Содержание

Новые правила выплаты заработной платы с октября 2016 года

Согласно трудовому законодательству, компания обязана выплачивать свои работникам причитающиеся им суммы вознаграждения не менее двух раз в месяц.

Однако точные даты, когда это будет сделано, на предприятии можно быть выбирать самостоятельно, фиксируя их в нормативных актах организации.

Однако, теперь все меняется — с 3 октября точно установлены предельные сроки, когда нужно будет выдать очередную часть заработанных денег.

Новые сроки выплаты зарплаты и аванса с октября 2016 года

Сроки, в которые фирма должна выдать своим сотрудникам заработок указаны в ст. 136 ТК. Законом устанавливается обязательство руководства компании выдавать его не реже двух раз в месяце.

При этом никаких исключений быть не может — ТК РФ действует одинаково и для большой фирмы с тысячами сотрудников, и для ИП, у которого один наемный работник.

Выдавать зарплату один раз в месяц категорически нельзя даже тогда, когда сам сотрудник этого хочет и обращается к своему директору с соответствующим заявлением.

Обычно заработок на фирме выдается два раза в месяц. Первая его часть — авансовая, она рассчитывается по фактически отработанному времени на момент выплаты. Вторая — остаток зарплаты, окончательный расчет за прошедший месяц.

Важно! С 3 октября 2016 вступают в силу внесенные на этот счет изменения. Зарплату как и раньше необходимо выдавать 2 раза в месяц, и не реже. При этом четко закреплена дата завершающего расчета с сотрудником — 15 число следующего месяца.

Это значит, что если авансовая часть выплачивается сотрудникам компании 25 числа, то оставшуюся часть необходимо будет выплатить ровно спустя 15 дней — 10 числа последующего месяца.

Задержка заработной платы, ответственность работодателя

Однако, если фирма выдает своим работникам аванс 4-го числа, тогда по установленному сроку окончательный расчет она должна произвести не позднее 19 числа. То есть, согласно поправкам это не соответствует установленным законом нормам, и должно быть пересмотрено.

Внимание! Рекомендуется тщательно проверить установленные на предприятии сроки выплаты зарплаты. Для аванса он должен быть не позднее 30 числа, для зарплаты — не позже 15 числа последующего месяца.

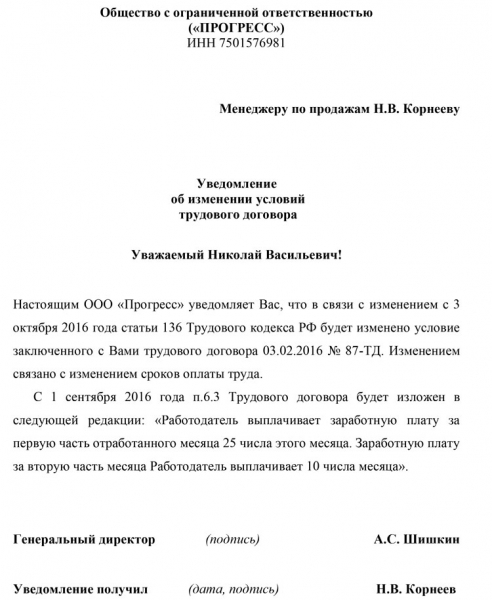

Если это не так, то в обязательном порядке нужно внести изменения в соответствующие локальные акты компании. К примеру, в Положение об оплате труда.

А после этого нужно будет поставить в известность всех работников об изменившихся сроках выплаты путем предоставления на подпись дополнения к трудовому контракту.

Согласно налоговому законодательству, перечислять налог нужно не позже дня, который следует за днем выплаты соответствующего дохода. Исходя из этого можно подумать, что делать это придется два раза — сначала после аванса, а потом и зарплаты. Однако, согласно письмам контролирующих органов, перечислять НДФЛ необходимо только после выплаты окончательного заработка за месяц.

Следует иметь в виду, что из этого есть одно исключение из правил. Если выплата аванса установлена на 30 число, который является заключительным днем месяца, то с него придется удержать и перечислить НДФЛ.

Объяснение этому простое — согласно определению верховного суда, последний день всегда считается днем получения дохода. Поэтому практичнее в локальных актах все же закрепить дату выплаты отличную от этого числа.

Внимание! Все работодатели, должны в установленные сроки ежеквартально предоставлять отчет в налоговую о доходах сотрудников по форме 6-НДФЛ, а по окончании года форму 2-НДФЛ (предоставляется 1 раз в год).

Ответственность работодателя за несвоевременную выплату зарплаты

Нормами закона предусмотрена ответственность руководства хозяйствующего субъекта за несвоевременную выплату зарплаты своим сотрудникам.

Как отправить сотрудника в командировку в 2018 году

При этом наказание осуществляется компании или предпринимателя-работодателя в виде обязанности выплатить проценты работникам по не выплаченным суммам, а также в предусмотренных размерах штрафов.

С 01 октября изменяется порядок расчета компенсационной выплаты за задержку зарплаты. До этого срока администрация должна определять проценты в размере 1/300 ставки рефинансирования Центробанка за каждый день просрочки, с октября исчисленные проценты увеличиваются в два раза, то есть исчисление компенсации будет производиться по ставке 1/150.

Новшества коснулись и КоАП, в части ответственности работодателя за нарушение норм, установленных ТК РФ. Новой редакции закона от 03.07.2016 года увеличится количество оснований, за которые руководство фирмы или ИП могут привлечь к ответственности.

Наказывать нужно как должностных лиц организации так и ее в целом.

За невыплату полностью или частично зарплаты предусмотрены штрафные санкции на ответственных лиц компании в виде 10000 — 20000 рублей, а на само юридическое лицо — 30000 – 50000 рублей.

Когда работодателем выступает предприниматель, для него устанавливается штраф в размере 1000 – 5000 рублей.

При отягощении вины за нарушение ТК РФ, которым признаются, в частности, повторные невыплаты сотрудникам их вознаграждения по заключенным трудовым контрактам, санкции повышаются.

В этом случае ответственных лиц фирмы накажут в размерах 20000-30000 рублей, саму компанию — штрафом 50000-100000 рублей, а индивидуального предпринимателя 10000-30000 рублей.

Кроме этого, должностному лицу вместо штрафа могут вынести решение о дисквалификации его, то есть запрет занимать эту должность, на срок 1-3 года.

Повышается ответственность работодателей и в области оформления трудовых контрактов, отказа от их составления и т.д.

Оцените нашу статью:(Пока оценок нет)

Размер аванса по заработной плате и сроки его выплаты

Золотое правило любого работодателя – не выплачивать заработную плату работникам сразу всю. Вдруг они на радостях сразу истратят все деньги и не доживут до следующей получки? Конечно это шутка. Однако порядок выплаты заработной платы по частям действительно установлен законодательством.

В повседневной разговорной речи части заработной платы получили названия: аванс (это та часть, которая выплачивается до окончания месяца) и собственно заработная плата, которая выплачивается по окончанию месяца.

Какой размер аванса по заработной плате нужно установить, чтобы не нарушить законодательство о труде и в какие сроки нужно успеть его выплатить? Об этом оговорим в данной статье.

Содержание статьи

1. Что такое аванс по зарплате?

2. Срок выдачи аванса и зарплаты

3. Дата выплаты зарплаты и аванса

4. Конкретная дата или период времени?

5. Устанавливаем дату выплаты. Где?

6. Каким должен быть аванс по заработной плате

7. Размер аванса по заработной плате

8. Откуда берется аванс в 40% от зарплаты?

9. Примеры расчета аванса по зарплате

10. Начисление аванса по заработной плате

11. Выдача аванса по заработной плате

12. Взносы и налоги с аванса по зарплате

13. Аванс по зарплате в 1С: Бухгалтерия 8.3

14. Зарплата без аванса

Итак, идем по порядку. Если у вас нет времени читать длинную статью, посмотрите короткое видео ниже, из которого вы узнаете все самое важное по теме статьи.

(если видео видно нечетко, внизу видео есть шестеренка, нажмите ее и выберите Качество 720р)

Более подробно, чем в видео, разберем тему дальше в статье.

1. Что такое аванс по зарплате?

Давайте, прежде всего, обратимся к первоисточнику. В ст.136 ТК написано: заработная плата выплачивается не реже чем каждые полмесяца.

А что же с авансом? Да нет его нигде! И дальше, ни в одной из статей ТК мы не найдем расшифровки этого понятия. Так что же такое аванс по зарплате?

Дело в том, что аванс на самом деле – это заработная плата за первую половину месяца. Вот и весь секрет! Сначала работник получает оплату за первую половину месяца, а затем – за вторую.

Порядок выплаты заработной платы нужно прописать в локальных документах организации. Это могут быть:

- — Правила трудового распорядка;

- — Коллективный договор.

Или прописываете в трудовом договоре.

В одном из наших курсов есть каверзный вопрос – может ли зарплата выплачиваться 4 раза в месяц. Некоторые ошибаются и отвечают «нет». Почему же нет? Да хоть каждый день можно выплачивать. В Кодексе установлена лишь минимальная частота – не реже двух раз. А чаще можно. И в некоторых организациях действительно есть два аванса по зарплате.

Итак, мы с вами установили, что есть выплата зарплаты за первую и за вторую половину месяца. Но в дальнейшем первую половину зарплаты мы все таки будем называть авансом – для краткости и потому что так привычнее.

2. Срок выдачи аванса и зарплаты

Давайте продолжим изучение ст.136 ТК, в которой с 3 октября 2016 года произошли изменения, касающиеся даты выплаты.

Конкретная дата выплаты заработной платы устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена.

Что следует из этой нормы. На первый взгляд только вывод: выплата второй части зарплаты (окончательный расчет) должен быть не позже 15 числа следующего месяца. Например, выплатить зарплату за сентябрь надо не позднее 15 октября.

Но это окончательный расчет с работником, а нам же еще аванс выплачивать. Возвращаемся к предыдущей цитате: заработная плата выплачивается не реже чем каждые полмесяца.

Отсюда следует, что аванс (оплата за первую половину месяца) нужно выплачивать не позднее последнего числа месяца. За сентябрь – не позднее 30 сентября. Т.к. полмесяца – это примерно 15 дней.

Таким образом, срок выдачи аванса и зарплаты в результате последних поправок в законодательстве строго регламентирован. Промежуток между зарплатой и авансом (оплатой за первую половину месяца) должен составлять примерно 15 дней — полмесяца.

3. Дата выплаты зарплаты и аванса

Конкретная дата аванса и зарплаты трудовым законодательством не установлена. ТК лишь ограничивает предельные сроки и говорит, что это число устанавливается самой организацией.

Вместе с тем устанавливать сроки выплаты аванса по зарплате безопаснее с учетом мнения контролирующих ведомств и сложившейся судебной практики. Специалисты Роструда в устных разъяснениях рекомендуют устанавливать срок выплаты аванса в середине месяца (15-го или 16-го числа).

Однако если установить дату выплаты аванса, например, 25-го числа, это не будет нарушением. Поскольку в этом случае зарплату надо выплатить не позднее 10-го числа следующего месяца, что укладывается в рамки законодательства. Главное, чтобы такой срок был прописан во внутренних документах организации.

Однако, по мнению Минздравсоцразвития, срок выплаты аванса, приходящийся на конец отработанного месяца (например, 25-е число), противоречит положениям статьи 136 ТК.

Поскольку если сотрудник поступил на работу 1-го числа месяца, то впервые аванс он получит 25-го числа этого же месяца. И, соответственно, требование статьи 136 ТК о выплате зарплаты не реже чем каждые полмесяца соблюдаться не будет.

Такая позиция отражена в письме Минздравсоцразвития России от 25 февраля 2009 г. № 22-2-709.

Аналогичную точку зрения разделяют и некоторые судьи. Они считают, что аванс нужно выплачивать 15-го или 16-го числа календарного месяца в зависимости от количества дней в данном месяце (30 или 31). Судебные решения есть, но они на уровне регионов.

4. Конкретная дата или период времени?

Также обратите внимание, что дата выплата зарплаты и аванса – это конкретное число, а не период времени

Размер аванса по заработной плате по ТК РФ 2018

Еще с советских времен каждый знает, что зарплата за месяц всегда состояла из двух выплат: аванса и оставшейся заработной платы. Причем размер аванса всегда был меньше второй выплаты. Так сколько же процентов от зарплаты может составлять аванс, как и когда он выплачивается? В изложенном материале будет предоставлена информация по теме.

В каком размере выплачивается аванс по заработной плате 2018?

Так как аванс — это доля заработной платы за половину месяца, то и размер ее должен быть никак не меньшим, чем положенный оклад за отработанное в этом месяце время. Его размер определяется соглашением между руководством организации с профсоюзом при подписании коллективного договора.

То же сказано в рекомендациях Минтруда России от от 03.02.2016, где указывается, что при выяснении размера выдачи авансового платежа (зарплаты за начальные 15 дней) нужно учитывать реально отработанное работником время.

В идеальном варианте размер аванса по заработной плате по ТК РФ 2018 должен быть установлен в половинном размере от заработка за месяц, не учитывая налоги.

Фактически же, величина авансовых выплат не достигает таких размеров сразу по нескольким причинам:

- Во-первых, все предусмотренные работникам надбавки и премии работодателями выплачиваются в сроки основной заработной платы.

- Во-вторых, бухгалтеры работодателей намеренно в трудовых договорах занижают размеры аванса, выплачиваемого своим работникам.

Так что в реалиях современности величина аванса в большинстве организаций и предприятий находится на уровне 25 — 30 процентов от уровня основного месячного заработка.

Новые сроки выплаты аванса и зарплаты в 2018 году — последние изменения

Аванс сколько процентов от зарплаты 2018 по Трудовому Кодексу РФ? В 2016 российские законодательные органы поменяли и сроки выдачи, и процент. По новым правилам, дата ограничивается 15 числом наступающего месяца.

В связи с частой задержкой выплаты зарплат по всей стране тогда же были подняты штрафы за нарушение трудового кодекса и величина компенсации за несоответствие сроков выдачи заработка. Новые поправки к закону вступили в силу с 3.10.

2016 года, так что к этому сроку всем организациям к этой дате нужно было проверить содержание нормативных актов, в которых заключены нормы трудового права и коллективных договоров.

Как выплачивается зарплата и аванс?

Согласно последним поправкам закона, между зарплатой и авансовым платежом должно минуть не более 15 суток.

В ситуации, если организация, предприятие или ИП выдает работникам авансовую выплату, к примеру, 20-го числа, то заработную плату сотрудникам необходимо выплатить не позже 5-го числа наступающего месяца. Или если авансовая выплата проводится 25-го, то заработная плата – не позднее 10-го.

Это значит, что заработная плата будет выдаваться не реже, чем дважды в месяц, как это предусмотрено статьей 136 ТК РФ. При нарушении указанных временных промежутков на организацию могут наложить штраф размером до 50 000 руб.

https://www.youtube.com/watch?v=biwuqaCwgX8

Стоит отметить, что работодатели имеют полное право платить заработную плату раньше указанного срока, поскольку это никоим образом не нарушает действующего законодательства.

Когда работнику срочно необходимы определенные денежные средства, а до дня заработной платы еще не близко, он может обратиться к руководству с просьбой выплатить ему некоторые деньги авансовой выплатой, и что в последствии данная сумма будет отработана.

Прошение нужно оформить письменно — пишется заявление на получение денег в счет заработной платы. Если будет принято положительное решение по заявлению, то составляется приказ, на основании которого просьба работника будет удовлетворена.

Как рассчитать аванс по зарплате?

Многие работники относительно легко примиряются с тем, что им выплачивают фиксированную выплату, тогда как подсчитать размер аванса не составит большой сложности.

Предположим, оклад сотрудника равен 60 000 рублям. Налог с оклада будет равен 7800 руб. (60 000 х 13%). Авансовая выплата проводится 15 числа текущего месяца.

Соответственно трудовому договору, авансовый платеж выдается, отталкиваясь от реально отработанного времени на дату его выплаты, при этом в отработанное время в этом месяце дата выплаты не входит.

Из этого, аванс за апрель 2018 года обязан быть выдан работнику 15 числа и его размер составит 26 100 руб ((60 000 — 7800) 20 х 10), где 20 — количество рабочих дней в апреле, а 10 — число отработанных.

Расчет предельно прост и подсчитать самостоятельно величину предполагаемой выплаты легко.

Можно ли выплачивать зарплату 1 раз в месяц без аванса?

Выплачивать зарплату единожды в месяц запрещается, даже если об этом будет просить сам работник. Согласно трудовому законодательству, работодатель должен платить зарплату сотрудникам не реже чем каждые полмесяца (т.

е 2 раза в месяц) и исключения в данном правиле отсутствуют. Это указано в ст.

136 ТК РФ, а работодатель, нарушающий закон, несет материальную ответственность, которая грозит работодателю наложением штрафа, максимальный из которых равен 50 000 рублям.

Если у Вас есть вопросы, проконсультируйтесь у юристаЗадать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):

- +7 (499) 577-01-78 — Москва и обл.;

- +7 (812) 467-38-97 — Санкт-Петербург и обл.;

- +7 (800) 511-81-04 — все регионы РФ.

(9

Закон о выплате зарплаты и аванса в 2018 году

Оплата труда рабочего является важнейшим аспектом трудовых правоотношений, при этом она не просто должна быть выдана, а с соблюдением сроков и объемов, установленных на законодательном уровне.

В 2018 году согласно требованиям законодательства оплата труда должна совершаться каждые 15 суток. При этом такое обоснование как аванс в нормативных документах отсутствует. Аванс, как это привыкли понимать граждане, согласно документам, является первой частью зарплаты.

При этом определенных дат по выдаче заработка нет, работодатель может самостоятельно определять предназначенные для этого числа с учетом особенностей производства, но при этом соблюдать срок в 15 суток.

Также использование излюбленной схемы работодателей – аванс до 20-го числа, а основные выплаты до 15-го будущего месяца в 2018 году — недопустимо, так как между авансом и зарплатой получается промежуток в 25 дней, который в этом году является нарушением законодательных требований.

Все сотрудники государственных и муниципальных учреждений, а также работающие во внебюджетных фондах с 1 июля 2018 года финансовые выплаты получают исключительно на карту «Мир», которая работает по всей территории РФ, включая Крымский полуостров.

Полный переход на внутрироссийскую платежную систему произойдет к 2020 году. Коммерческие организации могут не менять способы начисления заработной платы и аванса.

Новые сроки по разным категориям рабочих

При огромных производственных масштабах и большой численности подразделений допустимо устанавливать различные сроки выдачи частей средств для каждого подразделения, но снова по каждому из них соблюдать установленные сроки.

Например, выдача денег в цехах происходит 1-го числа, а в бухгалтерском и кадровом отделах 5-го числа, штраф за это не предусмотрен, так как работодатель вправе корректировать даты выплаты зарплаты.

Главное, это соблюдение сроков, установленных законодателем: выдача заработка до 15-го числа, а аванса — с промежутком в 15 суток.

Относительно дискриминационных признаков в данном случае можно не переживать, так как при выполнении выплат в различные сроки они полностью отсутствуют.

Законодательная база

Регулирование вопроса относительно оплаты труда рабочим освещено в Федеральном законе и Трудовом Кодексе РФ:

- ФЗ №272 от 2016 года указывает на усиленную ответственность работодателя в случае нарушения сроков выдачи доходов, также в нем указана функция работодателя на конкретизацию определенной даты.

- В 2017 году согласно ФЗ №125 были внесены изменения в Трудовой кодекс относительно выплаты и начисления заработка трудящимся.

- В случае нарушения требований законодательства владелец предприятия ответственен согласно ч. 6 ст. 5.27 КоАП РФ.

- В ст. 136 ТК РФ конкретизирован срок выплаты зарплаты – до 15-го числа будущего месяца.

Где отразить дату и размер

В данном вопросе существуют определенные противоречия между судебными инстанциями, рассматривающими спорные вопросы относительно трудовых правоотношений и Роструда.

Круг документов получается следующий:

- правила трудового распорядка;

- коллективное соглашение;

- индивидуальный контракт.

Раньше в законодательных актах приводился данный перечень в полном объеме, и Роструд требовал отображение даты во всех трех документах, а вот для судьи достаточно указание числа в одном из них.

После изменений 2016 года трудовая инспекция стала допускать внесение даты в правила трудового порядка и один из контрактов.

Однако, согласно законодательным актам, достаточно информации в одном из трех документов. При этом желательно использовать конкретику и не указывать плавающие даты, так как это может определить период более, чем в 15 суток между выплатами.

Выдавая работнику зарплату на руки, бухгалтер обязан правильно отразить в расчетном листе размеры начислений:

- Основная часть заработка, начисленного за конкретный месяц.

- Размеры удержаний со ссылкой на основание для их вычитания.

- Размер денежной компенсации, оплаты отпуска, больничного и прочих начислений.

Объем и периодичность

Выдача аванса в 40% от общих начислений не является нарушением норм требований. Вопрос относительно размера аванса является важным в такой же степени, как и периоды выплат.

Для работодателя оптимальным вариантом размера аванса будут являться 43,5% от общей суммы зарплаты, так как необходимое процентное соотношение соблюдено и при этом соблюден объем заработанных за полмесяца средств, так как процентное соотношение согласно законодательству не может быть меньше заработанных за истекший период средств.

Например, работнику начислено 100% оклада, при вычитании НДФЛ от суммы заработка останется 87%, а 43,5 % являются половиной данного дохода,

Для исключения спорных моментов необходимо выдавать 43,5 %, так как эта сумма является половиной заработанных денег при условии, что работник трудился согласно графику.

Количество ежемесячных выплат

Работодатель не вправе оплачивать труд менее 2 раз в месяц.

Он может начислять работнику средства 3-4 раза, хоть и каждую неделю, но только не 1 раз, так как это будет считаться нарушением законодательства. Выдача одним разом может произойти только в случае письменного прошения работника. Тогда организация может вполне законно не начислять работнику средства целый месяц.

Выдавать наперед зарплату, то есть авансом в 100% объеме также не следует, так как в случае увольнения подчиненного переплату возвратить назад не получится.

Если же работник самостоятельно просит средства наперед, необходимо при их выдаче составить договор займа.

Кроме этого работник вправе высказать просьбу относительно изменений сроков выплат заработанных денег, которые указаны в локальных актах предприятия.

При согласии на такое требование следует:

- Отразить решение в правовых документах.

- Получить от работника письменное заявление, составленное согласно типовой форме.

Работодатель должен помнить, что преждевременная выдача полагающихся финансов также считается нарушением законодательства и подлежит административной ответственности.

Выплата премии также установлена на законодательном уровне. Согласно законодательству, премия является частью заработка, и работодатель обязан ее выдавать не позднее 15 суток с момента начисления. Это же касается и месячных начислений за достижения.

В данном случае начисленную премию, например, за октябрь необходимо получить не позже 15 ноября. Главное – это соблюдение установленных 15 суток.

Какие необходимы документы

Для начисления зарплаты необходимы первичные документы, такие как:

- штатное расписание;

- наряд, маршрутный лист и прочие отчетные документы о проделанной работе;

- табель учета рабочего времени.

- чтобы отразить размер зарплаты, необходима расчетно-платежная ведомость.

Данный документ является отражением информации о различного рода начислениях конкретному рабочему, предусмотренных фондом оплаты труда, а также стимулирующих и компенсационных выплатах.

Именно в данном документе отражается размер аванса, выданного за первую часть месяца.

Кроме типовой формы существует еще сводная расчетно-платежная ведомость, где отображаются сведения в таком же порядке, как и в первой, но по всему предприятию.

При этом следует помнить, что не обязательно использовать типовые ведомости, достаточно применить самостоятельно разработанную документацию, но с соблюдением основных рекомендаций и с утверждением в качестве локальной внутренней документации.

Подоходный налог вычитается из полностью насчитанной суммы работнику. Для этого необходимо сложить все необходимые и начисленные к выплате суммы – оклад, премии, компенсации, прочие надбавки — и уже с этой суммы вычитать 13%.

Такое вычисление достаточно простое, и каждый работник при знании полагающейся ему суммы может проверить правильность выполненных бухгалтером вычитаний.

Высчитывается данная сумма в конце месяца с полного объема полагающихся выплат и перечисляется в контролирующие органы в день выдачи зарплаты или на следующий день, все зависит от способа выплаты зарплаты.

Высчитывается подоходный налог единожды в месяц, с аванса его удержание не происходит.

При срыве сроков выплаты зарплаты применяется ставка 1/150 от ключевой ставки ЦБ РФ, умноженной на объем не выплаченной зарплаты.

Данное умножение применяется в отдельности для всех невыплаченных своевременно сумм.

Например, если была задержка аванса в 15 календарных дней, а зарплаты в 3 календарных дня, то расчет компенсации выполняется по каждому виду платежа:

Начисления за месяц (вычтено НДФЛ) * 43,5% аванса * ключевую ставку ЦБ / 1/150 * 15 дней просрочки = компенсация за аванс

Начисления за месяц (вычтено НДФЛ) * ключевую ставку ЦБ / 1/150 * 3 дня просрочки = компенсация по зарплате

Работодатель может понести наказание за:

- задержку зарплаты;

- начисление ниже МРОТ.

При этом штрафные санкции будут следующими:

- За первое нарушение – 30000-50000 рублей для юридического лица, руководитель получает выговор или штраф в размере 10000-20000 рублей.

- При повторном нарушении предприятие штрафуется на 50000-100000 рублей, а директор дисквалифицируется на 2-3 года или получает штраф в размере 20000-30000 рублей.

Заключение

Выплата зарплаты строго контролируется законодателем, так как от ее своевременного получения зависит благосостояние работников, которые прилагают все усилия для заработка средств.

Подробности по выплате представлены на видео.

Рекомендуем другие статьи по теме

Сроки выплаты зарплаты и размер аванса

Организация должна выплачивать сотрудникам зарплату не реже чем каждые полмесяца (ч. 6 ст. 136 ТК РФ). Часть зарплаты, которую Трудовой кодекс обязывает выплатить сотрудникам по истечении полумесяца, не может быть меньше тарифной ставки или оклада за фактически отработанное время (фактически выполненную работу). Данный вывод есть в письме Роструда от 8 сентября 2006 г. № 1557-6.

В коллективном договоре нашего хозяйства прописано: «срок выплаты заработной платы не позднее 30 числа месяца, следующего за месяцем, за который начислены заработная плата, аванс — не позднее 15 числа текущего месяца (за который начисляется з/п) в размере 500 рублей.

не нарушаем ли мы сроки выплаты з/платы, когда выдаем заработную плату за май вперед — 20 июня(вместо 30 го), а следующая выплата 15 июля — аванс за июль Между выплатами срок более чем пол месяца. 2. Размер аванса у нас 500 рублей. Но Трудовой кодекс обязывает выплатить сотрудникам по истечении полумесяца, не может быть меньше тарифной ставки или оклада за фактически отработанное время.

В некоторых источниках написано, что минимальный размер аванса законнодательно не установлен. Кто прав и что делать?

1. Конкретные даты выплаты аванса и зарплаты трудовым законодательством не установлены. При этом согласно Трудовому кодексу РФ зарплату нужно платить не реже чем каждые полмесяца. То есть между днями выплаты в среднем должно быть не больше 15 дней. В Вашем случае (исходя из представленных Вами условий) получается, что аванс и зарплату Вы выплачиваете следующим образом:

Аванс за июнь – 15 июня;

Зарплата за май – 20 июня;

Аванс за июль – 15 июля;

Зарплата за июнь – 30 июля и т.д.

То есть условие о том, что зарплата должна выплачиваться не реже, чем каждые полмесяца не соблюдается. Кроме того, при такой системе выплаты зарплаты, у вновь принятых сотрудников разрыв между первыми выплатами может составить один месяц. Это уже прямое нарушение законодательства.

Поэтому при таких сроках выплаты зарплаты не исключены вопросы со стороны контролирующих органов. Кроме того, начиная с с 3 октября 2016 года будет запрещено выплачивать зарплату позже 15-го числа месяца, следующего за расчетным.

Таким образом, появится официальный крайний срок выплат:

окончательного расчета – не позднее 15-го числа месяца, следующего за расчетным;

аванса – не позднее 30-го числа текущего месяца.

Поэтому в Вашей ситуации в любом случае сроки выплаты аванса и зарплаты безопаснее пересмотреть с целью соблюдения норм законодательства.

2. По нормам законодательства начислять зарплату за каждые полмесяца нужно примерно в равных суммах без учета премиальных выплат при условии отработки полной нормы времени. Поэтому устанавливать всем сотрудникам фиксированный размер аванса будет некорректно (скорее, приведет к нарушению закона).

Во-первых, потому что оклады и условия оплаты у всех сотрудников могут быть разными, следовательно, должна различаться (исходя из фактических расчетов) и сумма аванса к выплате. Кроме того, при установлении аванса в размере 500 руб. скорее всего данная сумма будет гораздо меньше половины причитающейся зарплаты к выплате.

Что также является нарушением.

Обоснование

1. Из рекомендации

В какие сроки нужно выплатить аванс по зарплате и окончательный расчет

Конкретные даты выплаты зарплаты трудовым законодательством не установлены. При этом представители контролирующих ведомств рекомендуют, чтобы аванс приходился на середину месяца: 15–16-го числа, а окончательный расчет – не позднее 1–2-го числа следующего месяца.

В статье 136 Трудового кодекса РФ сказано только о том, что зарплату нужно платить не реже чем каждые полмесяца. То есть между днями выплаты в среднем должно быть не больше 15 дней.

При этом конкретные даты выплаты аванса и зарплаты трудовым законодательством не установлены, а значит, работодатель может установить их самостоятельно изакрепить в Правилах трудового распорядка, коллективном или трудовом договоре.

Вместе с тем, представители официальных ведомств придерживаются позиции, что аванс нужно выплачивать строго в середине месяца. Срок, приходящийся на конец отработанного месяца, например, 25-е число, противоречит положениям статьи 136 Трудового кодекса РФ.

Ведь, например, если сотрудник поступил на работу 1-го числа месяца, то впервые аванс он получит 25-го числа этого же месяца. И соответственно, требование статьи 136 Трудового кодекса РФ о выплате зарплатыне реже чем каждые полмесяца соблюдаться не будет.

Такая позиция отражена в письме Минздравсоцразвития России от 25 февраля 2009 г. № 22-2-709.

Аналогичную позицию занимают и отдельные суды, см., например, определения Приморского краевого суда от 21 августа 2014 г. № 33-7261, от 24 июля 2013 г. № 33-5948, апелляционные определения Воронежского областного суда от 1 апреля 2014 г.

№ 33-1807, Красноярского краевого суда от 22 апреля 2013 г. № 33-3751/13. Рассматривая споры, они приходят к выводу, что аванс нужно выплачивать 15-го или 16-го числа календарного месяца в зависимости от количества дней в данном месяце (30 или 31).

А окончательно рассчитаться с сотрудником по зарплате – не позднее последнего дня месяца.

Специалисты Минтруда России в своих устных разъяснениях признают допустимым окончательный расчет по зарплате за отработанный месяц в начале следующего месяца, но не позднее 1-го или 2-го числа.

Таким образом, наиболее безопасный вариант, который гарантированно не вызовет претензий у проверяющих, это выплата аванса 15–16-го числа, а окончательного расчета – не позднее 1–2-го числа следующего месяца.

Внимание: вместе с тем, существует другая позиция, согласно которой аванс допустимо выплачивать и позже 15-го или 16-го числа, например, 20-го числа календарного месяца, а зарплату за отработанный месяц – 5-го числа следующего месяца.

Объясняется это тем, что законодательство не устанавливает конкретные даты выплаты зарплаты. Единственное требование – выплачивать ее не менее двух раз в месяц.

Чтобы избежать нарушения данного требования в отношении новичков, принятых в первых числах месяца, в организациях, где аванс выплачивают позже 15-го или 16-го числа, предусматривают на первый месяц еще одну дополнительную выплату (15-го числа) и закрепляют это правило во внутренних документах. Платить чаще чем два раза в месяц законодательство не запрещает.

При таких условиях нарушений не возникает, даже если остальные выплаты – аванс и окончательный расчет – приходятся на более поздние даты, чем те, которые рекомендуют официальные власти.

Не усматривают ничего противоправного в таком подходе и суды. См., например, апелляционные определения Московского городского суда от 14 марта 2014 г. № 33-7576, Челябинского областного суда от 19 июля 2013 г. № 11-6977/2013, Воронежского областного суда от 23 апреля 2013 г. № 33-2099,определение Московского областного суда от 4 августа 2011 г. № 33-15399.

При этом оставлять выплату аванса совсем на последние дни месяца (после 20-го числа) все же не рекомендуется, поскольку утрачивается смысл самого понятия «аванс по зарплате за месяц», хотя в законодательстве прямого запрета и на такие сроки выплат нет.

С учетом указанного работодатель должен самостоятельно определить даты выплаты зарплаты и прописать их в документах. Чтобы избежать разногласий с проверяющими, выплачивайте аванс в середине месяца (15-го или 16-го числа), а зарплату за отработанный месяц – 1-го или 2-го числа следующего месяца.

Между тем общая практика, которая выработалась на сегодняшний день, свидетельствует о том, что аванс вполне допустимо выплачивать до 20-го числа, а зарплату, соответственно, – до 5-го.

Однако следует учитывать, что такой подход в отдельных случаях может вызвать претензии проверяющих, в том числе довести до судебного разбирательства.

Совет: Решая вопрос о сроках выплаты, учтите еще два важных момента:

1) устанавливать не конкретные даты, а крайние сроки выплаты запрещено;

2) для разных структурных подразделений можно установить свои сроки выплаты.

Внимание: закон от 3 июля 2016 г. № 272-ФЗ запретил выплачивать зарплату позже 15-го числа месяца, следующего за расчетным. Таким образом, с 3 октября 2016 года появится официальный крайний сроквыплат:

окончательного расчета – не позднее 15-го числа месяца, следующего за расчетным;

аванса – не позднее 30-го числа текущего месяца.

2. Из рекомендации

Как выплатить аванс по зарплате

Размер аванса

В каком размере необходимо выплачивать аванс

Работодатель обязан выплачивать сотрудникам зарплату не реже чем каждые полмесяца (ч. 6 ст. 136 ТК РФ).

Часть зарплаты, которую нужно выплатить по итогам первой половины месяца, не может быть меньше тарифной ставки или оклада за фактически отработанное время или выполненную работу (письмаРоструда от 8 сентября 2006 г.

№ 1557-6, Минздравсоцразвития России от 25 февраля 2009 г. № 22-2-709).То есть начислять зарплату за каждые полмесяца нужно примерно в равных суммах без учета премиальных выплат при условии отработки полной нормы времени.

Аналогичные разъяснения дают специалисты Минтруда России в письме от 3 февраля 2016 г. № 14-1/10/В-660. Если сотрудник отработал первую половину месяца не полностью, то при выплате авансовой части учтите время фактического присутствия на рабочем месте.

Внимание: обратите внимание, что по закону работодатель начисляет именно зарплату за первую половину месяца, а не некий аванс. Поэтому установление всем сотрудникам одинаковой авансовой выплаты в фиксированной сумме некорректно. Ведь у сотрудников, выполняющих разные трудовые функции, как правило, разные оклады, тарифные ставки.

Конкретный порядок выплаты аванса закрепите во внутренних документах организации. Например, в Правилах трудового распорядка или Положении об оплате труда. Такие выводы следуют из части 6 статьи 136 Трудового кодекса РФ и письма Роструда от 8 сентября 2006 г. № 1557-6.

Выдача аванса и зарплаты по новым правилам: срок и размер :

Каждый человек, который осуществляет трудовую деятельность, желает, чтобы оплата ее результата была достойной и своевременной.

Однако работодатель может задержать перевод аванса или зарплаты по причине того, что он не знает правил их начисления, а также удержания налогов с выплат.

В данной статье пойдет речь о выдаче аванса и зарплаты по новым правилам, об оформлении и удержании налогов с аванса и зарплаты, а также о возможной ответственности за их несоблюдение или нарушение.

Новые правила выдачи заработной платы и аванса

С 3 октября 2016 года вступила в силу выдача аванса и зарплаты по новым правилам. Теперь зарплату нельзя выдавать позднее 15 числа следующего месяца.

Также были увеличены штрафные санкции за несоблюдение трудового законодательства и величина компенсации за неисполнение сроков выдачи аванса и заработной платы сотрудникам.

Поэтому каждый работодатель должен знать и понимать, необходима ли корректировка трудовых договоров и нужно ли издавать приказ о сроках выплат работникам.

Сроки выдачи аванса и зарплаты по новым правилам

В Трудовом кодексе, в статье 136, прописывается, что работодатель обязан платить зарплату своим работникам не реже 2 раз в месяц. Такие правила действуют как для ИП, так и для крупных компаний, без исключений. Не допускается оплачивать труд один раз в месяц, пусть даже это будет по заявлению самого работника.

Обычно компании раньше производили выплаты дважды в месяц: в начале месяца – аванс, размер которого соответствует отработанному времени на тот самый момент выплаты, а во второй половине месяца – окончательный расчет за месяц в виде заработной платы.

В Трудовой Кодекс РФ, начиная с 3 октября 2016 года были внесены изменения. Теперь производится выдача аванса и зарплаты по новым правилам. Так же, как и раньше, выплачивать зарплату нужно не меньше двух раз в месяц. Но теперь крайним сроком окончательного месячного расчета стало 15-е число.

То есть, если на предприятии выплата аванса совершается 20-го числа любого месяца, то зарплату необходимо выплатить ровно через половину месяца, то есть в следующем месяце 5-го числа.

Если же выплата аванса компанией производится 2-го числа, а зарплаты через половину месяца – 17-го числа, то данный срок выплаты в настоящее время законодательству не соответствует, поэтому компании необходимо пересмотреть свои сроки. Обязательно следует проверять установленные даты расчета на предприятии.

Для выплаты аванса крайним сроком является 30-е число месяца, а для зарплаты – 15-е число грядущего месяца. Следует внести коррективы в Положение об оплате труда и в Правила трудового распорядка при необходимости. Кроме того, необходимо известить работников о новых сроках выплат посредством дополнительного соглашения.

Выдача аванса и зарплаты по-новому

Как выдавать аванс и зарплату по новым правилам? Давайте разберемся. Выдача аванса и зарплаты по новым правилам в 2017 году должна осуществляться не менее, чем раз в две недели по статье 136 Трудового кодекса РФ. Данная выплата производится в тот день, который установлен в договоре с наемным сотрудником.

Поэтому аванс считается первой частью заработной платы за конкретный период отработанного времени. Размер аванса работника должен составлять не меньше, чем тарифная ставка за отработанный период времени.

Период осуществления этих выплат законодательно не закреплен, но в связи с этим контролирующими органами были даны объяснения.

Размер выдачи аванса и зарплаты по новым правилам также очень важен. Выплачиваемая сумма должна быть почти одинаковой за каждую половину месяца при начислении аванса.

Поэтому для того, чтобы получить примерно две одинаковые суммы за отработанное время в определенный период, первая выплата должна быть произведена где-то в середине этого рабочего периода. Таков ммеханизм выдачи аванса и зарплаты по новым правилам.

Работники Роструда подтверждают это, рекомендуя производить выплату аванса ровно в середине месяца.

Удержание и перечисление НДФЛ

Расчет и выдача аванса и зарплаты по новым правилам тесно связаны с перечислением НДФЛ. У бухгалтеров зачастую встает вопрос о том, нужно ли корректировать величину аванса по зарплате на сумму удержаний, а точнее НДФЛ, который на данное время составляет 13% в РФ.

Перечисление налога следует производить не позднего следующего дня после выдачи заработной платы. Уплата налога должна производиться два раза в месяц: при перечислении зарплаты и аванса. Контролирующие органы разъясняют, что удержание и перечисление НДФЛ в бюджет необходимо производить при окончательном расчете с работником за месяц.

НДФЛ: механизм расчета и выдача аванса и зарплаты по новым правилам

Если день выплаты аванса приходится на заключительный день месяца, то НДФЛ также нужно будет платить и с аванса. К примеру, если аванс был выплачен 30 октября, то с него осуществляется удержание и перечисление НДФЛ, поскольку последняя дата месяца является днем получения зарплаты. Поэтому лучше всего установить дату выдачи аванса до 30-го числа в локальных актах.

Нормативные акты

Проверкой локальных нормативных правовых актов, которые касаются трудового права, должны заниматься все работодатели. В этих актах многими работодателями прописывается время выдачи зарплаты сотрудникам.

Это разрешено законодательством, но в этом случае сроки выплат обязательно должны этому соответствовать. При несоответствии локальных актов изменениям следует внести необходимые поправки и ознакомить с ними работников.

При верном указании срока выдачи заработной платы никаких дополнительных действий работодателю предпринимать не требуется.

Направление уведомлений работникам

Для внесения исправлений в трудовой договор нужно проинформировать наемного работника уведомлением в письменном виде, в котором должны быть названы мотивы изменения положений договора. При этом у работодателя присутствуют обязательства перед работником по его уведомлению о любых изменениях в трудовом договоре не позднее, чем за два месяца.

Заключение дополнительного соглашения

После направления работнику уведомления следует подписать с ним специальное соглашение к трудовому договору. Его будет вполне достаточно для изменения сроков выплаты зарплаты, поэтому каких-либо приказов издавать нет необходимости.

Ответственность работодателя за несвоевременно выплаченную зарплату

В статью о материальной ответственности работодателя также были внесены корректировки. За нарушение сроков оплаты труда сейчас ИП и организации обязаны выплачивать проценты, составляющие не ниже 1/150 ключевой ставки, действующей в Банке России. Ранее этот процент, как правило, составлял 1/300 ключевой ставки.

Также за задержку выплаты или невыплату зарплаты были добавлены штрафные санкции.

Должностные лица, виновные в данном нарушении, должны заплатить штраф в размере от 10 до 20 тысяч рублей.

Организация за нарушение сроков выплаты зарплаты должна выплатить от 30 000 до 50 000 рублей.

Индивидуальный предприниматель за нарушение будет оштрафован от 1000 до 5000 рублей.

За повторное нарушение сроков оплаты труда сотрудников штрафы будут следующие.

Несоблюдение сроков оплаты юридическими лицами — от 50 000 до 100 000 рублей.

За повторное нарушение штраф для должностных лиц составит от 20 000 до 30 000 рублей или отстранение от должности на срок от 1 года до трех лет.

Индивидуальный предприниматель за повторную задержку зарплаты должен выплатить штраф от 10 до 30 тысяч рублей.

Кроме того, произошло увеличение штрафных санкций за уклонений работодателей от заключения трудовых договоров и ошибки в них. Поэтому очень важно проводить правильный расчет и выдачу аванса и зарплаты по новым правилам.

Увеличение компенсации за несвоевременную оплату труда

Согласно требованию Трудового кодекса РФ, статьи 22 трудового законодательства, должны всегда соблюдаться сроки выплаты зарплаты работодателями. Если сроки выплаты нарушены, то для работодателя начинается финансовая ответственность. Это прописывается в Трудовом кодексе РФ, в 236 статье.

С 3 октября 2016 года увеличился размер материальной компенсации рабочему персоналу за несвоевременную выплату зарплаты. Данная компенсация производится в виде выплаты процентов от невыплаченной в нужный срок суммы зарплаты. Расчет данных процентов изменился, и компенсация стала значительно больше.

Время, выделенное на обращение сотрудников в суд

В связи с неполной выплатой или невыплатой зарплаты работники могут обратиться в суд с иском к работодателю. В настоящее время у сотрудников на это появилось больше времени: в течение целого года можно подать документы в суд со дня принятого срока выплаты зарплаты.