Содержание

Осаго без ограничений

Страховой полис Осаго без ограничений – удобный вариант для владельцев автотранспорта, предполагающих, что управлять их личным автомобилем будут не только они сами, но и другие водители, которые будут вписаны в страховку.

Что такое Осаго без ограничений

При обычном оформлении водителем считается сам владелец машины. По его желанию может быть вписан круг лиц, которые также смогут управлять машиной. Для рядового автовладельца список будет не таким уж большим: ближайшие родственники, личный водитель. По правилам страхования их количество не должно превышать 5-х человек.

Для этого отведено соответствующее количество строк на лицевой стороне бланка. При необходимости указать большее количество это можно сделать за дополнительную плату. Но существуют обстоятельства, когда для транспортного средства требуется большое количество водителей.

В первую очередь это относится к ситуациям, когда машины используются с целью получения дохода – предприятиями, имеющими собственный автопарк, сдаче автомобилей в аренду. При таких обстоятельствах имеет смысл приобрести полис ОСАГО с неограниченным числом водителей. В полис вписывается только владелец.

Ездить на машине могут водители, имеющие права соответствующей категории, в неограниченном количестве.

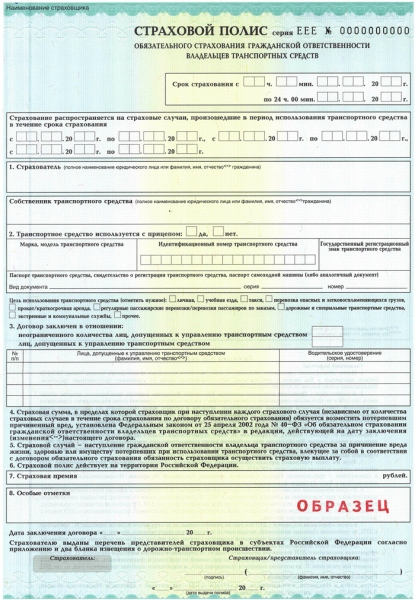

Сведения о том, какой вариант страховки выбран, указываются в полисе при оформлении страховки. Если договор заключается в офисе компании-страховщика, то в бланке договора в графе, где перечисляются лица, допускаемые к управлению транспортом, ставится прочерк.

В электронном полисе эта графа остается незаполненной. Полис Осаго без ограничений, называемый иногда мультидрайвом, может оформляться на физическое или юридическое лицо. Такой вид полиса выбирается предприятиями, специализирующимися на предоставлении такси.

Увеличение стоимости страховки для них является оправданным.

Цены на полис Осаго без ограничений

На окончательную стоимость приобретения полиса без ограничений по сравнению с классическим вариантом влияет изменение подсчета двух коэффициентов – КБМ и КО. В остальном расчет производится, как и при страховке с ограничением количества водителей.

Изменения при учете КБМ

«Бонус-малус» можно назвать коэффициентом, характеризующим класс водителя. С его помощью действует система поощрения и наказания за аварии, совершенные по вине водителя за прошедший период.

Обычный вариант полиса ОСАГО предполагает ежегодную корректировку коэффициента КБМ с учетом числа аварий по вине не только собственника, но и каждого из водителей, вписанных в полис и допущенных управлять машиной. Иная картина наблюдается при подсчете стоимости страховки без ограничений.

Происходит утрата скидки за езду без аварий, а значение коэффициента КБМ становится равным 1.

Особенности расчета КО

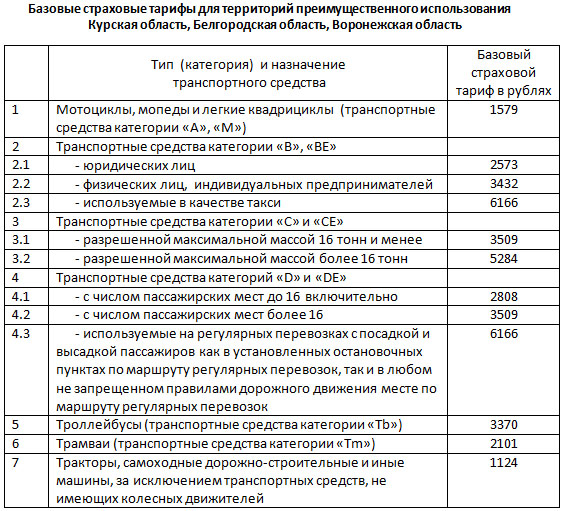

В указании ЦБ РФ за номером 3384-У регламентировано значение коэффициента КО, зависящего от вида страховки – отсутствия или наличия ограничений, касающихся количества людей, допускаемых к управлению конкретным транспортным средством. Значения КО указаны в таблице.

| Вид полиса в зависимости от ограничения количества лиц, допущенных к управлению | Применяемый коэффициент КО |

| ОСАГО с ограничением | 1 |

| ОСАГО без ограничения | 1,8 |

Введение этого коэффициента приводит к увеличению цены на 80%.

Таким образом, конечная цена полиса страхования без ограничения будет состоять из базисной стоимости, которая рассчитывается обычным способом, увеличенной за счет применения повышающего коэффициента.

Стоимость будет рассчитана при заключении договора. Сделать подсчет самостоятельно можно следующими способами: по существующей формуле или с применением онлайн-калькулятора.

Калькулятор Осаго без ограничений

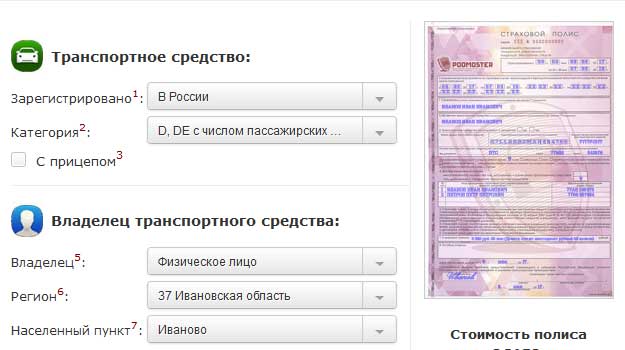

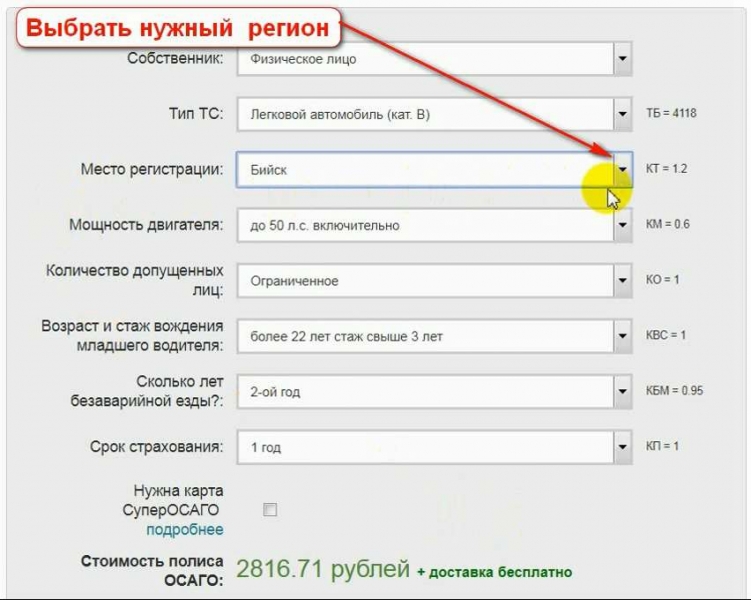

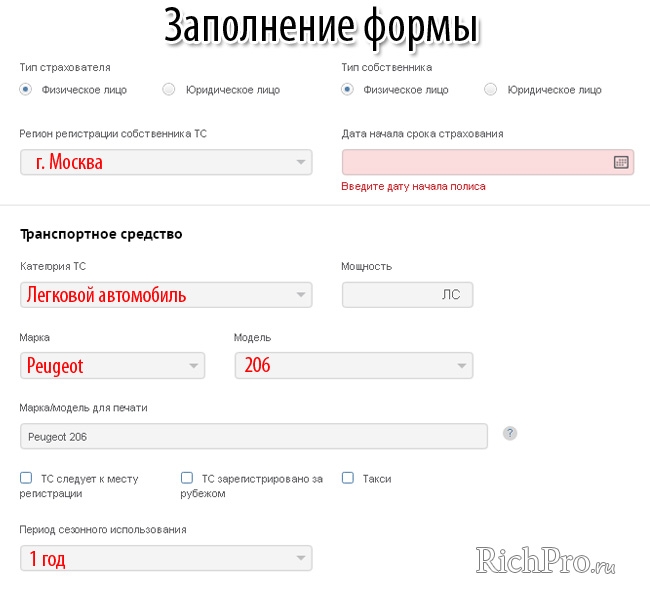

Воспользовавшись онлайн-калькулятором ОСАГО, можно самим подсчитать цену страхового полиса. Если приобретается Осаго без ограничений, то, заполняя свободные поля бланка, в графе «Список допущенных водителей» надо указать – «неограниченный».

Следует быть готовым к тому, что введение такого коэффициента сделает стоимость полюса намного больше. Расчет с помощью калькуляторов, имеющихся на сайтах страховых компаний, позволит сделать выбор в пользу тех из них, где меньше базисная ставка.

Нужна ли доверенность на машину, если страховка без ограничений

Чтобы управлять чужим автотранспортом, формально доверенность не нужна. Но существуют нестандартные ситуации, когда все же лучше иметь ее при себе. Доверенность пригодится в следующих случаях:

- при постановке на учет

- при снятии с учета

- когда надо забрать автомобиль со штрафной стоянки

- при прохождении техосмотра

Во время оформления ДТП инспектор ГБДД может попросить ее у участника происшествия. Поэтому лучше получить доверенность на управление машиной у владельца и при поездках брать ее с собой.

Офисы страховых компаний на карте

Узнай стоимость страхового полиса ОСАГО в 2018 году

РАССЧИТАТЬ ОСАГОТип автомобиля

- Легковые автомобили

- Легковые такси

- Маршрутные автобусы

- Автобусы 16 мест

- Грузовые авто 16 тонн

- Тракторы и стоит. техника

- Мотоциклы

- Троллейбусы

- Трамваи

Водители

- 1 водитель

- 2 водителя

- 3 водителя

- 4 водителя

- 5 водителей

- Мультидрайв

Марка автомобиляМодель автомобиляНачать расчет ОСАГОКАСКО

моментальный расчет

и сравнение цен

В период спада доходов населения в связи сильным ослаблением рубля по отношению к иностранным валютам, остро стоит вопрос о ценах на бензин и стоимости полиса ОСАГО в 2018 году.

Узнать сколько стоит полис ОСАГО 2018 для любого региона РФ по всем страховым компаниям, вы всегда можете в разделе Калькулятор ОСАГО 2018 года.

Как мы не раз писали, ставки ОСАГО с 12 апреля 2015 года повысились на 60 %. На данный момент ставка для расчета страхового полиса зафиксирована в 4118 руб.

Средняя стоимость страховки на автомобиль увеличилось почти в два раза, особенно ощутимо бьет по карману стоимость страховки на молодого водителя, у которого стаж вождения транспортного средства составляет менее 3 лет.

Средневзвешенная цена полиса ОСАГО 2018 на водителя такой категории составит от 11 000 до 18000 руб.

Также не забудем про автомобили, которые используют сразу несколько водителей, либо требуется неограниченный договор страхования ОСАГО. Такого вида договор страхования в 2015 году будет стоить от 12 000 руб. до 19 000 руб. В городах федерального значения, купить неограниченный полис ОСАГО 2018 году можно будет за 25 000 руб. – 35 000 руб.

Самый главный критерий благодаря которому возможно хоть как то с экономить на страховке, это без аварийная езда. Каждый такой год даст автолюбителю скидку в 5 % от стоимости ОСАГО 2018. Рассчитать свой бонус можно на официальном сайте Российского союза автостраховщиков.

Мы рассчитали стоимость страхового полиса ОСАГО 2018 для самых популярных автомобилей нашего рынка (расчет полиса приведен по средневзвешенной цене полиса ОСАГО в различных регионах нашей страны, за исключением городов федерального значения):

Для автомобилей мощностью от 70 до 100 л.с. ( ВАЗ 2101-2109 , 2110, Приора, Калина, Лада Веста и т.д.)

— Водитель со стажем вождения менее 3-х лет, возраст до 22 лет

Стоимость полиса ОСАГО 2018 = 11 859 руб.

— Водитель со стажем вождения более 3-х лет, возраст старше 22 лет

Стоимость полиса ОСАГО 2018 = 6 588 руб.

Для автомобилей мощностью от 100 до 120 л.с ( Деу Нексия, Шевроле Круз, Опель Астра, Пежо 308, Ситроен С4, Форд Фокус, Фольксваген Гольф 7, Фольксваген Джетта, Шкода Октавия и т.д.)

— Водитель со стажем вождения менее 3-х лет, возврат до 22 лет

Стоимость полиса ОСАГО 2018 = 13 045 руб.

— Водитель со стажем вождения более 3-х лет, возраст старше 22 лет

Стоимость полиса ОСАГО 2018 = 7247 руб.

Для автомобилей мощностью от 120 до 150 л.с. ( Митсубиши Аутлендер, Форд Куга, Опель Антара, Ниссан Кашкай, Ниссан X-trial, Форд Мондео, Мазда 6, Тойтора Камри и т.д.)

— Водитель со стажем вождения менее 3-х лет, возврат до 22 лет

Стоимость полиса ОСАГО 2018 = 14 231 руб.

— Водитель со стажем вождения более 3-х лет, возраст старше 22 лет

Стоимость полиса ОСАГО 2018 = 7 906 руб.

Для автомобилей мощностью с выше 150 л.с. ( Фольксваген Пассат, модельный ряд БМВ, Фольксваегн Туарег, модельный ряд Мерседес, Тойта Ланд Крузер, модельный ряд Ленд Ровер/ Ягуар и т.д.)

— Водитель со стажем вождения менее 3-х лет, возврат до 22 лет

Стоимость полиса ОСАГО 2018 = 16 603 руб.

— Водитель со стажем вождения более 3-х лет, возраст старше 22 лет

Стоимость полиса ОСАГО 2018 = 9 224 руб.

Не улучшилась ситуация и с возможностью купить полис ОСАГО 2018 году.

Мало того многие страховые компании постепенно сворачивают выдачу полисов обязательного страхования, в то время как другие пытаются навязать дополнительные услуги по страхованию жизни страхователя.

Также имеют место случаи, когда страховщик в принудительном порядке обязывает страхователя пройти технический осмотр его транспортного средства, именно на той станции технического обслуживая, с которой у первой заключен договор.

В новом году мы желаем нашим читателям остерегаться мошенничества со стороны страховых компаний и грамотно подходить к выбору страховщика.

Сколько стоит ОСАГО в 2018 году

Согласно законодательству РФ абсолютно каждый автомобилист во время езды должен иметь действующий полис обязательного страхования гражданской ответственности. В противном случае предполагается наложение штрафа. Таким образом вопрос «сколько стоит ОСАГО в 2018 году» актуальный для большинства автовладельцев.

Стоимость страховки ОСАГО в 2018 году

На данный момент для оформления полиса ОСАГО на автомобиль достаточно выбрать СК и оплатить страховку, которая зависит от:

- возраста машины;

- величины пробега и технического состояния;

- места прописки владельца;

- числа пользователей;

- срока действия договора;

- наличия прицепа;

- типа полиса;

- предрасположенности водителя к допущению им аварий и его водительского стажа.

Онлайн калькулятор ОСАГО:

Документы, необходимые для оформления ОСАГО в 2018 году

При оформлении ОСАГО владелец должен предоставить паспорт, водительское удостоверение, документы на ТС в том числе подтверждающие прохождение техосмотра.

В случае, когда оформитель и владелец – разные лица, необходима доверенность от владельца автомобиля.

К выплатам ОСАГО относятся некоторые нюансы:

- В случае угона авто выплата по страховке ОСАГО осуществляется частично согласно договора по ущербу.

- В случае ДТП возмещение ущерба происходит в полном объеме.

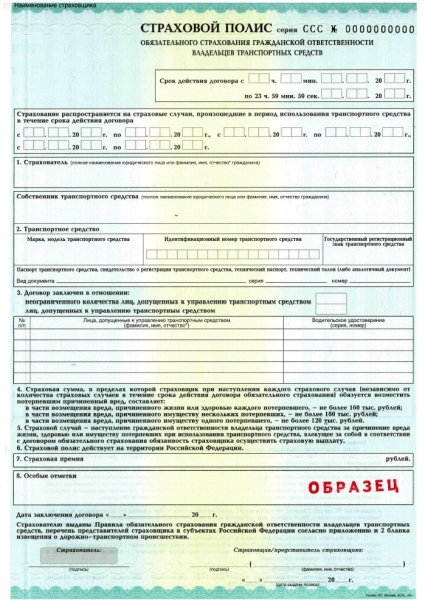

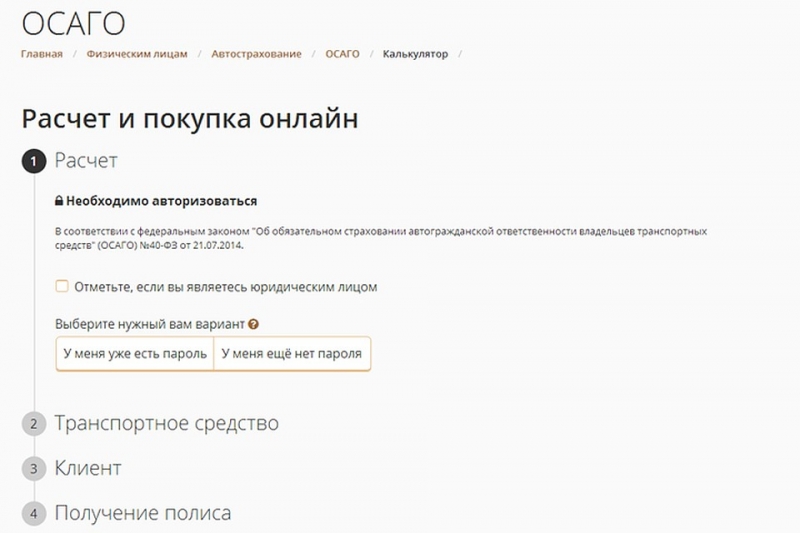

Страховыми компаниями были разработаны online калькуляторы расчета стоимости ОСАГО, с помощью которых любой желающий может легко просчитать цену любого варианта полиса.

Стоимость ОСАГО Росгосстрах в 2018 году

Конечная цена ОСАГО в Росгосстрахе зависит не только от ТС, а и года выпуска, и применяемого регионального коэффициента.

Введя в online калькулятор требуемые данные относительно автомобиля, любой водитель сможет лично узнать цену страховка на свой автомобиль.

Стоимость полиса ОСАГО Ингосстрах

Предоставив в Ингосстрах пакет требуемых документов на автомобиль и водительское удостоверение, можно легко и быстро оформить требуемый СП.

Расчет стоимости страховки в Ингосстрахе определяется аналогично Росгосстраху. Более подробную информацию можно узнать здесь.

Во сколько обойдется полис начинающим водителям?

Для водителей со стажем вождения менее 3-х лет стоимость данного вида страховки несколько больше. Для этой категории применяется дополнительный повышающий коэффициент 1,6-1,8 к базовой расценке.

Онлайн калькулятор ОСАГО

Приобретенный электронный полис, оформляемый на сайте СК и оплаченный через банковскую карту, является точной копией бумажного документа, только в электронном виде. Стоимость электронного и бумажного полиса – идентичны.

Абсолютно любой желающий автомобилист может оформить электронный полис, для чего необходимо на сайте страховой компании заполнить форму online заявки. В течении нескольких секунд система произведет ваш персональный точный расчет по ОСАГО.

Как и когда будет выгодно оформлять страховку ОСАГО без ограничения допущенных водителей

Главная » Автострахование » ОСАГО

Неограниченная, или открытая, страховка пользуется в нашей стране меньшей популярностью, чем того заслуживает, из-за недостаточной осведомленности водителей о ней.

Многих отпугивает высокая цена, но есть у открытой страховки и ряд преимуществ.

Чтобы определиться, подойдет ли она вам, нужно разобраться с ее условиями.

Что такое неограниченная страховка?

В случаях когда машина используется несколькими водителями, ОСАГО предусматривает страхование в двух вариантах: вы можете вписать в полис несколько человек либо приобрести неограниченную страховку, которая позволяет управлять автомобилем неограниченному кругу лиц.

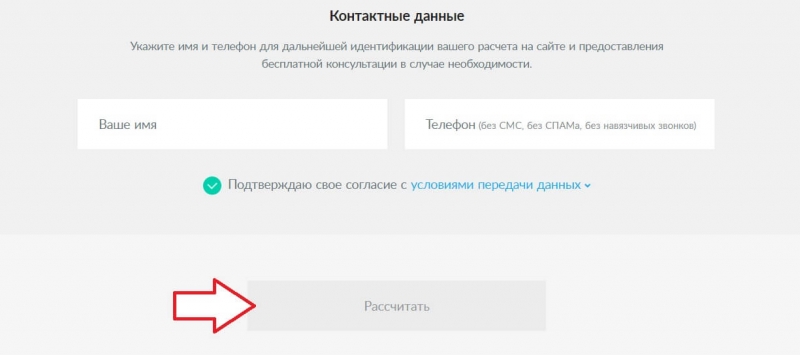

Если вы оформили неограниченную страховку, в пункте 3 полиса будет стоять галочка в графе «Договор заключен в отношении неограниченного числа лиц», а в графах «Лица, допущенные к управлению транспортным средством» и «Водительское удостоверение» должны быть прочерки, никто не будет туда вписан, даже владелец машины.

Стоимость неограниченной страховки

Базовые тарифы и коэффициенты ОСАГО регламентируются постановлениями правительства РФ, поэтому стоимость страховки не зависит от страховой компании, региона и прочих условий.

На стоимость неограниченной страховки влияет коэффициент, «зависящий от наличия сведений о количестве лиц, допущенных к управлению ТС», — такое определение дает ему закон. Он равен 1,8 — таким образом, цена полиса возрастет на 80 %.

Коэффициент, устанавливаемый по возрасту и водительскому стажу, в этом случае будет равен 1, т. е. на стоимость никак не повлияет.

В каких случаях выгодна неограниченная страховка?

Неограниченная страховка может быть удобна в ситуации, когда в силу возраста и опыта вождения (до 22 лет и до 3 лет стажа) одного из водителей, которых будут вписывать в полис, расчет уже ведется с максимальным коэффициентом 1,8 — в таком случае, заплатив те же деньги, вы получите возможность при необходимости передать машину не указанному в полисе лицу.

Если у этого водителя, ко всему прочему, не слишком высокий коэффициент класса, то страховка без ограничений, скорее всего, окажется дешевле ограниченной страховки.

Преимущества и недостатки страховки без ограничений

Пожалуй, единственный недостаток неограниченной страховки — это ее высокая стоимость. Но, как уже было сказано выше, в некоторых случаях она даже может быть выгодна.

Имеются и другие плюсы:

- вам не нужно будет бояться попасть на инспектора ГИБДД, в случае если по какой-то причине ни вы, ни водители, указанные в ОСАГО, не можете сесть за руль и машину приходится вести кому-то другому, в том числе спокойно можно будет пользоваться услугой «трезвый водитель»;

- очень удобна такая страховка для компаний — не нужно думать о том, какой водитель на какой машине будет работать, и уж совсем незаменима для курьерских служб, таксомоторных фирм и прочих организаций, чья деятельность напрямую связана с использованием транспортных средств;

- можно не бояться, что инспектор придерется к ошибке в данных водителей — она просто исключается.

Как превратить ограниченную страховку в неограниченную?

Изменить тип страхования можно по заявлению владельца машины в той страховой компании, где изначально был оформлен полис. Для этого можно обратиться и в саму компанию, и непосредственно к представляющему ее страховому агенту.

В заявлении необходимо указать, какие изменения вы хотите в полис внести, во многих страховых существуют уже готовые бланки, в них нужно будет только подчеркнуть нужный пункт.

Заявление пишется страхователем либо другим лицом, которому он доверяет этот процесс, но в таком случае требуется нотариально заверенная доверенность от страхователя на это лицо.

После того как данные были изменены, старый полис страховая компания забирает, а вам выдает новый. В графе 8 «Особые отметки» должен быть прописан номер первоначального полиса, а также причина, по которой вы его переоформили.

Иногда представители страховой предлагают просто зачеркнуть неверные данные и внести новые — отказывайтесь от такого предложения и требуйте верного переоформления. Иначе при наступлении страхового случая могут возникнуть сложности, а то и вовсе будет отказано в выплате.

Исправления допустимы только в следующих случаях:

- при наличии опечаток или мелких неточностей — в таком случае неправильно написанное действительно может быть вычеркнуто, а верные данные вписаны рядом, их заверяют фразой «исправленному верить», подписью представителя страховой компании и печатью, проставляется дата;

- если заменяется паспорт ТС или номера, новые данные можно указать на обратной стороне полиса или в графе «Особые отметки», заверив их печатью страховщика.

В случае изменения страховки на неограниченную в большинстве случаев потребуется доплата. Она будет рассчитана до конца срока действия полиса.

После получения нового полиса посмотрите внимательно, чтобы нужные изменения были внесены корректно, а старые данные остались неизменными.

Учитывается ли КБМ при страховке без ограничений?

КБМ, или коэффициент бонус-малус, применяющийся для расчета стоимости ОСАГО, по сути, является скидкой, предоставляемой страховщиком за безаварийную езду.

КБМ будет учтен при любом варианте страхования, более того, законодательство допускает пересчет КБМ при переходе на страховку без ограничений по количеству водителей.

При страховании с ограниченным числом водителей применяется КБМ того водителя, у которого он имеет наибольшее значение. При неограниченной страховке учитывается КБМ владельца машины — таким образом, потребуется пересчет стоимости страховки в этой части.

Подводя итог, можно сказать о неограниченной страховке следующее:

- она удобна для семей, в которых машину водят несколько человек;

- она незаменима для компаний, активно использующих автотранспорт;

- в большинстве случаев дороже ограниченной страховки;

- удобна в экстренных случаях, когда за руль приходится садиться не вписанному в полис водителю;

- при желании вид страховки можно изменить, не дожидаясь окончания срока действия полиса.

Страховка ОСАГО без ограничений — сколько стоит и как выглядит?

Страховка без ограничений пользуется в нашей стране меньшей популярностью, чем стандартная. В основном это объясняется тем, что автомобилисты мало знают о данном типе ОСАГО.

Открытая страховка на автомобиль бывает нужна, когда его владелец не знает точное количество людей, которые будут допущены до управления транспортным средством. В частности, такое страхование используют руководители таксопарков.

Ниже будут рассмотрены вопросы, как выглядит полис и сколько стоит ОСАГО без ограничений.

Понятие неограниченной страховки

Неограниченная страховка ОСАГО представляет собой особый документ, который:

- Отражает сущность договорных отношений, возникших между автовладельцем и страховщиком.

- Предоставляет возможность не указывать имена водителей, допущенных до управления конкретным транспортным средством.

Страховка без ограничений бывает выгодной, когда предполагается сдача в аренду транспортного средства третьим лицам. В подобных ситуациях владелец данной машины будет уверен, что в случае возникновения ДТП автомобиль будет защищен и сохранится его ответственность как собственника.

Достоинства и недостатки отрытой страховки

Возможно, главным недостатком, которым обладает данный тип страхования, является то, что при обращении к другому страховщику водитель может потерять накопленные им бонусы за безаварийную езду. То есть, автомобилисту могут сделать перерасчет коэффициента бонус-малус. Важно отметить, что это не обязательный пункт соглашения с новой страховой компанией.

К преимуществам, которыми обладает ОСАГО без ограничений, относится следующее:

- Управление транспортным средством может осуществлять любое лицо, допущенное владельцем. Довольно часто в нашей стране возникают ситуации, когда после приятного времяпрепровождения автомобилист не садится за руль, так как перед этим он употребил алкоголь. Заменить его может знакомый человек без опасения, что после остановки сотрудник ГИБДД выпишет штраф за неправильно оформленную страховку.

- Отпадает необходимость в регулярном обращении к страховщику, когда требуется внести очередного водителя в бланк ОСАГО. Эта особенность открытой страховки является привлекательной для разных курьерских и иных подобных служб, в которых наблюдается регулярная текучка кадров.

- Более низкая цена страхования, если ОСАГО приобретается вскладчину всеми людьми, которые будут управлять автомобилем. Такой вариант подходит для большой семьи.

- Исключается вероятность ошибки при внесении данных о водителе.

Однако бывают ситуации, когда эта страховка становится выгоднее, чем стандартная.

Например, если возраст одного из водителей, допущенных до управления автомобилем, не превышает 22 лет и его стаж меньше трех лет, тогда при расчете стоимости полиса применяется максимальный коэффициент, равный 1,8.

Кроме того, добавив к этому низкий класс автомобилиста, получается, что отрытый тип страховки становится даже привлекательнее ОСАГО с ограничениями.

Стоимость неограниченных полисов

При расчете стоимости неограниченного ОСАГО учитываются базовый тариф и срок использования полиса.

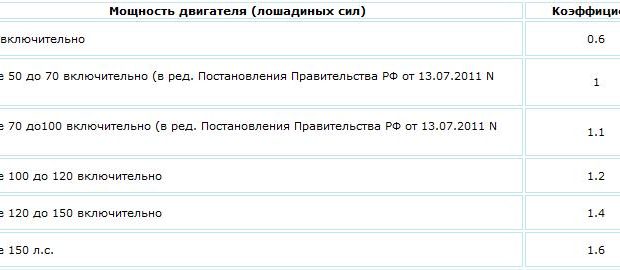

Также в итоговую цену входят следующие коэффициенты:

- возрастной, который применяется в отношении водителей, не достигших 22 лет;

- водительский стаж, определяемый путем подсчета времени, которое прошло с момента получения автомобилистом удостоверения;

- территориальный, устанавливаемый властями того или иного региона страны;

- безаварийный, или коэффициент бонус-малус (он может как повысить стоимость страховки, так и снизить);

- мощностной, зависящий от количества лошадиных сил, которые выдает двигатель автомобиля.

Расчет стоимости такого типа страхования производится по стандартной схеме. Итоговая цена при этом умножается на коэффициент 1,8.

Особенности полиса

Главным отличием полиса, применяемого при оформлении неограниченной страховки, и стандартного договора является то, что в первом обязательно проставляется галочка в пункте 3. Кроме того, графы, в которых указываются лица, допущенные до управления автотранспортом, заполняются прочерком.

В остальном же страховой сертификат остается неизменным. При этом, как и в случае со страховкой с ограничениями, разрешается вносить исправления в договор, если в нем обнаруживаются незначительные ошибки либо производилась замена ПТС и регистрационных знаков на машину.

Замена страховки с ограничениями на неограниченную

Заменить страховку с ограничениями на неограниченную могут:

- владелец транспортного средства;

- третьи лица по доверенности, заверенной у нотариуса.

Фактически, такая замена представляет собой покупку нового страхового сертификата. Необходимость в смене типа ОСАГО часто возникает в связи с тем, что автовладельцу приходится платить непомерные суммы. Либо возникла необходимость в передачи транспорта неограниченному числу лиц.

Сменить тип страховки можно, выполнив следующие действия:

- Обратиться в страховую компанию, в которой ранее был заключен договор.

- Взять бланк на смену типа ОСАГО и заполнить его, следуя приложенному образцу.

- Страховщик пересчитает стоимость полиса и выдаст автомобилисту новый документ.

Эта схема применяется, когда возникает необходимость в замене открытого ОСАГО на страховку с ограничениями. Выполнить обратные действия можно, выполняя условия другого алгоритма:

- Автовладелец обращается к своему страховщику.

- Заполняется заявление, указывая в нем необходимость замены ограниченного ОСАГО на открытый договор, в котором не будут перечислены водители.

- Страховщик обязательно проводит перерасчет.

- Автомобилист должен оплатить разницу, возникшую между ценой двух типов страхования.

- Выдается новый бланк ОСАГО, в котором отсутствует перечень лиц, допущенных до управления транспортом.

Старый сертификат обязательно возвращается в страховую компанию. Та, в свою очередь, подшивает его в архив. В новом полисе в графе «Особые отметки» обязательно указывается, что ранее была произведена замена документа и причина, по которой осуществлялись эти действия.

Более того, подобные инициативы должна заставить автомобилиста задуматься о смене страховщика. Процедура замены полисов проводится по приведенным выше алгоритмам и никак иначе. Данные действия регулируются Центробанком и могут быть изменены только им.

Максимальная стоимость полиса ОСАГО

Для рядового покупателя методика расчета стоимости страховки при заключении договора чаще всего остается загадкой. Но ведь именно от применяемых тарифных коэффициентов будет зависеть максимальная стоимость полиса ОСАГО. Какой же она может быть?

Расчет максимальной стоимости полиса ОСАГО

Давайте произведем расчет стоимости ОСАГО на примере жителя Мурманска. Для этого следует перемножить между собой все коэффициенты и ставку базового тарифа. Обычно страховыми компаниями используются следующие обозначения тарифных коэффициентов:

- Тб – базовая тарифная ставка.

- Кт – территориальный коэффициент.

- Км – мощность автомобиля.

- Квс – возрастной коэффициент.

- Кбм – бонус-малус, который может как предоставить скидку, так и повысить стоимость полиса. Ваш КБМ будет рассчитываться в зависимости от количества лет безаварийного вождения.

- Кн – повышающий коэффициент при наличии грубых нарушений правил ОСАГО.

Тб не имеет какого-то общего значения. Он определяется индивидуально в зависимости от того, к какой категории ТС принадлежит ваш автомобиль (легковые, грузовые, используемые для перевозки пассажиров).

Так для легкового транспортного средства, принадлежащего ФЛ, значение базового тарифа будет находиться в пределах от 3432 до 4118 рублей.

Для грузового транспорта – от 3509 до 4211 рублей, а для такси – от 5138 до 6166 рублей.

Для расчета применим следующие максимальные значения коэффициентов по ОСАГО. Представим, что житель Мурманска (Кт=2,1) совершает покупку полиса ОСАГО. Мощность его автомобиля более 150 л.с.

(Км=1,6). Он совсем недавно получил права и его возраст менее 22 лет (Квс=1,8). В силу своей неопытности он несколько раз стал участником и виновником аварии на протяжении действия предыдущего договора (Кбм=2,45).

Какова же будет цена ОСАГО для такого клиента страховой компании?

4 118 *2,1*1,6*2,45 = 61 018,88 рублей

Сумма получилась грандиозная, особенно для рядового гражданина РФ. Но в реальности это просто невозможно. Так как Указание ЦБ РФ № 3384-У от 19.09.

2014 гласит, что максимальная стоимость полиса ОСАГО не может быть больше базовой тарифной ставки, умноженной на 3. А в том случае, если у клиента были зафиксированы грубые нарушения правил ОСАГО и применяется коэффициент Кн, умноженной на 5.

Причем, в обоих случаях, полученное значение должно быть скорректировано в соответствии с территориальным коэффициентом (Кт).

Применение коэффициента Кн при расчете максимальной стоимости полиса ОСАГО

Значение Кн является постоянным и равно 1,5. Это регламентируется п.3 ст. 9 ФЗ № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств». Но на практике применяется достаточно редко.

Таким образом, максимальная стоимость полиса ОСАГО, которая вообще может быть, будет равна:

Тб*Кт*3 = 4 118*2,1*3 = 25 943,40 рублей

А для клиентов, грубо нарушивших правила ОСАГО, максимально допустимое значение будет таковым:

Тб*Кт*5 = 4 118*2,1*5 = 43 239 рублей

Так как для примера мы брали максимальные значения коэффициентов и базового тарифа, цена договора ОСАГО для граждан РФ, проживающих в других областях, будет значительно ниже. Особенно выгодно обходится покупка полиса деревенским жителям. Таким образом, добропорядочный собственник легкового ТС, прописанный в сельской местности (Кт=0,8) заплатит за страховку не более 9883,20 рублей.

Тб*Кт*3 = 4 118*0,8*3 = 9 883,20 рублей

И, если вы считаете, что цена полиса завышена, обязательно проверьте, учтены ли сотрудником страховой компании все требования и инструкции ЦБ РФ. Ведь максимальная стоимость полиса ОСАГО не может быть больше указанных там значений.

Воспользуйтесь нашими сервисами:

Страховка ОСАГО без ограничений

Водитель обязан застраховать свою гражданскую ответственность. За отсутствие полиса ОСАГО законодательством предусмотрены штрафные санкции. Ездить без страховки опасно прежде всего для водителя. В случае ДТП ему придется полностью и самостоятельно компенсировать вред, который был нанесен его действиями.

При наличии страхового полиса данные расходы оплачивает страховщик, даже если водитель является виновником ДТП.

Что такое страховка ОСАГО без ограничений

Существует такой вид страховки, как неограниченная или открытая. Это полис ОСАГО, что распространяется на всех водителей, которые допущены к управлению автомобильным средством. Неограниченная страховка пользуется меньшей популярностью среди обычных автомобилистов, но она имеет много преимуществ.

Чтобы выбрать для себя ту или иную форму полиса, нужно разобраться с условиями каждой и определить, сколько стоит неограниченная страховка на автомобиль в 2018 году. Этот вариант часто выбирают коммерческие фирмы и организации, где автомобиль может использоваться большим количеством людей. Данные о них не всегда могут быть известны на момент оформления.

Что такое неограниченное ОСАГО

Довольно часто машину использует не одним водитель. В таком случае, в полис ОСАГО можно вписать несколько человек или приобрести неограниченную страховку, она позволяет управлять автомобилем неограниченному количеству людей.

Данный вид очень удобный для фирм и организаций. Где не всегда легко предвидеть число водителей даже за полгода. В таком случае стоит понимать, что такое ОСАГО без ограничений. ОСАГО без ограничений выглядит так же, как и с ограничениями, только в определенных графах будут стоять прочерки и отметки.

Оформляя открытый ОСАГО, в пункте 3 будет стоять отметка в графе “Договор заключен в отношении неограниченного числа лиц”. В графах “Лица, допущенные к управлению транспортным средством” и “Водительское удостоверение” поставят прочерки, туда не будет вписан никто, даже собственник транспортного средства.

Таким образом, разница ОСАГО с ограничением и без, состоит в том, что страховка без ограничений имеет неограниченное действие.

А если человек точно знает, сколько человек будет управлять машиной, при оформлении полиса будет проставлена отметка напротив графы, в которой указано, что круг лиц ограничен.

Кроме того, необходимо внести информацию о каждом водителе и данные его водительских прав, чего для открытой страховки делать не требуется.

Страховка для визы в Испанию

Испания относится к числу участниц Шенгенского соглашения, а визовый кодекс этих стран предполагает выдачу разрешения на въезд при обязательном наличии у соискателя медицинской страховки. Поэтому страховка для визы в Испанию – это важное и необходимое условие, без выполнения которого невозможен въезд в эту страну гражданам РФ.

Испания – популярнейшее туристическое направление, интерес к которой у наших соотечественников растет из года в год.

Здесь есть масса разнообразных видов отдыха, таких как пляжный, экскурсионный, горнолыжный и многих других.

Главная цель медицинской страховки во время путешествия по Испании — защита туристов от разного рода неприятностей, начиная с траты денег на лечение и заканчивая отменой поездки.

Этот документ должен отвечать всем требованиям, которые предъявляют визовые отделы консульств стран, составляющих Шенгенскую зону.

Условия, которые необходимо выполнить, чтобы получить полис медицинской страховки для поездки в Испанию

- Медицинская страховка для визы в Испанию должна быть действительной в любой стране, входящей в Шенгескую зону. Это требование объясняется тем, что турист, которому выдана Шенгенская виза, может вполне спокойно перемещаться на территории всех участниц Шенгенского договора.

- Длительность действия страхового полиса, полученного для путешествия в Испанию, должна соответствовать всему периоду, на который планируется получение визы.

- Размер страхового покрытия должен быть минимум 30 000 евро.

- Страховой полис при соискании визы в Испанию, а также и в остальные страны Шенгенской зоны, должен оформляться без франшизы (это невозмещаемый размер выплат при наступлении случая, считающегося страховым).

- Медицинская страховка для визы в Испанию обязательно должна полностью покрыть все расходы, к которым относится экстренная госпитализация в медучреждение, срочная медицинская помощь, а также возможная репатриация в родную страну (в случае тяжелой болезни или смерти туриста).

Если турист делает запрос на получение визы с многократным въездом, то тогда предъявлять медицинскую страховку будет необходимо лишь во время первой поездки. Виза же на однократный въезд выдается, как правило, лишь на то время, на период которого распространяется страховка. Иными словами, срок, в течение которого действует полис, должен соответствовать сроку действия оформляемой визы.

Несомненно, стоимость страховки для визы в Испанию — это то, что интересует абсолютное большинство туристов.

Сумма, которую придется отдать страховщикам, варьирует, в зависимости от различных факторов. Во-первых, цель, которую преследует турист, перемещаясь за рубеж. Это может быть обучение, туристическое путешествие, либо командировка по работе.

Во-вторых, стоимость полиса непосредственно зависит от программы, которую избрал страхователь. Также размер денежных средств, которые нужно будет выложить за страховку, зависит от числа страхующихся, длительности путешествия, а также возрастной порог туристов.

Кроме того, любой страховщик вправе рассчитывать свои собственные тарифы.

Задаваясь вопросом, сколько стоит страховка для визы в Испанию, нужно помнить, что существуют так называемые повышающие коэффициенты, которые влияют на итоговую цену полиса.

К примеру, если в путешествие отправляется младенец, либо турист пожилого возраста, то страховые полисы для них будут оценены дороже.

Более дорогой будет и страховка для лиц, едущих в Испанию с целью активного отдыха, ведь в процессе такого времяпрепровождения риски травмирования резко возрастают.

Существуют разные программы для страхования туристов и различаются они расходами, которые способны покрыть

- Программа «Минимум А»

Это минимально возможная программа страхования для того, чтобы получить визу. Данная страховка способна покрыть лишь медицинскую доставку туриста, как на его Родину, так и в медицинское учреждение Испании, а также доставку тела в РФ в случае, если турист умер.Страховая сумма, предусмотренная здесь может составить от 3 000 до 100 000 у.е., и размер ее зависит от риска.

- Программа «Эконом В»

Кроме услуг, которые предусмотрены предыдущей программой, она также содержит:- срочную медпомощь;

- неотложную помощь стоматолога;

- расходы, связанные со срочными сообщениями;

- оплата транспорта.

Величина страховой выплаты здесь аналогичная представленной в первой программе.

Еще эта программа предусматривает оплату проезда в РФ несовершеннолетних лиц, которые из-за болезни родителей остались без присмотра и сопровождения. Кроме того, оплачивается поездка в Испанию третьих лиц, в ситуации, когда турист, при отсутствии у него родственников, был госпитализирован на срок больше 11 дней

3. Программа «Классик С»

К услугам, включенным в программы А и В, добавляются еще и юридические услуги адвоката, если вдруг произошла авария, либо турист тяжело заболел. Сумма, с которой может расстаться страховая компания, в этом случае варьирует от 15 000 до 100 000 у.е., а лимит ответственности достигает 1 000-1,5 000 у.е.

4. Программа «Премиум»

Здесь турист получает возможность застраховать свой багаж (размер страховой суммы в этом случае варьирует от 30 000 до 100 000 у.е., а лимит ответственности – от 500 до 1 000 у.е.) и потери, возникшие при вынужденном отказе от поездки (страховые выплаты составляют 100 у.е., а страховые риски – 1,5 000 у.е.).

Существуют также возможности дополнительных видов страхования

- Страховка от невыезда — возможность возмещения суммы, затраченной на поездку, если она не состоялась из-за того, что наступил страхового случая.

- Страхование автотранспорта, при котором турист, передвигающийся на личном автомобиле, может получить компенсацию от страховой компании в связи с ремонтом автомобиля, возникшем не по вине страхователя.

- Страхование от несчастного случая, дающее возможность получения денежной выплаты в ситуации, когда турист получает травмы или повреждения во время отдыха.

- Страхование багажа, то есть всего ценного имущества, которое имелось у туриста в процессе путешествия.

- Страхование гражданской ответственности туриста – это ответственность перед другими людьми в ситуации, когда причинен вред либо им, либо их имуществу.

Сейчас необязательно встречаться со специалистами страховых компаний, чтобы оформить полис, ведь легко можно купить страховку для визы в Испанию онлайн, не покидая своего уютного кресла. Приобрести такую страховку вы можете на сайте нашей компании.

Стоимость ОСАГО для начинающего водителя

Новичками на дороге могут оказаться как восемнадцатилетние юноши, так и автолюбители, разменявшие шестой десяток. При этом, независимо от возраста и опыта вождения, все водители обязаны застраховать свою ответственность перед другими участниками дорожного движения. Вот только ОСАГО для новичков стоить будет намного дороже, чем для опытного водителя. Чем это вызвано?

Что представляет собой ОСАГО для водителей без стажа

Любой автовладелец без стажа вождения чувствует себя на дороге неуверенно. Опыт, конечно, дело наживное. Но до тех пор, пока новичок не закалится в ежедневных поездках, основной и главной защитой его ответственности на дороге является обязательное автострахование.

Страховые компании осознают все риски, связанные с оформлением ОСАГО для новичков. Статистика утверждает, что именно они становятся виновниками большей части дорожных инцидентов. И это неудивительно, ведь там, где опытный участник движения сумеет сохранить контроль над ситуацией, новичок легко может запаниковать и допустить ошибку, которая приведет к печальным последствиям.

Часто случаются и ситуации, когда по результатам дорожно-транспортного происшествия виновник аварии получает не только материальный ущерб и моральную травму, но и гражданский иск от потерпевшей стороны. Именно поэтому для начинающих водителей страховка стоит существенно дороже, чем для опытных участников движения за счет применения страховщиками повышающих коэффициентов.

Однако, независимо от того, сколько стоит ОСАГО для начинающего водителя, и сколько заплатит за полис опытный автолюбитель, выплаты по страховке покроют ущерб, нанесенный имуществу или здоровью пострадавшей в дорожном инциденте стороны.

В текущем 2017 году факторами, составляющими стоимость ОСАГО, являются не только возраст и опыт водителя.При определении цены на страховку учитывается множество коэффициентов, зависящих от следующих показателей:

- региона эксплуатации транспортного средства;

- количества лиц, получивших право управлять автомобилем;

- качества вождения, выражающееся в наличии или отсутствии аварий в предшествующий страхованию период;

- сезонность использования машины;

- срок действия полиса.

Но при прочих равных данных, чтобы сделать страховку на машину, неопытному автолюбителю предстоит заплатить дороже, чем водителю, просидевшему за рулем более 3-х лет. Почему же так получается? И сколько все же стоит ОСАГО для новичка?

Для человека, который только осваивает азы вождения, цена ОСАГО, в первую очередь, зависит от его возраста и стажа. При этом, чем моложе участник движения, тем больше ему предстоит заплатить за страховку на автомобиль.

К автовладельцу, не достигшему 23 лет и имеющему стаж до 3 лет, страховщики применят максимальный повышающий коэффициент, который составляет 1.8.

Если же премудрости вождения постигает человек за 30, то при опыте менее 3 лет, он уже может рассчитывать на коэффициент 1,7.

Еще одним показателем, который также сильно влияет на стоимость страховки, является коэффициент бонус-малус, отражающий способность водителя к безаварийной езде. Новичок, у которого нет опыта вождения, при первичном оформлении страховки не может заработать класс выше 3-го. При этом цена полиса будет умножаться на 1.

Если же в первый год управления машиной неопытный автолюбитель попадет в ДТП, его класс стремительно понизится до 2-го, а КБМ при этом возрастет до 1,4.

Это означает, что стоимость страховки на следующий год будет дороже на 40%.

Если же новичок проявит чудеса осторожности и не допустит в течение первого года ни одного ДТП, его класс повысится до 4-го, а страховка на следующий период будет рассчитана с 5% скидкой.

Более точно ответить на вопрос, сколько стоит страховка для начинающего автолюбителя, поможет онлайн-калькулятор, размещенный на сайте практически любой страховой компании.

Как водительский стаж влияет на стоимость полиса

Начинающему автолюбителю следует знать, что водительский стаж исчисляется от даты выдачи водительского удостоверения, а вовсе не от того дня, когда он впервые сел за руль.

Автолюбитель с опытом вождения менее 3-х лет, по мнению страховых компаний, больше других участников движения несет риск возникновения дорожных инцидентов.

Поэтому повышающие коэффициенты, которые применяются при определении стоимости ОСАГО, соотносятся именно с этим сроком.

В результате для новичка цена полиса будет более высокой за счет применения максимального уровня значений корректирующих коэффициентов.

Возраст, год | Стаж, год | Коэффициент |

Моложе 23 | До 3 | 1,8 |

Старше 23 | До 3 | 1,7 |

Моложе 23 | Свыше 3 | 1,6 |

Старше 23 | Свыше 3 | 1,0 |

С приобретением опыта водитель получает право на скидку. После того, как его возраст перешагнет 23 года, а стаж превысит трехлетний срок, стоимость ОСАГО перестанет зависеть от этих показателей, поскольку значение коэффициента станет равным единице.

Автолюбитель без стажа вождения может повлиять не только на стоимость страховки для собственного автомобиля, но и существенно повысить цену полиса на машину, к управлению которой он допущен.

При обязательном автостраховании, если владелец машины доверяет управление своего авто целому ряду лиц, расчет ОСАГО будет производиться страховщиками, исходя из показателей самого неопытного водителя.

В этом случае они применят коэффициент, соответствующий именно его стажу и возрасту.

Если перефразировать классика, то сегодня владение и управление автомобилем является не роскошью, а насущной потребностью. Никто не рождается с умением маневрировать на дороге.

Благодаря действующему законодательству ошибки новичка надежно защищает система обязательного автострахования.

А начинающему водителю, со своей стороны, предстоит заплатить за эту защиту чуть больше, чем опытному коллеге.