Содержание

Страхование квартиры от затопления соседей

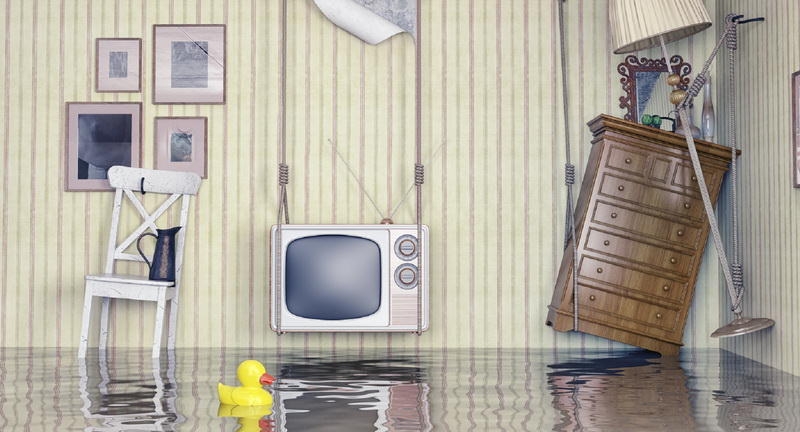

Проживание в многоквартирном доме подразумевает ответственность не только за свое жилье, но и за квартиры соседей, расположенных снизу.

В случае затопления оплачивать ремонт придется за свой счет, если причина порчи имущества будет заключаться в незакрытом кране, неисправной техники и т.д.

Снизить расходы поможет страховка, включающая риски по двум направлениям — от затопления соседей и от затопления соседями.

Залитие жилья

Затопление квартиры может произойти по трем основным причинам:

| Нарушение герметичности коммуникаций | внутри дома |

| Нарушение герметичности перекрытий | вследствие чего при сильных осадках произошло проникновение влаги внутрь дома |

| Халатное отношение | к бытовой технике, трубопроводу в квартире |

В этом случае добиться ответственности соседей можно двумя способами:

| Обратиться в ЖЭК | написав заявление и предоставив возможность проведения осмотра жилья специалистами для оценки ущерба |

| Обратиться в суд | с указанием претензии |

Оба способа действительны в том случае, если соседи отказываются решать вопрос полюбовно, оплатив расходы на восстановление жилья.

При этом пострадавший должен написать бумагу, что он не имеет претензий. Закону такие действия не противоречат, решение вопросов мирным путем выгодно всем сторонам.

Возможная ответственность

Затопив соседей снизу или получив ущерб от жильцов, проживающих этажом выше, нужно знать об ответственности, которую придется понести.

По результатам проведенной экспертизы устанавливается сумма, необходимая для покрытия расходов на проведение ремонтных работ.

Обратите внимание

Если виновник себя таковым не признает, он может провести еще одну экспертизу приглашенным им специалистом. Оплачивать его услуги придется из личных средств.

Это поможет избежать многих проблем. Также можно предложить соседям сделать ремонт самостоятельно, либо приобрести необходимые материалы.

Отражение в законе

В ней сказано, что в случае причинения вреда имуществу третьих лиц возмещение ущерба происходит в полном объеме.

Сколько стоит застраховать квартиру от затопления

Страховка квартиры от затопления соседей и соседями – это прекрасная альтернатива длительному судебному процессу в случае причинения вреда имуществу третьих лиц.

Данная программа предлагает защиту:

| Личной ответственности перед соседями | покрывает расходы, понесенные другими жильцами дома по вине поломки бытовой техники, прорыва трубы и других непредвиденных факторов в квартире страхователя |

| Собственности и имущества от затопления соседями | в случае прорыва трубы канализации, при поломке перекрытий, приведшей к проникновению осадков |

Видео: страхование жилья

Стоимость полиса зависит от нескольких факторов:

| Программа и риски | которые были выбраны |

| Объекты страхования, указанные в полисе | стандартными объектами страхования является отделка и конструктивные элементы квартиры. Бытовая техника, мебель и другие предметы интерьера входят в дополнительный перечень. Их страхование обходится значительно дороже |

| Срок действия договора | чем дольше действует полис, тем дороже его обслуживание. Заключить договор страхования можно даже на несколько дней – например, на время отпуска |

| Стоимость имущества | чем дороже объекты страхования, тем выше стоимость полиса |

Особенности процедуры

Каждый вид страхования имеет свои особенности

| В полисе указывается, что возмещение ущерба происходит только при условии, что доказана невиновность страхователя в случившемся | например, что квартира соседей была затоплена по причине прорыва трубы, а не из-за оставленного включенного крана при плотно закрытом отверстии в раковине |

| Действие полиса не распространяется | на причинение вреда здоровью |

| Если квартира была затоплена соседями | то ущерб возмещает страховая компания, но это не освобождает виновных от ответственности |

| Сумма страхования указывается в полисе | она не может быть превышена даже при условии, что страхователь понес более серьезные расходы |

| Можно застраховаться не только от залива соседей | этот риск может быть включен в полис по желанию страхователя |

Выбирая индивидуальное страхование от затопления, учитываются особенности заключения сделки:

| Получить компенсацию по полюсу | можно только за повреждение несущих конструкций, пола, потолка и стен |

| В договоре отдельным пунктом определяется имущество | подлежащее страхованию — отделка, мебель и т.д. |

| Страховая сумма | определяется самостоятельно или после оценки недвижимости |

| Выплата компенсации производится | только после проведенной экспертизы и составления акта |

Цена услуги

Стоимость оформления полиса варьируется от 1500 до 20 000 рублей за год. За сумму в 500 рублей обойдется страхование на несколько дней.

Рассчитывается стоимость полиса индивидуально и зависит она, прежде всего, от страховой суммы и стоимости квартиры.

В среднем, заплатить компании придется 0,3-1% от рыночной цены на недвижимость при максимальной сумме страховой премии.

Риск поломки трубопроводной системы увеличивается, поэтому рассчитывать на дешевую страховку не получится. Полис требует ежегодной пролонгации.

Предложения банков

Такие как:

| Сбербанк Страхование | предлагает страхование квартиры по программе, включающий целый комплекс рисков. К ним относится затопление соседями, падение летающих объектов, повреждения в результате стихийных бедствий и т.д. Можно выбрать как комплексное страхование, включающее все существующие виды несчастных случаев, либо сэкономить, выбрав базовый тариф и дополнив его подходящими рисками |

| Росгосстрах | предлагает страхование гражданской ответственности и квартиры в комплексе. Оформить полис можно без осмотра жилья, что ускоряет процесс получения страховки |

| Ингосстрах | широкий выбор программ для страхования квартиры. Предлагает защитить имущество на краткосрочный период и максимально доступной стоимости |

| МАКС | предлагает облегченный вариант выплаты страховой суммы при ущербе на сумму менее 150 тысяч рублей |

| Альфа Страхование | недорогая страховка, включающая несколько рисков. Индивидуальный подход, система скидок |

Необходимые документы

Для оформления страховки на квартиру потребуется приготовить паспорт и документы на недвижимость.

Оценка квартиры займет время, но позволит узнать стоимость отделки.

Если для страхования потребуются иные документы, их потребуется предъявить в день оформления страховки.

При наступлении страхового случая потребуется предъявить полис, паспорт и акт оценки причиненного ущерба.

Образец акта

Акт оценки причиненного ущерба составляется управляющей компанией или коммерческой организацией.

В нем указываются следующие данные:

| ФИО лиц | лиц, принимающих участие в составлении акта и ФИО, адрес проживания пострадавшего лица |

| Дата и причина составления данного акта | описание квартиры с указанием количества комнат |

| Характеристики нанесенного ущерба | и степень разрушения имущества с указанием поломки |

| Обстоятельства | приведшие к порче имущества |

В таком виде документ предоставляется в страховую компанию с целью получения возмещения ущерба.

Возникающие нюансы

Вот некоторые из них:

| Доказать свою непричастность к случившемуся бывает сложно | страховая компания, не желая выплачивать ущерб, приведет множество доводов, определяя отношение страхователя к затоплению. Если на деле вины нет, то доказывать это нужно до последнего, по необходимости, обратившись в суд |

| Если квартира находится в аренде | то ответственность за причинение ущерба соседям ложится на плечи арендаторов, но только при условии, что заключен договор. Страхование в этом случае лишним не будет, но оплачивать страховку должны арендаторы |

| Выгоднее покупать «коробочный» продукт | включающий в себя страхование квартиры и гражданской ответственности |

| Действие полиса начинается с момента внесения всей страховой премии | если страховой случай наступил до оплаты, но после оформления полиса, то страховая компания вполне законно откажет от выплаты компенсации |

| При обнаружении первых признаках затопления, нужно сделать фотографии | в дальнейшем обои подсохнут, и ущерб будет визуально казаться меньше |

| Жители некоторых регионов страны могут застраховать квартиру | по специальной льготной программе, если имеют право на государственные субсидии |

| При составлении акта оценки ущерба обязательно указываются возможные скрытые повреждения, визуально оценить которые не удается | например, в случае проникновения воды в щели деревянных полов, что приведет к порче дорогостоящего ламината |

Затопив соседей или обнаружив в своей квартире следы утечки воды, не стоит паниковать.

Для начала, нужно устранить поломку самостоятельно (по возможности), либо незамедлительно обратиться в управляющую компанию.

Дальше составляется акт, в котором описывается причиненный ущерб и предоставляется вместе с другими документами в страховую компанию.

На рассмотрение отводится, в среднем, 3-10 дней, после чего выдается решение о возмещении ущерба.

Если ответ положительный, страхователю выплачивается сумма, равная размеру понесенного ущерба.

Страховка от затопления соседей: застраховать квартиру, как гражданскую ответственность перед жильцами снизу, стоимость процедуры

Владельцы недвижимости в многоквартирном доме могут столкнуться с проблемами порчи имущества в связи с затоплением.

Это может быть вызвано поломкой труб, оставленный включенным водопроводный кран, поломанная стиральная машина. Каждый такой случай приносит ущерб квартире и требует ремонтных работ.

В связи с этим предлагается застраховать квартиру от затопления соседей, что поможет существенно снизить расходы на восстановление имущества.

Как правильно застраховать квартиру от залива соседями?

Страхование недвижимости регламентируется Гражданским Кодексом в статье 930. Залив квартиры считается страховым случаем и вносится в договор страхования.

Большинство граждан не считают страховку необходимой процедурой при оформлении документов на квартиру.

Но именно страхование позволяет при наступлении случая, принесшего ущерб, покрыть все финансовые затраты на ремонт квартиры и косметическую отделку.

Для того, чтобы правильно застраховать квартиру необходимо соблюдать следующие операции:

- выбор страховой компании, сбор необходимой документации;

- просчет возможных рисков и заключение страхового договора.

Каждая из операций требует тщательного подхода. Обычно подбирают тариф согласно бюджету владельца квартиры и количества страховых случаев, включаемых в договор.

Разновидности риска

Страхование недвижимости включает в себя определенные риски следующего характера:

- протечки сантехнического оборудования (например, краны, вентиля);

- протечки в оборудовании систем отопления;

- прорыв или протечки труб или других коммуникаций (страховка возмещает ущерб пострадавшей стороне от повреждений на трубах или их разгерметизации).

Особое внимание стоит уделить составлению договора страхования квартиры от затопления – в нем должны быть указанны все риски, чтобы получить по ним выплаты. Если случай принесший ущерб не прописан, тогда страховщик не выплачивает деньги.

Преимущества и недостатки страховки

Страховка квартиры относится к важной категории документации и обязывает обе стороны к юридически грамотным действиям. Страхование от затопления имеет ряд недостатков и преимуществ. Например, в страховой компании

Ингосстрах оформление договора от затопления соседями несет следующие плюсы и минусы:

- быстрое оформление страховки;

- возможность оформления через онлайн-услуги;

- большой объем выплат;

- минимальный пакет документации для оформления;

- высокая стоимость страховки;

- малое количество страховых рисков по затоплению (в компании их 5, тогда как у Росгосстрах – 11 случаев при затоплении соседями).

Стоимость

Для того чтобы узнать стоимость будущей страховки существует множество онлайн серверов со специальными калькуляторами, которые предназначаются для расчета страховки по любому случаю. Также на официальных сайтах страховых компаний имеются собственные калькуляторы, которые помогут заблаговременно узнать стоимость страхования. Например, узнать стоимость можно с помощью калькуляторов:

При работе с калькулятором подбираем программу страхования, в отдельной графе будут расписаны страховые случаи, указана общая стоимость страховки и ежемесячные выплаты по ней. Также дополнительно рассчитывается максимальная и минимальная выплаты при ущербе.

Страхование гражданской ответственности перед живущими снизу

Страхование квартиры от затопления может включать в себя страхование гражданской ответственности перед живущими снизу. Это означает – что при затоплении своих соседей, застраховавший ответственность, компенсирует причиненный ущерб через страховую компанию, то есть все выплаты делает страховщик.

Страхование ответственности рассчитано на риски связанные со следующими случаями затопления:

- аварии коммуникаций;

- бытовые проблемы с техникой;

- установка и подключение новой техники.

Особое внимание уделяется при страховании ответственности расположению квартиры страхующегося, чем больше под ним этажей и квартир, тем выше стоимость договора.

Необходимые документы

Для оформления страхового договора при случае затопления потребуется предъявить следующие документы:

- паспорт;

- правоустанавливающие документы на квартиру, например, свидетельство о собственности, договор аренды.

Стоимость

Страховка квартиры от затопления соседей и соседями это альтернативное решение длительному судебному процессу в случае причинения вреда имуществу третьих лиц.

На стоимость полиса влияют пункты договора:

- страхование личной ответственности перед соседями;

- страхование собственного имущества от затопления;

- разновидности рисков затопления.

Стоимость полиса напрямую зависит от составляющих ее факторов:

- программа страхования и риски;

- объекты страхования, которые указываются в полисе (например, стандартные объекты: отделка, конструктивные элементы квартиры, дополнительные объекты – бытовая техника, мебель, аквариумы, предметы интерьера (входят в дополнительный перечень, так как их страхование обходится значительно дороже);

- срок действия договора (чем дольше действует полис, тем дороже его обслуживание). Заключить договор страхования можно на самый минимальный срок (например, на время отпуска) и на долгий период, полис можно продлевать;

Рассчитывается стоимость полиса в индивидуальном порядке и зависит, прежде всего, от страховой суммы и стоимости квартиры. Оформить полис можно в пределах 0,3 – 1 % от среднерыночной цены на недвижимость при максимальной сумме страховой премии. Среднерыночная стоимость страхового договора от затопления квартиры варьируется в пределах от 2 тысяч рублей до 5 тысяч рублей.

Существуют расценки выше средней стоимости полисов, которые предусматривают выгодные условия для владельцев квартир. Самые популярные предложения от страховых организаций представлены следующими ценами на стандартные пакеты страхования от залива и потопа:

| Название компании | Цена полиса от затопления (в рублях) |

| АСК | 2 000 |

| ВТБ | от 5 000 |

| Росгосстрах | 3 000 |

| Ренессанс страхование | от 3 000 |

| РЕСО-Гарантия | от 2 000 |

Описание процедуры оформления

Оформление страхового полиса от затопления включает следующие операции:

- Выбор страховой организации.

- Выбор страховой программы и вызов агента для осмотра/оценки страхуемого имущества.

- Проведение осмотра имущества и собственности.

- Предоставление документов и заключение договора на требуемый срок.

- Оплата страхового пакета.

- Получение полиса.

- Ежемесячные выплаты (страховые взносы).

Заключение

Таким образом, страхование квартиры от затопления позволит собственнику защитить свои имущественные интересы, а также получить компенсацию при наступлении страхового случая, ведь не всегда граждане могут располагать большой суммой денег для “внезапного” ремонта или возмещения ущерба.

Страховка квартиры от затопления соседей и от залива соседями

Затопление квартиры в многоквартирном доме – явление довольно частое. Авария происходит в связи с изношенностью труб, неисправностью стиральных машин или невнимательностью самих жильцов.

По этим причинам многие владельцы недвижимости принимают решение застраховать квартиру от затопления, что позволит свести затраты по восстановлению поврежденного имущества к минимуму.

Особенности страхования квартир установлены в ст. 930 Гражданского Кодекса РФ.

Затопление жилплощади считается страховым случаем, поэтому указывается в страховом договоре. Страхование позволяет компенсировать финансовые потери на ремонт квартиры при возникновении аварийных ситуаций.

Страховка также позволит избежать затяжных судебных разбирательств с виновником залива.

На данный момент страхование квартир производится по добровольному желанию их владельцев. Советуют ответственно подойти к выбору компании, внимательно изучить условия договора и выбрать наиболее выгодные тарифы.

Важно

Телефоны бесплатной горячей линии

Обратите внимание

Высококвалифицированные специалисты в области права проконсультируют Вас и ответят на все Ваши вопросы: Гражданское право, Недвижимость, Корпоративное право, Трудовое право, Автомобильное право, Страхование, Уголовное право, Семейное право, Наследство, Защита прав потребителей, Интеллектуальная собственность.

Страховка от затопления жилья: основные виды

Для жильцов верхних этажей причиной потопа может стать протекающая крыша, а те, кто живет на первом этаже, могут пострадать от затопленного подвала. Квартиры на других этажах могут быть залиты соседями.

Соответственно, и виды страховки могут отличаться. Застраховать можно:

- ответственность, которую несет собственник перед жильцами дома при заливе других квартир по его вине (например, если сломалась стиральная машина, неисправна сантехника, в связи с неосторожными действиями детей или животных);

- свою недвижимость от воздействия воды или залива канализацией, если авария произошла по вине жителей верхнего этажа. Сюда относится и страховка жилья от прорыва коммуникаций в подвале или на площадях общего пользования, при природных катаклизмах.

Компании предлагают комплексные планы страхования, действенные в обеих подобных ситуациях.

Если виновником аварийной ситуации является гражданин, оформивший страховку, или лица, зарегистрированные по одному с ним адресу, то страховка возместит ущерб, нанесенный соседской квартире.

Этот вид полиса стоит дороже. Однако оформить страховку гораздо выгоднее, чем возмещать материальный вред, нанесенный квартире соседей.

Второй вид страхования поможет компенсировать затраты на ремонт и восстановление поврежденного имущества, если затопили соседи сверху.

Отдельным пунктом такой страховки прописывается возможность покрытия расходов в случае стихийных бедствий, чрезвычайных происшествий коммунального характера.

Что считается объектами страхования?

По страховке можно возместить стоимость следующих вещей:

- предметы интерьера, мебель, единицы бытовой техники, одежда и прочие личные вещи, ценные предметы искусства;

- стены, потолок, канализационные и водопроводные трубы, пол, проемы окон и дверей;

- элементы отделки помещения – остекление, покрытие потолка и пола, отделка стен любыми материалами, встроенная мебель и техника, колонны и прочее.

Для получения денег необходимо подтвердить факт затопления и нанесения имущественного вреда.

Акт о заливе квартиры составляют работники ЖЭКа в присутствии пострадавшей и виновной сторон.

Требуется также наличие свидетелей и их подписи в документе. Фото и видеоматериалы станут дополнительными доказательствами страхового случая.

Совет

При оформлении полиса страхования советуют составить максимально подробный перечень объектов страхования. Иначе всегда останется шанс, что компенсация за предметы, не отраженные в договоре, начислена не будет.

Любая страховая организация предлагает своим клиентам индивидуальные условия. Стоимость услуг по страхованию зависит от следующих факторов:

- продолжительность действия полиса страхования;

- число и стоимость объектов, которые будут застрахованы;

- тип договора – муниципальное, льготное страхование или вариант с рассрочкой;

- риски, требующие выплат по договору страхования.

Средняя цена на полис страхования при затоплении жилплощади находится в пределах 2000 – 5000 рублей. При варианте с более выгодными условиями цена на страховку повышается.

Заплатить можно гораздо меньше, если в компанию одновременно обратятся несколько соседей по многоквартирному дому, для каждого стоимость страхования заметно снизится.

Выгодно страховать не только имеющуюся собственность, но и ответственность в случае аварийной ситуации друг перед другом.

Что потребуется для заключения договора?

Перед обращением в страховую организацию гражданину необходимо собрать следующие бумаги:

- удостоверение личности;

- ИНН;

- технический паспорт на квартиру;

- выписка из ЕГРН, подтверждающая право собственности на жилплощадь;

- заявление о желании оформить страховку на свое имущество.

В отдельных случаях представители компании могут запросить и другие документы, предложить заполнить анкету.

После рассмотрения представленной документации заключается договор, в котором должны быть такие пункты:

- полные сведения о страховщике и лице, желающем получить страховку;

- подробное описание недвижимого объекта и прочего имущества, находящегося в нем;

- список возможных рисков, по которым производятся выплаты;

- максимальный размер выплат по страховке;

- причины, по которым может быть отказано в возмещении ущерба;

- алгоритм действий сторон при наступлении страхового случая;

- время, в течение которого фирма обязуется перечислить денежную компенсацию;

- период действия данного соглашения;

- дата его оформления и подписи обоих участников сделки.

Гражданину советуют внимательно изучить все нюансы договора, при необходимости обратиться за разъяснениями к грамотному юристу.

Напоминаем, что даже если Вы досконально изучите все данные, находящиеся в открытом доступе, это не заменит Вам опыта профессиональных юристов!

Чтобы получить подробную бесплатную консультацию и максимально надежно решить Ваш вопрос — Вы можете обратиться к специалистам по телефонам, указанным наверху страницы, или через онлайн-форму.

Как выглядит процедура оформления страховки?

Получить страховой полис на случай затопления жилья можно в несколько этапов:

- выбрать наиболее надежную страховую фирму – посоветоваться со знакомыми, изучить информацию в интернете о рейтинге всех российских страховых организаций, проверить наличие лицензии на осуществление страховой деятельности, ознакомиться со всеми предложениями компании;

- подбор подходящей страховой программы;

- непосредственный осмотр квартиры;

- сбор требуемой документации, ее изучение и подписание договора;

- внесение оплаты за страховой полис;

- выдача документа на руки владельцу недвижимости;

- перечисление единовременного или ежемесячных страховых взносов.

Период действия договора не ограничен — может быть минимальным (на время отпуска) и длительным. При необходимости действие соглашения можно продлить.

Как действовать при наступлении страхового случая?

При выявлении аварийной ситуации необходимо перекрыть воду и отключить электропитание во избежание короткого замыкания. Далее нужно обратиться в аварийную службу, которая предотвратит дальнейшее затопление квартиры, поставить в известность страховую компанию о ситуации.

До приезда работников страховой компании необходимо зафиксировать последствия затопления на фото и видео в присутствии свидетелей и соседей. Эта информация поможет максимально точно рассчитать сумму причиненного ущерба и стать весомой уликой при обращении в судебную инстанцию.

Если вина в заливе жилплощади лежит на соседях, и они предлагают мирным путем разрешить неприятную ситуацию, то страховая компания может расценивать этот факт как мошенничество.

Страхователь не должен брать какие-либо денежные средства у виновника произошедшего, заключать с ним устные или письменные соглашения относительно будущей компенсации.

Иначе получить возмещение от страховой организации станет невозможно.

После ликвидации причины залива аварийной службой оформляется акт, в котором указываются обстоятельства аварии, ее источник и размер причиненного вреда.

Страхователь вправе внести свои поправки и замечания. В соответствии со сроком, указанном в договоре со страховой компанией, гражданин должен представить документ о факте затопления из аварийной службы, дополнив его заявлением о возмещении имущественного ущерба.

Необходимо уточнить время и величину выплат у сотрудников компании.

Помимо специальных страховых организаций оформить страховку от затопления жилплощади могут банки.

Граждане, являющиеся пользователями банковских продуктов, могут получить существенные скидки при оформлении страховки от затопления жилого помещения.

Важно

Телефоны бесплатной горячей линии

Обратите внимание

Высококвалифицированные специалисты в области права проконсультируют Вас и ответят на все Ваши вопросы: Гражданское право, Недвижимость, Корпоративное право, Трудовое право, Автомобильное право, Страхование, Уголовное право, Семейное право, Наследство, Защита прав потребителей, Интеллектуальная собственность.

Страхование квартиры от затопления соседей и соседями: особенность, стоимость, где лучшие условия

Страхование недвижимости – это достаточно большой спектр услуг, оказываемых страховыми компаниями как частным, так и юридическим лицам. Страхование квартиры – это ее защита от различного рода опасностей, предполагающая выплату финансовой компенсации при наступлении определенных обстоятельств и случаев, неприятных и разрушающих для владельца имущества.

Страхование недвижимости – услуга, не слишком востребованная на рынке. На самом деле, мало кто задумывается о том, что с его квартирой может что-то случится. Да и если быть точными, то статистика говорит о том, что случаев пожара, затопления, разрушения и краж в процентном соотношении достаточно невелика.

Но такие события могут произойти абсолютно с каждым домом, и при отсутствии страховки человек лишается слишком многого. Самыми распространенными рисками в отношении квартир, пожалуй, являются затопление соседями, или затопление соседей.

И о страховании в этом конкретном случае стоит серьезно задуматься.

Страхование квартиры от затопления осуществляется на добровольной основе. При этом можно выбрать как общий полис страхования квартиры, где будут включены определенные риски (включая затопление), а можно выбрать страховой пакет, предоставляющий только эту конкретную услугу.

Договор страхования: на что обратить внимание при оформлении страховки от затопления

Если человек решил застраховать квартиру, то первое, что ему нужно сделать, это выбрать страховую компанию. Ее выбор должен исходить не только из наиболее выгодных условий по страховым взносам, но и из анализа ее надежности и времени работы на рынке. Между владельцем имущества и компанией заключается договор страхования.

На все пункты договора следует обращать внимание, а не просто подписывать, ведь именно от этого зависит, получит ли страхователь в итоге финансовое возмещение.

Виды рисков, которые возникают в случае, если произошло затопление:

- Протечка кранов (в том числе запорных);

- Протечка системы отопления (образование в ней дыр, трещин и т.д.);

- Протекание труб (в случае, когда происходит сначала замерзание в них воды).

Заключая договор страхования, необходимо предусмотреть, чтобы в нем указывались все без исключения риски. Ведь затопление может произойти по любой из этих причин, и если какая либо не включена в договор страхования, то страхового возмещения можно и не ждать.

Квартира может быть застрахована как полностью, так и разные ее конструктивные части и элементы:

- Опоры, стены, конструкция – это целесообразно, если дома находятся в зоне, подверженной землетрясениям и внутренним разломам земли.

- Полная отделка. Такое страхование применяется для пространств, где полностью выполнен дорогой ремонт.

- Оборудование.

Страхуют дорогостоящую бытовую технику, которой в каждой квартире наберется не мало.

- Мебель. Предметы интерьера и мебель включают в страховку в том случае, если она полностью новая и качественная, произведена из натуральных материалов, или эксклюзивна.

Рассматривая страхование квартиры от затопления, в договор целесообразно включить ремонт, ведь вода, как известно, наносит очень серьезный ущерб всем поверхностям без исключения. Если страхователя залили соседи сверху, то пострадает не только потолок, но и стены, и пол, и возможно, какая либо бытовая техника и мебель.

Особенно это затратно, если ремонт сделан дорогостоящий и совсем недавно, а мебель выбрана качественная и добротная. Поэтому, в договор необходимо включить не только возмещение по полной отделке, но по оборудованию и мебели. Вода может повреждать и различного рода инженерные коммуникации, находящиеся внутри стен.

Возмещение таких затрат также необходимо предусмотреть в договоре страхования.

Также следует обратить внимание на условия выплаты, они должны быть прописаны до понятных мелочей. В ином случае, может статься, что страховые случаи, которые наступят – это вовсе не страховые случаи, поскольку не выполнилось то или иное условие.

При страховании квартиры от затопления, следует учесть финансовые ограничения по выплатам, которые накладывают разные страховые компании. Это так называемая франшиза, которая может быть условной и безусловной.

Условная франшиза является не вычитаемой. То есть устанавливается некая определенная сумма.

И если размер возмещения, рассчитанный после наступления страхового случая, оказывается меньше данной суммы, то страховая компания не выплачивает страховщику ничего.

И он сам за собственные денежные средства восстанавливает то, что попортила ему вода. Если же сумма страхового возмещения превышает франшизу, то страховщик возмещает все до копейки.

Безусловная франшиза предполагает, что независимо от размера причиненного ущерба, компания выплачивает пострадавшему от затопления всю сумму, будь она больше или меньше возникающих затрат.

Страхование гражданской ответственности от затопления соседей

Кроме непосредственно объекта недвижимости, можно (и нужно) страховать и свою гражданскую ответственность. От затопления страхуется ответственность владельца квартиры перед соседями снизу.

Незакрытый или сорванный кран, прорывы коммуникаций, выход из строя сантехники и стиральных машин – все это может случиться с каждым. В таких ситуациях страдает не только владелец объекта недвижимости, но и его соседи.

Если застраховать свою ответственность, то можно избавиться от расходов по ремонту соседней квартиры, которые будет оплачивать страховщик.

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!

или по телефону:

- Москва и область: +7-499-350-97-04

- Санкт-Петербург и область: +7-812-309-87-91

- Федеральный: +7-800-511-69-34

Но здесь существует один существенный нюанс – виновником затопления соседей должен являться непосредственно владелец квартиры, или проживающие с ним люди, а не управляющая компания, которая вовремя не сделала ремонт коммуникаций, или форс-мажорные обстоятельства. Конечно, учитывая то, что виновник – страхователь, страховые премии за такой полис достаточно невысоки, но все-таки это лучше, чем оплачивать соседский ремонт и попорченную мебель полностью из своего кошелька.

Страхование квартиры от затопления: виды и особенности

Страховая компания может предложить самые разные пакеты страхования, включающие в себя самые разные функции, но, в целом, различают два основных вида:

- Экспресс-страхование. Это самый быстрый и достаточно удобный в некоторых случаях способ. Здесь страховщик приходит в офис страхователя и заключает с ним договор сразу, без оценки квартиры, без выезда агента на дом.

Страховую сумму можно указать любую, даже если она выше, чем стоимость всей квартиры, но, конечно, в пределах существующего в компании максимума. Но здесь все зависит и от страховой премии, которую владелец имущества готов платить – чем выше сумма, тем выше премия.

Этот вариант неудобен тем, что владельцу, в виде доказательств того, что внутри квартиры имелось оборудование, ремонт, какие либо другие существенные элементы интерьера, придется хранить все чеки и квитанции, которые он затем должен будет предъявить.

Также стоит отметить, что в ряде компаний при экспресс-страховании могут действовать не только ограничения на максимальную страховую сумму в целом, но и на другие элементы, например, на все движимое имущество и т.д.

- Классический вариант страхования.

В этом случае, страхователь делает заявку в страховой компании и производится выезд агента непосредственно в квартиру, для ее осмотра и оценки. Существует такая бумага, как опись всего имущества, которая включает в себя не только перечень, но и материалы изготовления, год выпуска и прочие существенные нюансы.

Конечно, это долгий процесс, но и преимущества достаточно высоки. К ним можно отнести то, что никакого хранения чеков и прочих документов владельцу осуществлять не нужно, при наступлении страхового случая, он просто обращается в компанию со страховым договором и свидетельством о собственности. К тому же, страховая сумма по классическому варианту во многих случаях не ограничена.

Многие компании разрабатывают и стандартные линейки продуктов – типовой страховой пакет, который включает в себя некоторые стандартные пункты. Они имеют уже определенную стоимость, страховую сумму, выплаты, предметы страхования и риски.

Такой страховой случай, как затопление, чаще всего включен в каждый пакет.

Такие продукты, на первый взгляд, достаточно выгодны, но необходимо внимательно читать условия – страховщики могут включить туда абсолютно ненужный вид страхования, например, от наводнения, в районе, где такого в принципе произойти не может.

Важно

На стоимость страхования от затопления влияет множество факторов: конкретные риски, конкретные объекты страхования и их стоимость, сроки действия договора. Сильно снижают стоимость и встречное страхование – если соседи страхуют свои квартиры и ответственность друг перед другом.

Страховщики боятся протечек — Эксплуатация недвижимости

26.05.2011 | 14:50 13899

Третий год «небесная канцелярия» испытывает Петербург снежными зимами, которые заканчиваются многоводной весной. Жильцы последних этажей в борьбе со стихией могут надеяться только на себя – защититься страховым полисом от потопа практически нереально.

По данным Комиссии по работе с потребителями рынка недвижимости, в период таяния, в феврале-апреле, каждое восьмое обращение граждан связано с протечкой кровли.

Не того боимся…

Большинство страховых компаний с осторожностью относятся к страхованию имущества и отделки от порчи водой, если речь идет о квартирах, расположенных под крышей, и стараются исключить протечку кровли из перечня рисков. «Не признаются страховыми случаями события, произошедшие в результате….

проникновения в застрахованные объекты, строение или квартиру, в которых находится застрахованное имущество, осадков через кровлю, швы в панельных домах, лоджии, балконы, террасы, незакрытые окна, двери и т.д.

, а также через швы, щели и отверстия, сделанные преднамеренно или возникшие в результате ветхости или строительных дефектов», — такая (или подобная этой) формулировка присутствует в договорах Росгосстраха и многих других страховых компаний.

Другими словами, ущерб страхователю, заключившему договор с таким исключением, будет оплачен в единственном случае – если внезапный сильный ветер сорвал часть поверхности крыши и в образовавшиеся щели проникла вода. Но сильные ураганы нехарактерны для Петербурга, в отличие от плохо отремонтированных и нерасчищенных крыш.

Тем не менее, если вода просочилась через отверстия и швы, образовавшиеся вследствие ветхости крыши или через повреждения, появившиеся в ходе уборки снега с кровли, большинство страховых компаний не относят случай к разряду страховых.

Не выплачивают возмещение за залив квартир верхних этажей Росгосстрах, РОСНО, «Ренессанс страхование», «Спасские ворота» и многие другие.

Студия

Площадь: 27.00 м2

Цена: 2 900 000 руб

Ленинский пр., 64

1 комнатная квартира

Площадь: 32.40 м2

Цена: 3 090 000 руб

Петергофское ш., 13

1 комнатная квартира

Площадь: 35.10 м2

Цена: 3 840 000 руб

Ветеранов пр., 150

2 комнатная квартира

Площадь: 45.00 м2

Цена: 4 100 000 руб

Культуры пр., 9 к.2

2 комнатная квартира

Площадь: 43.00 м2

Цена: 4 600 000 руб

Крупской ул., 51

Очевидные сомнения

Страховщики обосновывают свою позицию двумя аргументами. По их логике, страховым может считаться случай, вероятность наступления которого просчитываема и отличается как от нулевой, так и от неизбежной.

«Протечка с крыши практически невозможна, если корректно проводится уборка и ремонт. Протечка практически 100% неизбежна, если крышу не убирают или убирают некачественно, допустим, допуская повреждения кровли ломом.

О вероятности события говорить не приходится, поэтому этот риск мы внесли в исключения.

Покрывается риск протечки, например, от соседей или, допустим, из чердачного помещения в случае прорыва там трубы, но не протечка с крыши», — поясняет, руководитель управления имущественных видов страхования Северо-западного дивизиона компании «Ренессанс страхование» Виталий Овсянников.

Второй аргумент – наличие ответственных лиц, чьи действия или бездействия предопределили наступление события. В городском доме состояние и чистота крыши относится к зоне ответственности управляющей компании, в частном, соответственно, самого домовладельца.

«По нашим правилам страхования такое событие является исключением из покрытия, если оно не попадает под риск «стихийные бедствия». Вследствие того, что всегда есть некое ответственное лицо: управляющая компания, товарищество собственников жилья и так далее, – которое обязано следить за состоянием кровли.

Именно оно и должно нести ответственность за тот ущерб, который принесла протечка через кровлю», — директор департамента корпоративных продаж Северо-Западной дирекции РОСНО Павел Рюмин.

Сложно, но можно

Впрочем, несколько страховых компаний (по нашим данным, не более 5 из 120 присутствующих на петербургском рынке), все же согласны защищать имущество граждан от протечек крыш. Но – на определенных условиях.

«Как правило, страхование квартир на последних этажах домов от протечек с крыш РЕСО-Гарантия производит как дополнительную опцию к договорам страхования – с дополнительной оплатой этой опции и при условии надлежащего состояния кровли, — что, к сожалению, в Петербурге встречается нечасто», — поясняет заместитель директора компании РЕСО-Гарантия Дмитрий Большаков.

2 комнатная квартира

Площадь: 44.10 м2

Цена: 5 500 000 руб

Ленсовета ул., 87

Студия

Площадь: 31.50 м2

Цена: 6 400 000 руб

Обводного канала набережная, 108

2 комнатная квартира

Площадь: 63.00 м2

Цена: 7 450 000 руб

Белышева ул., 5/6

2 комнатная квартира

Площадь: 64.00 м2

Цена: 9 100 000 руб

Дунайский пр. 7 к.7

Совет

Прежде чем квартира будет застрахована, она должна быть осмотрена специалистом страховой компании, который даст «добро» на заключение договора только в том случае, если не обнаружит на потолке следы протечек.

«Мы исключаем риск повреждения имущества вследствие протечки кровли из перечня рисков по нашим «коробочным», продуктам, продаваемым без осмотра», – сообщили в группе «АСК».

Только в СК «Югории» продолжают принимать на страхование имущество владельцев квартир на последних этажах без осмотра, если страховая сумма не превышает 500 тыс. руб. и если к заявлению приложены фотографии страхуемого помещения.

Кроме того, страхование от протечек будет стоить «отдельных денег».

Обычно договор комплексного страхования квартиры (сохранности конструктивных элементов, от пожаров, от затоплений) обходится в 0,3% от страховой суммы, а договор страхования имущества и отделки – в 0,3-1% в зависимости от качества ремонта. Наличие такого дополнительного фактора риска, как расположение квартиры на последнем этаже, удорожает страховку примерно на 20%.

Впрочем, как сообщил начальник отдела страхования имущества страховой группы «АСК» Дмитрий Гузеев, повышающий тариф не покрывает высокие риски, и страхование квартир на последних этажах от повреждения водой с каждым годом становится все более убыточным. Потому группа «АСК» думает об исключения этого риска из своего договора, хотя спрос на эту услугу, напротив, растет.

По словам Дмитрия Гузеева, осторожность страховщиков обусловлена также тем, что по протечкам сложно выиграть регрессный иск у управляющей компании. «Представители эксплуатирующей организации составляют акт о протечке таким образом, что доказать их вину практически невозможно. Мы уже судились с ТСЖ по поводу протечки крыши, но нам не удалось доказать вою правоту», — сообщил господин Гузеев.

Справка БН:

Официальных данных о количестве протечек домов зимой 2010-2011 года нет, но, как признают чиновники, крыши текли интенсивнее, чем в предыдущем году. За зиму 2009-2010 годов, по информации сайта Администрации Санкт-Петербурга, по всем районам города зафиксированы 31 520 протечек кровли.

Количество пострадавших домов составило 7545. В 2009-2010 годах в рамках выполнения адресной программы капитального ремонта многоквартирных домов на капремонт было затрачено около 11 млрд рублей.

Из них средства Фонда содействия реформированию ЖКХ составляют 8,2 млрд, бюджета Санкт-Петербурга – 2 млрд, остальное — средства собственников. В ходе выполнения программы были отремонтированы более 3555 домов, в том числе – капитальный ремонт кровель в 1404 домах. Однако, как проанализировал ресурс «Заливает.

СПб», в 44% протекших минувшей зимой домов ремонт кровли был проведен в 2010 году. В 2011 году в бюджете Петербурга на капремонт изначально было предусмотрено 3,4 млрд руб. В апреле было принято решение выделить из средств городского бюджета дополнительно 1,6 млрд руб. — на ремонт кровель.

Общая сумма на капитальный ремонт составит около 2,7 млрд руб. Потребность в финансировании, согласно заявкам районных администраций, составляет 26 млрд рублей.

В перечень городской адресной программы на 2011 год включены 7646 кровель, из которых капитальный ремонт будет проведен на 901 кровле, с обязательными работами по нормализации температурно-влажностного режима чердаков, а текущий – на 6745.

Екатерина Метелева, юрист Комиссии по работе с потребителями рынка недвижимости:

«Этой весной количество обращений в Комиссию по поводу протечек соответствовало прошлогоднему уровню и превышало число затоплений в малоснежные зимы. В числе лидеров – Центральный, Василеостровский и Петроградский районы, то есть, части города с преобладанием старого фонда.

Надо отметить, что две снежные зимы заметно повысили юридическую грамотность населения. В судах есть образцы исковых заявлений на возмещение ущерба, причиненного по причине протекшей крыши, такие заявления составляются просто, а потому петербуржцы в массовом порядке подают иски.

Обратите внимание

Правда, суды делают все возможное, чтобы затормозить поступление этого потока жалоб: требуют донести справки формы 7 и 9, паспорт ПИБ и так далее. Причем единообразия в требованиях районных судов нет. Но в любом случае, в течение одного-двух месяцев гражданам удается собрать требуемый комплект документа и подать иск.

Как правило, большинство жильцов последних этажей уже усвоили алгоритм действий в случае появления протечки. Они не ограничиваются звонком в аварийную службу, как бывало раньше, а пишут заявление о протечках на имя начальника Жилкомсервиса (УО, ТСЖ и т. п.) в двух экземплярах, заверяют его в компании, обслуживающей дом, требуют присвоения номера и подписи на своем экземпляре.

Мы советуем также сфотографировать или снять на видеокамеру, на мобильный телефон повреждения отделки, предметов интерьера, мебели, бытовой техники вследствие залива. Если получится, надо сделать снимки чердачного помещения и крыши. Повреждения должны быть сфотографированы таким образом, чтобы их можно было рассмотреть. Все это в дальнейшем поможет возместить полученный ущерб.

Непременно необходимо составить акт залива квартиры. Это первый и основной документ, который потребуется для последующего возмещения ущерба от затопления. Акт должен составить сотрудник эксплуатирующей организации. Но управляющая компания прекрасно понимает, что документ этот будет передан в суд, и потому составляет его весьма хитрым образом.

В акте указывают наличие протечки, размер и характер повреждений, но избегают называть причину происшедшего. В таком случае человеку придется заказать экспертизу с просьбой определить размер ущерба и установить причину протечки. Это обойдется в 5-10 тыс. руб. и займет около недели.

Наличие готовой экспертизы сильно ускоряет процесс – дело рассматривается в ходе двух судебных заседаний. Но бывает, что у человека нет денег на эксперта, и он подает иск о возмещении ущерба на основе составленной сметы. Тогда экспертизу назначает суд – за счет средств заказчика, но дело может затянуться на два-три месяца.

Так или иначе, в 99% случаев такие дела выигрывают жильцы. По нашим данным, компенсация ущерба в среднем составляет 50-70 тыс. руб. Кроме того, ответчик покрывает судебные издержки, включая стоимость проведенной экспертизы.

Страховка квартиры от затопления соседей и защита своей квартиры от залива

Главная » Недвижимость » Страхование квартиры

Любой из жителей многоквартирного дома могут столкнуться с неприятностями, связанными с проникновением воды в квартиру.

От расходов на устранение последствий потопа может избавить специальная страховка.

При выборе полиса нужно учесть различные нюансы, чтобы страхование стало эффективным.

Виды рисков по такой страховке

На верхнем этаже опасность представляет протекающая кровля, на первом этаже – затопленный подвал, все промежуточные этажи могут оказаться залитыми соседями сверху или самостоятельно затопить квартиру ниже.

Соответственно, должны различаться и страхуемые риски, на сегодня в рамках такого продукта предлагается защитить:

- Свою ответственность перед другими жителями дома за возможные прорывы коммуникационных сетей, за залив в результате поломки сантехники или стиральной машины, за другие затопления по рассеянности или невнимательности, либо при детских проказах или действиях животных.

- Свою собственность от повреждений водой или канализационными стоками при затоплении соседями сверху, при прорывах сетей в подвале или помещениях общего пользования, при разгуле стихии и проникновении атмосферных осадков в квартиру.

Программа страхования квартиры от этих рисков – добровольная и потому сам клиент вправе выбирать виды рисков и полис, просто нужно внимательно смотреть на условия страхования – одно дело защитить себя самого от потерь при затоплении, а совсем другое – позаботиться о собственном кошельке при проблемах у соседей.

Есть и комплексные программы, позволяющие покрыть обе разновидности рисков одновременно.

Причем эти риски могут покрываться, как отдельным полисом, так и входить в страхование квартиры от любых неприятностей – пожара, взрыва газа или проникновения третьих лиц.

Страхование ответственности за затопление соседей

При выборе такого вида страхования гражданской ответственности выплаты соседям будут производиться в случаях, если виновником затопления выступили вы сами или ваши домочадцы.

С помощью страховой компании вы сможете покрыть ущерб, возникший при затоплении, и компенсировать жильцам снизу ремонт квартиры, а также возмещение утраты и повреждений движимому имуществу.

Данный полис обойдется дороже, поскольку подразумевает, что клиент сам виноват в произошедшем, но все равно намного дешевле, чем оплата из собственного кармана убытков соседям.

Страхование квартиры от затопления соседями

Если вашу квартиру залили сверху, то за счет этой страховки квартиры можно будет покрыть расходы на ремонт и восстановление первоначального состояния собственной квартиры, а также компенсировать потери другого имущества.

Отдельно в таком полисе прописано, покрывает ли он затопления или прорывы, произошедшие не по вине третьих лиц, а в результате стихийных бедствий, коммунальных происшествий и других ЧП.

Объекты такого вида страхования

Страхование своей квартиры от затопления и квартир соседей от залива позволяет защитить комплексно или по отдельности следующие объекты:

- непосредственно конструктивные элементы жилья – стены, потолок, пол, дверные и оконные проемы;

инженерные коммуникации (трубы, как водопроводные, так и канализационные); - отделка: остекление окон и балконов, двери и оконные рамы, напольное и потолочное покрытие, отделка стен (пластиковые или деревянные панели и другие материалы, штукатурно-малярные работы, лепнина, оклейка обоями), встроенная мебель и другие неотделимые элементы интерьера, в частности арки и колонны;

- движимое имущество – мебель, предметы интерьера, бытовая техника, личные вещи и одежда, произведения искусства.

При возникновении страхового случая необходимо будет доказать нанесенный ущерб и подтвердить порчу или утрату того или иного объекта.

Составить акт осмотра повреждений представителями коммунальных служб и свидетелями со стороны соседей, подготовить фото и видеоматериалы для страховой компании.

Так нужно сделать, если пострадала ваша собственная квартира и если ЧП произошло с соседями снизу, а полис покрывает эти риски.

Тарифы страхования от затопления: сколько стоит защита от потопа?

Стоимость полиса зависит от множества факторов.

Так, на тариф и окончательную страховую сумму оказывают влияние следующие параметры страхования:

- выбранные виды рисков – ответственность перед соседями обойдется дороже, чем защита собственных активов, а комплексное покрытие и вовсе окажется самым дорогим;

- перечисленные в полисе объекты страхования – дешевле всего обходится защита конструктива и отделки, а вот все остальное имущество придется застраховать за дополнительную плату;

- срок действия полиса – есть программы защиты квартиры исключительно на краткосрочный период, так, можно застраховать ее на время отпуска;

- стоимость самого имущества и квартиры – страховая премия рассчитывается с учетом порядка цен на защищаемые активы, будь то сам ремонт и отделка, либо вещи хозяев;

- тип полиса – «коробочный» продукт без выезда представителя страховой компании для осмотра квартиры и имущества (стоимость его, как и предел страхового возмещения, фиксирована) или индивидуальный полис с учетом стоимости всех имеющихся активов.

Уменьшает стоимость страхового полиса встречное страхование, когда соседи по дому страхуют не только свою собственность, но и ответственность перед друг другом.

Если в страховую компанию придут сразу несколько рядом проживающих лиц, цена страховки для каждого из них будет дешевле.

При проведении ремонтных работ в квартире используется повышающий коэффициент для расчета тарифа по этой страховке, аналогичное влияние на стоимость полиса окажет страхование квартиры, переданной в аренду.

Кроме того, традиционно столичная недвижимость и жилье в других мегаполисах дороже, чем в регионах, поэтому тариф для защиты квартиры от затопления в Москве или Санкт-Петербурге окажется выше, чем для других субъектов РФ.

Важно

Но конечная стоимость страхового полиса все равно зависит от самой компании.

В среднем тариф по комплексной страховке достигает 0,1-0,5% от ее рыночной стоимости и от 0,3 до 1% от стоимости другого застрахованного имущества.

Актуальные предложения по страховке от затопления

В Ингосстрахе есть несколько вариантов страхования квартиры, но все они комплексные – повреждение водой и ответственность перед соседями уже входят в полис.

Такая страховка обходится клиенту в пределах 0,23-0,6% от суммы покрытия и стоимости выбранных объектов страхования.

Аналогичные предложения есть и у компаний ВСК и БИН-Страхование – полис с защитой жилья от любых неприятностей и со страхованием ответственности перед соседями будет стоить здесь порядка 0,3-0,7% от желаемой суммы покрытия.

Так, если вы желаете застраховать отделку квартиры на 300 тысяч рублей, то заплатить придется 1,8 тыс. рублей, а если оценили ремонт в полмиллиона, то полис будет стоить 3 тыс. рублей в год.

Компания АСК предлагает отдельно страхование риска залива, за этот «коробочный» продукт заплатить нужно будет 2 000 рублей, а Росгосстрах запросит за это 3 000 рублей.

СК «Ренессанс Страхование» пришлет своего сотрудника для осмотра страхуемых объектов и этот полис будет стоить от 2 500 рублей.

Страховка квартиры бывает разной – можно защитить свою собственность или ответственность перед соседями, поэтому нужно тщательно читать условия договора, чтобы защита оказалась эффективной.

Совет

При выборе страховки нужно учитывать различные факторы, влияющие на страховой тариф и применять скидки только, если это обосновано, но не с целью экономии.

Стоимость страхования квартиры от затопления невысока, зато размер возмещения по этому полису достаточно велик.

Целесообразно регулярно приобретать эту страховку, чтобы обезопасить себя от проблем.