Содержание

Оформление ипотеки по двум документам в 2018 году

Взять ипотеку по двум документам без подтверждения доходов сегодня можно даже в самых крупных банках, таких как Сбербанк и ВТБ 24. Конечно, условия по обычным видам жилищного займа более выгодны, но, если у человека нет альтернативного варианта, подобные предложения могут стать единственным выходом.

Особенности ипотеки без справки 2-НДФЛ

Ипотечный кредит подразумевает выдачу относительно крупной суммы средств заемщику, пусть и не на руки. Банк в таком случае сильно рискует. И дабы снизить вероятность невозврата, специалисты тщательно оценивают заемщика. В ходе анкетирования выясняются следующие особенности:

- есть ли у человека официальная работа;

- размер среднего заработка;

- наличие супруга-созаемщика и вся информация о нем;

- наличие иной недвижимости;

- кредитная история;

- наличие текущих непогашенных займов.

Все вместе позволяет составить картину о надежности, платежеспособности и закредитованности клиента. Однако, не все граждане имеют возможность подтвердить размер дохода.

В такой ситуации ипотека по двум документам становится идеальным решением проблемы.

Но одалживая деньги таким образом, нужно быть готовым к тому, что условия окажутся менее выгодными, чем при оформлении ипотеки со справкой о доходах. Основные различия будут заключаться в следующем:

- процентная ставка будет выше на 1 – 3% годовых;

- вместо 10 – 15% первоначального взноса заемщику придется оплатить самому 30 – 50% от стоимости недвижимости;

- стоимость недвижимости может быть серьезно снижена;

- длительность такого займа также может быть меньше, чем по обычной ипотеке;

- банк может потребовать привлечения созаемщиков или поручителей, использования дополнительного обременения в виде залога;

- ужесточение требований к заемщику (например, Сбербанк выдает ипотеку по двум документам до 65 лет, хотя по обычным программам установлен порог в 75 лет).

Все это способствует удорожанию кредита. Что это значит? Что размер переплаты в конечном итоге окажется выше, чем по обычной ипотеке. Кроме того, многие банки отказываются предоставлять льготные виды ипотеки без подтверждения доходов. Хотя использовать материнский капитал возможность все равно есть.

Кому подойдет ипотека по двум документам?

Выгода обычного жилищного займа очевидна. Так зачем же тогда людям ипотека без справки о доходах? Подобное предложение разработано для отдельных категорий населения, которые:

- имеют небольшой официальный доход;

- получают большую часть зарплаты в конверте;

- не имеют работы;

- трудятся на себя;

- работают без трудоустройства.

Безработным людям оформить ипотеку такого вида будет все равно сложно, так как многие банки пусть и не требуют справки о доходах или трудовой книжки, заполнить анкету о работе все равно попросят. Вписанные сведения они могут проверить, и в случае их недостоверности, отказать в выдаче займа.

В редких случаях этот формат ипотеки используется, когда деньги на жилье нужны срочно, а собирать подтверждения нет времени. Но прибегать к такому способу нужно лишь в крайних случаях. Справка о доходах оформляется быстро. И если несколько дней не будут критичными, то лучше оформить все как полагается и получить кредит на выгодных условиях.

Требования к заемщику

Несмотря на минимальный пакет документов для оформления ипотеки, банки все равно предъявляют ряд требований к своим потенциальным заемщикам. В общем виде они выглядят примерно так:

- российское гражданство (лишь несколько банков готовы сотрудничать на таких условиях с иностранными гражданами);

- возраст – обычно ограничения варьируются от 21 до 60 – 75 лет;

- наличие постоянной или временной прописки;

- положительная кредитная история или отсутствие записей в ней.

Кроме того, нужно будет представить в банк 2 документа. Первым всегда выступает российский паспорт. А вот второй в разных банках отличается. Это тоже должен быть документ, подтверждающий личность. Представлен он может быть в следующих форматах:

- водительское удостоверение;

- загранпаспорт;

- военный билет.

Реже встречаются требования предоставить СНИЛС или ИНН. Также банк потребует подтверждения наличия суммы для внесения первоначального взноса. Если счет открыт в этом же финансовом учреждении, то брать какие-либо дополнительные справки не придется. В противном случае потребуется выписка из банка о состоянии счета.

Где можно оформить?

Сегодня ипотека по двум документам становится все более востребованной среди заемщиков и банков. Уже не только региональные финансовые учреждения предлагают соответствующие программы, но и крупные банки вроде Сбербанка и ВТБ 24.

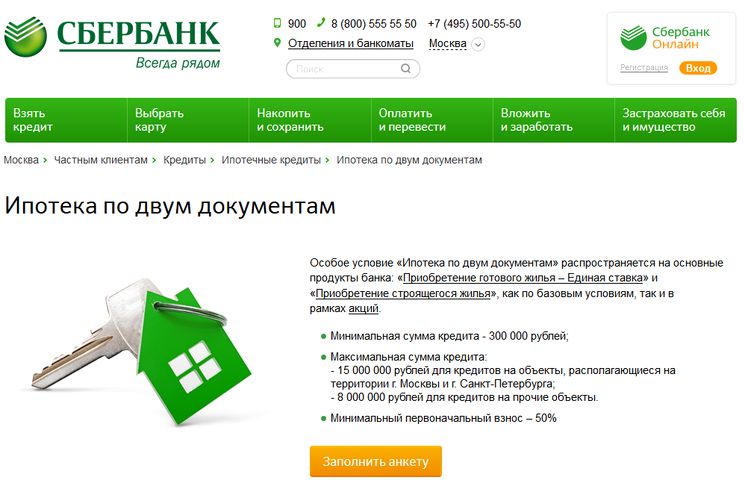

Сбербанк

В Сбербанке есть специальная программа «Ипотека по двум документам», позволяющая одолжить деньги на покупку квартиры с минимальными формальностями. Данное предложение имеет следующие условия:

- размер первоначального взноса – от 50%;

- сумма займа – от 300 тысяч до 8 миллионов рублей (для Москвы и Санкт-Петербурга максимальный порог повышен до 15 миллионов рублей);

- процентная ставка – на 0,5% годовых выше, чем по базовым условиям (но если по выбранному формату ипотеки действует акция, то на ипотеку по двум документам она не распространяется).

ВТБ 24

В банке ВТБ 24 тоже есть отдельная программа для заемщиков, не желающих подтверждать свой доход. Она называется «Победа над формальностями». Условия по ней выглядят так:

- первый взнос – 30% при покупке новостройки, 40% при приобретении жилья на вторичном рынке;

- процентная ставка – на 0,7% годовых выше, чем базовая;

- программа также действует в формате рефинансирования;

- сумма займа может достигать 60 миллионов рублей.

Заключение

В реалиях нынешнего времени банки стараются делать ипотеку без справки о доходах все более выгодной для населения. Если учесть, что процентная ставка становится все ниже, то купить жилье по такой программе можно с минимальными потерями для семейного бюджета, даже оформив ипотеку всего по двум документам.

Оформление ипотеки по двум документам или без 2-НДФЛ

Благодаря гибким условиям банков взять долгосрочный кредит без подтверждения трудовой деятельности или официальных доходов вполне реально.

В первую очередь, свой заработок можно обозначить разными видами документов, а не только образцом 2-НДФЛ. Во вторую, трудоустройство не всегда интересует кредитора, если правильно выбрать ипотечную программу.

Рассмотрим все возможные варианты, которые предлагают банки.

Получить ипотечный кредит без справки о доходах 2-НДФЛ возможно, главное различать разницу между отсутствием или невозможностью ее оформления и неофициальным трудоустройством (в том числе – когда работы и доходов нет). Стандартный образец легко заменить другим документом о заработке, часто банки изначально определяют, какие бумаги могут быть приняты.

Обычно доход подтверждается:

- Справкой по форме банка. Ее нужно взять в финучреждении, где планируется оформление ипотеки, и передать по месту работы. Ответственный сотрудник заполняет документ, ставит подпись и печать.

- Справкой в свободной форме (справка на фирменном бланке работодателя). В этом случае банк только указывает, какие именно сведения его интересуют. Часто в ней прописывают наименование организации-работодателя, его контакты, реквизиты и данные о заемщике – должность, стаж, заработная плата. Требований к оформлению у банка не будет, только к содержанию.

- Выписка по счету о начисляемой зарплате (пенсии, доходах от аренды недвижимости и т. д.). Документ нужно взять в банке, где открыт счет. На выписке сотрудник ставит печать. Если ипотека оформляется в том же финучреждении, то специалист ипотечного отдела формирует ее самостоятельно, что отменяет требование о предоставлении соответствующих документов.

- Доход от вклада, дивиденды или иной пассивный заработок. Банку предоставляют договор вклада, подтверждают наличие ценных бумаг.

Таким образом, отразить свое финансовое состояние работающие граждане могут и без документа по форме 2-НДФЛ. Банк учтет доходы, подойдя индивидуально к рассмотрению анкеты.

Но стоит понимать, что кредитор будет учитывать только те источники, которые могут гарантировать стабильность.

Разовые перечисления, например, от продажи недвижимости, едва ли смогут убедить кредитный комитет в устойчивом финансовом положении.

Отсутствие 2-НДФЛ преследует не только лиц, работающих неофициально, с серой зарплатой, но и индивидуальных предпринимателей. Для таких заемщиков формируется свой перечень документов, куда входят налоговые декларации, КУДиР, выписки по банковским счетам. То же касается организаций, но такие клиенты могут подтвердить доход и бухгалтерской отчетностью, балансом.

Важно! Каждый банк выдвигает собственные требования к документам, подтверждающим доход. Эта информация часто находится в свободном доступе на сайте финучреждения или в отделении.

Стоит учесть, что при отсутствии 2-НДФЛ банк может изменить процентную ставку. Например, АТБ увеличит ее на 0,5%, если доход подтвержден справкой по форме банка.

При этом отсутствие 2-НДФЛ не освобождает заемщика от соответствия требованиям по рабочему стажу. Эти сведения необходимо подтвердить и без трудовой книжки не обойтись, но рассматривается деятельность и по трудовому договору, контракту или иным документам, которые банк готов принять.

Ипотека по двум документам

Предлагать программы, оформление которых возможно только по двум документам, банки стали сравнительно недавно.

Главное преимущество таких программ заключается в получении денежных средств без подтверждения дохода и наличия трудовой занятости.

Во всех случаях в пакет документов входит гражданский паспорт, а второй заемщик может выбрать из представленного списка, обычно это:

- СНИЛС.

- Свидетельство ИНН.

- Водительские права.

- Заграничный паспорт.

- Удостоверение пенсионера.

- Военное удостоверение.

Наиболее выгодна такая ипотечная программа для граждан, которые имеют достаточный доход, но не могут либо не желают подтверждать это документально.

Стоит учесть и особенность банковского продукта – как правило, приобрести можно только квартиру на первичном или вторичном рынке.

В залог банк берет купленное жилье, собственное имущество передается в залог по другим программам или в качестве дополнения, если это предусмотрено условиями.

Так как банк несет определенные риски при кредитовании лиц по упрощенному пакету документов, условия финансирования изменяются. Первоначальный взнос (ПВ) возрастает до 40–50% от стоимости объекта приобретения, могут быть пересмотрены требования к возрасту.

Важно! Наличие достаточного первоначального взноса, в большинстве случаев, подтверждается до оформления ипотечного договора. Например, вся сумма зачисляется на счет либо предоставляется справка об остатке материнского капитала (если этих средств достаточно для покрытия ПВ).

Без первоначального взноса ипотеку можно взять только под залог собственного имущества или по программам, предполагающим такие льготные условия. Однако и трудоустройство, и заработок нужно будет подтверждать.

Дают ли ипотеку безработным

Одним из требований банков является наличие трудового стажа: на текущем месте работы и совокупного или непрерывного за последние 5 лет. Исключение – ипотека по двум документам, но даже если справки не запрашиваются, требование это может сохраниться. Точнее – этот момент может быть отражен в ипотечном договоре.

Важно! Предоставление ложных данных о наличии трудоустройства без работы по факту чревато негативными последствиями. При возникновении спорных моментов или просрочек, банк может обнаружить, что средства были выданы по причине обмана. В такой ситуации сложно рассчитывать на лояльность и содействие кредитора в реструктуризации или пересмотре условий.

Однако финучреждение больше интересует платежеспособность, чем факт зарегистрированных трудовых отношений. У официально безработных граждан есть несколько способов получить одобрение:

- Оформить ипотеку на родственника (супруга или супругу) и стать созаемщиком.

- Погасить половину суммы кредита в день заключения ипотечного договора («Ипотека по 2 документам»).

- Привлечь максимальное число созаемщиков/поручителей, являющихся собственниками недвижимого имущества и имеющих достаточный заработок, который можно документально подтвердить.

Также лица без трудоустройства могут претендовать на получение заемных средств, если их специализация не требует наличия трудовой книжки. Касается это адвокатов, нотариусов, индивидуальных предпринимателей. Но в таком случае отсутствие трудоустройства не рассматривается как отсутствие работы в целом – учитывается специфика.

Отдельной категорией заемщиков выступают пенсионеры по возрасту, выслуге лет или инвалидности. Во всех случаях заемщик имеет постоянный доход, который не может быть снижен. Этого уже достаточно, чтобы требование о трудоустройстве было пересмотрено или отменено на основании параметров кредита.

Важно! Некоторые банки выдвигают условия по минимальному доходу заемщика и созаемщика. К таким относятся «Альфа-Банк», УБРиР. Отсутствие трудоустройства и как следствие справок о заработке станет причиной отказа.

В редких случаях можно рассчитывать на индивидуальный подход, хоть формально положительный результат не гарантирован. Это касается всех ситуаций, когда благополучное финансовое состояние заемщика не связано с трудовой деятельностью. При других обстоятельствах, когда у человека нет работы, никаких источников дохода и ликвидного имущества, получить средства практически невозможно.

Обзор банковских предложений

В 2018 году многие российские банки учитывают различные индивидуальные особенности заемщиков, допуская выдачу средств на разных условиях: по двум документам или без 2-НДФЛ. Это принципиально разные программы: в первом случае клиенту предложены специальные условия, а во втором – стандартные.

Банк АТБ дает возможность взять средства без 2-НДФЛ, предоставив справку по своей форме, по всем программам ипотечного кредитования: рефинансирование, под залог собственного имущества, на новые или готовые квартиры. Ставка во всех случаях увеличивается на 0,5% годовых. Рассмотрим на примере покупки недвижимости в новостройке:

- Объем средств ПВ от 20 до 50%, базовые ставки 9,25 – 9,5% будут увеличены до 9,75 – 10% годовых.

- Взять можно от 300 тыс. до 20 млн, но не более чем 80% от стоимости залоговой недвижимости.

- Стаж для сотрудников по найму – от 6 мес., для ИП – от 24 мес. ведения предпринимательской деятельности.

- Привлечение до 4 созаемщиков из числа близких родственников.

- Занятость подтверждается трудовой книжкой/договором (предоставляется заверенная работодателем копия). ИП подают налоговую декларацию.

Чтобы воспользоваться специальным предложением «Новостройка под 8,7%» от банка «Открытие», заемщик и созаемщики могут подтвердить доход выпиской по зарплатному счету. При предоставлении справки по форме банка ставка возрастет на 0,25%, даже если такая форма подана только одним из участников договора. Прочие условия получения средств:

- Стаж от 3 месяцев, непрерывный – более года. Если заемщик получает зарплату на карту другого банка – нужна копия трудовой книжки. Обязательна работа по трудовой, трудовому договору либо договорам гражданско-правового характера (кроме нотариусов, адвокатов).

- Рассматриваются доходы: зарплата с основного места работы и по совместительству, пенсия, заработок от аренды собственного имущества, прибыль от бизнеса.

Акционная программа предполагает выдачу от 300 тыс. до 30 млн рублей, срок до 5 лет и внесение 50% в виде ПВ. Базовые условия – срок до 30 лет, ПВ 10 или 15%, в зависимости от категории клиента. Для собственников бизнеса и ИП ставка возрастает на 1%.

Ипотека по 2 документам

Такая программа есть у многих ведущих банков. Рассмотрим условия некоторых из них.

Сбербанк предлагает гражданам РФ от 21 года оформить ипотеку на покупку готового жилья на вторичном рынке или на этапе строительства по паспорту и еще одному документу. При этом доступно использование материнского капитала, государственной поддержки или акции для молодых семей. Минимальная сумма кредита составляет от 300 тыс. руб.

, первоначальный взнос – 50%, базовая процентная ставка – 10,50% на готовую недвижимость, от 9% на новостройки. Максимальный срок кредитования – 30 лет, при использовании акции от застройщика до 7 или 12 лет.

Как итог: без подтверждения дохода и занятости ставка будет примерно на 1% выше, чем по обычным условиям, а максимальный возраст сокращен с 75 до 65 лет.

Подробнее об условия ипотеки по двум документам в Сбербанке вы узнаете из этой статьи.

В ВТБ жители РФ могут воспользоваться ипотечной программой «Победа над формальностями» с помощью двух документов: паспорта и СНИЛС или ИНН. Размер первоначального взноса предусмотрен долей в 30% и более, годовой процент от 9,6% (на 0,7% выше базовых условий), максимальная сумма ипотеки – 30 млн руб.

У «Россельхозбанка» тоже есть специальный продукт, предполагающий оформление договора по упрощенному пакету документов. Краткие условия ипотеки по 2 документам в РСХБ:

- первоначальный взнос составит 50–60%;

- сумма от 100 тыс., максимальная достигает 8 млн;

- ставки 9,45 – 12,5%.

В требованиях обозначено, что трудовой стаж должен быть: от полугода, работая на последнем месте, и общий от 1 года – за прошедшие 5 лет. Подробнее о программе кредитованния написано в этой статье.

Помимо указанных, аналогичные программы предлагают «Альфа-Банк», АТБ, «Газпромбанк». Общие условия кредиторов, дающих средства по упрощенному пакету документов, в части повышенного первоначального взноса везде примерно схожи.

Таким образом, возможность получение ипотечного кредита без подтверждения дохода 2-НДФЛ, заработка и трудоустройства в целом вполне возможно.

Банк изменяют условия финансирования, но ставки возрастают не более чем на 1%, срок выплаты – сохраняется, что с учетом высокого ПВ гарантирует небольшой размер ежемесячных платежей.

Ипотека по двум документам

Процентные ставки, годовых в рублях РФ:

| Цель кредитования | Сумма кредита | Категория/сегмент | ||

| зарплатные и «надежные» клиенты Банка1 | работники бюджетных организаций1 | иные физические лица | ||

| до 3 000 000 руб. | 9,45%2 | 9,50%2 | 9,60%2 |

| 9,65% | 9,70% | 9,80% | ||

| 3 000 000 руб. и более | 9,35%2 | 9,40%2 | 9,50%2 | |

| 9,55% | 9,60% | 9,70% | ||

| В соответствии с условиями предоставления кредитного продукта | 11,95% | 12,00% | 12,50% |

* Специальные условия приобретения объекта недвижимости у ключевых партнеров Банка.

Надбавка к процентным ставкам:

+ 1,00% в случае отказа заемщика и/или солидарных заемщиков, доход которых был учтен при расчете суммы кредита, осуществить страхование жизни и здоровья либо несоблюдении ими принятого на себя обязательства по обеспечению непрерывного страхования жизни и здоровья в течение всего срока действия кредитного договора.

Более подробную информацию об уровне процентных ставок можно узнать в территориальных подразделениях АО «Россельхозбанк».

1 Категории клиентов определены внутренними документами АО «Россельхозбанк». К зарплатным клиентам относятся работники предприятий, являющихся участниками «зарплатного проекта» АО «Россельхозбанк», физические лица, получающие заработную плату на счет в АО «Россельхозбанк».

К «надежным» клиентам относятся клиенты с положительной кредитной историей по действующему/погашенному кредиту в АО «Россельхозбанк», действующему/действовавшему не менее 12 календарных месяцев до даты подачи заявки на кредит/до дня его погашения, и положительной кредитной историей в других банках.

К «работникам бюджетных организаций» относятся: — работники компаний,- соответствующих установленному перечню организационно-правовых форм предприятий, учреждений и организаций бюджетной сферы; — военнослужащие, проходящие военную службу по контракту в военных округах, на флотах, в объединениях, соединениях, воинских частях и других военных организациях Вооруженных Сил;

— работники, осуществляющие деятельность в центральных органах военного управления и иных подразделениях, входящих в структуру Министерства обороны Российской Федерации (далее – Минобороны России), а также в учреждениях, подведомственных Минобороны России. К указанным работникам относятся как лица, проходящие службу по контракту, так и гражданский персонал Минобороны России. К гражданскому персоналу относятся федеральные государственные служащие, чья профессиональная служебная деятельность по трудовому договору относится к федеральной государственной гражданской службе, а также прочие лица, осуществляющие деятельность в вышеуказанных организациях по трудовому договору.

Перечень организационно-правовых форм предприятий, учреждений и организаций бюджетной сферы: Учреждения (федеральные, субъектов Российской Федерации (республиканские, краевые, областные и пр.), муниципальные (районные, городские и пр.

)): — государственные автономные учреждения; — государственные бюджетные учреждения; — государственные казенные учреждения. Предприятия (федеральные, субъектов Российской Федерации (республиканские, краевые, областные и пр.), муниципальные (районные, городские и пр.

)): — унитарные предприятия;

— казенные предприятия.

2 Специальные условия приобретения объекта недвижимости у ключевых партнеров Банка.

Ипотека по 2м документам БЕЗ справок о доходе: какие банки дают ее?

Могу ли я взять ипотеку без первого взноса и подтверждения дохода? (с)

Каждый, кто стремиться улучшить жилищные условия рассматривает различные варианты ипотеки. Ведь покупка нового жилья без использования заемных средств для большинства является непосильной задачей. Тем не менее, есть люди, которые не желают довольствоваться бешенной переплатой, которая возникает при самых низкозатратных условиях (10-20% первый взнос, срок 20-30 лет).

Что это такое

Кроме того, не каждому по душе бесконечные сборы справок и частые отказы. Отметим также, что последний пункт невольно подталкивает многих граждан к обманным действиям, чаще всего, связанных с подтверждением дохода — таким как, например, подделка справки 2-НДФЛ и другие серые схемы.

Зачем придумали ипотеку по 2м документам

Чтобы хоть как-то упростить процедуру получения ипотеки, предложить более выгодные условия, а заодно привлечь ту часть населения, которая обладает весомым капиталом (40-50% от стоимости жилья) некоторые банки ввели такой интересный продукт как «ипотека по 2 документам». Данный продукт заинтересовал многих граждан, ведь, по сути, в кармане всегда есть как минимум 1-2 документа, и поэтому, можно попробовать в любой момент пойти в банк и попытать счастье.

Введение ипотеки по двум документам создало экономию времени как у клиента, так и у банка. Всевозможные справки остались в классической ипотеке. Меньше бумажной волокиты позволило быстрее рассматривать заявки. Также отметим, что подобный ипотечный продукт может быть интересен таким категория граждан, которые не имеют официального дохода, но которые способны нести обязательства по ипотеке.

Тем не менее, для тех, кто задумывается приобрести недвижимость за счет ипотеки по 2 документам должны понимать ее механизм, ведь в любой с виду простой вещи, как например, тема рассматриваемой статьи, могут быть свои подводные камни.

В чем сложность ипотеки по 2м документам

Воспользоваться ипотекой по 2 документам можно, имея на руках уже значительную сумму. Банки просят сумму первоначального взноса 40-50%. Именно этот пункт и является главным препятствиям для большинства.

Отметим, что многие банки (но не все, например этого нет в ВТБ24) в качестве первоначального взноса позволяют клиентам воспользоваться материнским капиталом. Опять так, далеко не у всех он есть, не все еще обзавелись детьми. Столь высокий первоначальный взнос, который требуют банки, является их компенсацией за риски.

(кстати, реально ли оформить ипотеку без первоначального взноса? Читайте мнение эксперта)

Нужно ли подтверждать доход

Ипотека без первого взноса позволяет не подтверждать свой доход. Косвенно, доход подтверждается высоким первым взносом. Если Вы хотите получить совсем уж лучшие условия по экспресс-ипотеке, то доход у Вас серый, то можно заполнить форму подтверждения доходов по форме банков. Все всё прекрасно понимают.

Есть некоторые отличия в специфике продуктов «ипотека по 2 документам» и «ипотека без подтверждения дохода». Они примерно идентичны: ни там, ни там не требуется подтверждать официально доход.

Но, всё таки, «ипотека без подтверждения дохода» менее выгодна, так как в этом случае уже есть вероятность, что у клиента зарплата в конверте серая и надежность его не высокая, соответственно, банк даёт более высокую процентную ставку (пункта на 2-3 выше, чем в классической), дабы снизить свои риски, а также увеличивает первоначальный взнос.

В ипотеке по 2 документам, банк чаще ограничиваются только высоким первоначальным взносом и реже минимальным повышением процентной ставки и то на 0.5-1%.

Кроме того, ипотека без подтверждения доходов не является каким-то отдельным продуктом банка. Это является скорее, одним из лояльных условий. Ипотека под двум документам у некоторых банков вынесен в отдельный ипотечный продукт.

Какие документы требуют банки для получения ипотеки по двум документам

Хоть при оформлении ипотеки банк тщательно проверяет заемщика на предмет его финансовых возможностей, ипотека без первого взноса значительно облегчило всю бумажную волокиту.

Ну, если первый документ это паспорт, с ним всё понятно, то второй документ может быть любой из списка (в разных банках по разному):

- водительское удостоверение;

- удостоверение личности военнослужащего;

- удостоверение личности сотрудника федеральных органов власти;

- военный билет;

- загранпаспорт;

- страховое свидетельство обязательного пенсионного страхования;

- документы на движимое или недвижимое имущество.

Условия

Какие в целом условия предлагают банки на ипотеку по 2 документам? В целом, условия похожи на классическую ипотеку, за исключением первых двух пунктов:

- первый взнос – 40-50%;

- необходимые документы – паспорт и любой из списка выше;

- срок кредитования – до 30 лет;

- возраст заемщика 21-65 лет;

- возможность использовать созаемщиков;

- обязательное страхование недвижимости;

- отсутствие комиссий по кредиту;

- досрочное погашение без ограничений;

- объекты недвижимости – первичный, вторичный рынок квартир, дом с участком.

Ипотека по 2 документам: список банков

Ипотека по двум документам — какие банки оформляют?

На момент написания данной статьи лишь несколько банков предлагалотакой формат получения ипотечного займа. Со временем, будем надеяться, список расширится. Напомним, в этих банках можно НЕ подтверждать свой доход.

Ипотека по 2 документам от Сбербанка

Условия:

- Минимальная сумма кредита — 45 000 рублей;

- Максимальная сумма кредита: — 15 000 000 рублей для кредитов на объекты, располагающиеся на территории г. Москвы и г. Санкт-Петербурга;— 8 000 000 рублей для кредитов на прочие объекты.

- Минимальный первоначальный взнос – 50%;

- Процентная ставка – уточняйте в банке;

- Предоставляется на покупку строящегося и готового жилья.

- Возможность использовать материнский капитал.

Для клиентов, не имеющих зарплатного проекта в банке или открытого вклада, процентная ставка повышается на 0.5% от ставок по классическим жилищным кредитам.

Ипотека по 2 документам ВТБ24 «Победа над формальностями»

Условия:

- Сумма кредита — от 600 тыс. руб. до 30 млн руб.

- Ставка по кредиту —уточняйте в банке;

- Срок кредита до 20 лет;

- Обязательные документы — паспорт и СНИЛС;

- Обязательное оформления страхования;

- Первоначальный взнос — от 40%.

Решение о кредите предоставляется в течение 24ч. Данный ипотечный продукт позволяет приобрести квартиру на вторичном рынке жилья.

Ипотека по 2 документам от ВТБ Банка Москвы «Простая ипотека»

Условия:

- Процентная ставка – уточняйте в банке;

- Срок кредита — до 20 лет;

- Первоначальный взнос от 40% в рублях;

- Без комиссий за оформление, выдачу и досрочное погашение кредита.

- Использование материнского капитала не предусмотрено.

Решение о кредите предоставляется в течение 24ч. Данный ипотечный продукт позволяет приобрести квартиру на вторичном рынке жилья.

Ипотека по 2 документам от Россельхозбанка

Условия:

- Минимальная сумма кредита — 100 000 рублей;

- Максимальная сумма кредита: — 8 000 000 рублей для кредитов на объекты, располагающиеся на территории г. Москвы и г. Санкт-Петербурга;— 4 000 000 рублей для кредитов на прочие объекты.

- Минимальный первоначальный взнос – 40% (50% на жилой дом с участком)

- Процентная ставка – уточняйте в банке;

- Срок кредита – до 25 лет;

- Предоставляется на покупку строящегося жилья, финансируемого банком, готового жилья, а также жилого дома с участком (в т.ч. таунхауса)

Ипотека «Кредит по одному документу» от ДельтаКредит

Условия:

- Достаточно только паспорта;

- Процентная ставка – уточняйте в банке

- Максимальный срок кредита – 25 лет

- Приобретаемая недвижимость – квартиры, комнаты на вторичном рынке и в новостройках, готовый дом и строящийся дом (в т.ч. таунхаус), гаражи, апартаменты.

Банки, которые дают ипотеку по упрощенной схеме. Как получить кредит по двум документам, система налогооблажения, досрочное погашение

Каждому, кто желает взять ипотеку, хочется, чтобы процесс прошел как можно быстрее. Но на сбор документов, двойное одобрение уходит больше 2 месяцев.

Намного легче подавать заявку на ипотеку по упрощенной схеме, когда нужны только 2 документа.

Почему не всем одобряют такой легкий кредит? На какую категорию заемщиков он рассчитан? На каких условиях банки одобряют ипотеку по двум документам?

Нюансы упрощенной схемы кредитования в банках

По упрощенке банк требует минимум документов и справок, чем по стандартной ипотеке. Но таким образом, можно получить кредит на сумму до 50 тыс. руб. Если вы рассчитываете на большую сумму, вам нужно предоставить данные по созаемщику или поручителю. А ипотека разрешает наличие нескольких созаемщиков, даже если они не из одной семьи.

Банк оформляет крупный заем, если последнее место работы вы не меняли не 6 месяцев, как обычно, а 1 год. Не требует справок о подтверждении дохода, если свою зарплатную карту переведете на банк-кредитор. Для своих клиентов, банки уменьшают процентную ставку на 0,05% – 0,07%.

| Банк, программа | Необходимые документы | Первоначальный взнос | Условия |

| ВТБ 24«Победа над формальностями» | Паспорт;СНИЛС или ИНН | От 40% |

|

| Хоум Кредит «Исполни свою мечту» | Паспорт | От 30% |

|

| Восточный «Большие деньги» | ПаспортСНИЛС или любой другой документ | От 20% |

|

| Совкомбанк«Экспресс плюс» | ПаспортСправка о доходах по форме банка | От 25% |

|

| Сбербанк«Ипотека по двум документам» | Для тех, у кого в Сбербанке зарплатная карта, нужен только паспорт и еще один документ, удостоверяющий личность | 50% | Ставка от 8,6% годовых |

Почему банки отказывают в кредите

Вы увидели предложение банка легко получить ипотеку по двум документам, но вашу заявку не одобрили. Почему это происходит? Те документы и данные о себе, которые вы предоставляете банку, проверяются современными методами. Источниками являются:

- Электронная система сбора информации о каждом гражданине РФ, которая позволяет банкам узнавать ваше реальное материальное положение.

- Социальные сети позволяет оценить ваше окружение, интересы, стиль жизни.

- Мобильный оператор определяет ваше местонахождение в рабочее время. Если вы укажете адрес места работы, то будет очень легко проверить, насколько часто вы там бываете.

- Данные по СНИЛС в электронной базе данных (содержат практически всю информацию о гражданах России и приезжих лицах, которые в стране работают).

Важно! Передавайте банку только достоверную информацию о себе – все данные будут тщательно проверяться. Если выяснится, что вы дезинформировали финансовую организацию, вам ни в каком банке не будут выдавать кредиты в будущем.

Ипотека для ИП по упрощенной схеме

Индивидуальные предприниматели могут предоставить 2-НДФЛ или декларацию наравне с паспортом, так как все равно заполняют эти формы отчетности.

Несмотря на то, что квартира оставляется в залог, система долгосрочного кредитования требует соблюдения условий договора по платежам. Поэтому, перед тем как взять заем под залог жилья, оцените свои возможности.

Отказать могут, если:

- бизнес приносит сезонный доход;

- платите налоги с оборота, а не с прибыли;

- нет имущества, которое можно оставить под залог;

- доход меньше, чем требуется для погашения кредита, ипотеки;

- бизнес не перспективен.

Предприниматели выбирают самый удобный вариант налогообложения, обычно упрощенку. В этом случае, банк потребует справку о доходах.

Если у ИП есть свой счет в этом банке, то шансы на одобрение долгосрочного кредита значительно повышаются. Особенно, если наблюдается активное движение средств по счету.

Легче всего получить кредит именно в том банке, с которым сотрудничаете. В этом случае лишние документы не будут нужны. В залог можно оставить любую недвижимость.

Самое интересное предложение, из всех банков, предлагает Сбербанк. Если вы только собираетесь открыть ИП, то нужно предоставить:

- бизнес-план;

- показать, что есть половина нужной суммы;

- представить недвижимость (объект долгосрочной аренды или покупки).

- Если финансисты, после проверки бизнес-плана, сочтут, что идея реальна и принесет доход, вам выдадут кредит на развитие бизнеса, в который войдут и средства на покупку нужной недвижимости.

В случае, когда у вас есть хотябы половина денег на бизнес, но нет никаких идей, Сбербанк предлагает франшизу с крупными компаниями-партнерами и готовым бизнес-планом. Например, с сетью ресторанов, бистро, супермаркетов. Вам останется только подобрать подходящее помещение.

Узнать подробнее о таком предложении можно только в московском головном офисе Сбербанка или по ссылке http://www.sberbank.ru/ru/s_m_business/credits/psk. Помните, что главное условие – серьезное отношение к делу.

Кредитование рассчитано на помощь малому и среднему бизнесу, но не на одностороннем решении ваших проблем.

Процентная ставка для ИП и юридических лиц в банках всегда выше, чем для физических. Поэтому определите, насколько выгодно брать займ на любые нужды как физическое лицо, и сравните те же предложения для ИП. Обычно, работники банка помогают посчитать, что лучше.

Погашение кредита проходит автоматически, если вы напишите заявление на ежемесячное списание суммы платежей с вашего счета. Но можно вносить деньги любым другим удобным способом.

Ипотека по упрощенной схеме сокращает время заемщика. Использовать такую возможность удобно тем, у кого прозрачный доход, действительно есть регулярные поступления средств. Тем не менее, если вам нужен кредит в несколько миллионов, приготовьтесь к тому, чтобы доказать свою платежеспособность.

Ипотека по 2 документам: какие банки предоставляют и на каких условиях?

Ипотечное кредитование – процедура, часто пугающая заемщиков необходимостью собирать обширный пакет бумаг и справок. Чтобы упростить процесс заключения сделки и расширить круг клиентов, многие кредиторы запустили ипотечные программы по двум документам.

В данной статье мы узнаем какие банки предоставляют ипотеку всего лишь по 2 документам, а так же познакомимся с программами предоставляемые этими банками.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Какие банки дают жилищный кредит?

Жилищное кредитование по 2 документам сейчас предлагает чуть ли не каждый второй крупный банк, начиная от Сбербанка и заканчивая более мелкими организациями, но по разным условиям.

Это делает жилье доступным для большинства потребителей, а оформление – простым и быстрым. Соискателям кредита остается только разобраться, при каком условии возможно получить его по паспорту.

Взять ипотеку с минимальным перечнем документов можно в следующих учреждениях:

- Сбербанк.

- Транскапиталбанк.

- Центринвест.

- Россельхозбанк.

- ВТБ24.

- Российский капитал.

- Райффайзенбанк.

- Дельтакредит.

- Уралсиб.

Ипотека с минимумом бумаг интересна людям, которые не могут подтвердить свои доходы справкой с работы, а наличие занятости – трудовой книжкой или договором с работодателем.

Кредиторы прекрасно понимают, что проверить финансовое состояние клиента можно не только по официальным справкам с работы, но и иными способами. Тем не менее, выдавая ипотеку с минимальным набором бумаг, банки идут на определенный риск. Чтобы минимизировать риски, для таких заемщиков они поднимают процентные ставки и повышают первоначальный взнос.

Если вы планируете оформлять жилищный кредит без подтверждения доходов справкой 2НДФЛ, то будьте готовы к тому, что переплата по ипотеке будет значительно выше, чем при стандартных условиях оформления. При этом нужно будет внести от 40% от стоимости недвижимости в качестве первого взноса.

Условия ипотечных программ

| Сбербанк. | Готовое и строящееся жилье. | Базовая – от 10,5%. Для клиентов банка ставка может быть снижена. | От 50%. | До 30 лет. | От 300 тыс. до 15 млн. руб. |

| Транскапиталбанк. | Жилье на вторичном рынке. | От 9,15% при условии первого взноса 50%. | От 30%. | До 25 лет. | От 300 тыс. руб. |

| Центр инвест. | Квартира в новостройке и на вторичном рынке. | От 12,25%. | От 30%. | До 20 лет. | До 6 млн. руб. |

| Россельхозбанк. | Квартира вторичного рынка, таун-хаус, квартира в новостройке, жилой дом с участком, строящееся жилье. | От 10,25% | От 40%. | До 25 лет. | От 100 тыс. до 8 млн. руб. |

| Российский капитал. | Готовая квартира. | От 10%. | От 40%. | До 25 лет. | От 500 тыс. до 15 млн. руб. |

| Райффайзенбанк. | Квартира в новостройке и на вторичном рынке. | От 10,99%. | От 20%. | До 25 лет. | До 26 млн. руб. |

| ВТБ24. | Жилье в новостройке и на вторичном рынке. | От 11,5%. | От 30%. | До 20 лет. | От 600 тыс. до 30 млн. |

| Дельтакредит. | Готовое и строящееся жилье. | От 10%. | От 50%. | До 25 лет. | От 300 тыс. руб. до 15 млн. руб. |

| Уралсиб. | Готовое жилье. | От 11%. | От 10%. | До 25 лет. | От 300 тыс. до 50 млн. руб. |

Чтобы снизить процентные ставки и получить ипотеку по более выгодным условиям, заемщик может предоставить в залог недвижимость, находящуюся в его собственности. Как правило, тем, кто оформляет ипотеку по 2 документам, часто предлагают взять ссуду на меньшую сумму, чем при стандартных условиях.

Для увеличения шансов на одобрения нужной суммы денег кредитополучатель может привлечь к оформлению ипотеки созаемщика. Им может стать любой близкий родственник.

Для заемщика

Ипотека по 2 документам означает, прежде всего, отсутствие необходимости предоставлять банку справки с работы о доходах и трудовую книжку. Но это совсем не значит, что заемщику не нужно подтверждать свои доходы и занятость. Одно из основных требований – наличие источника регулярного дохода:

- Возраст клиента не должен быть менее 21 года. На момент полного погашения ссуды возраст не должен быть более 65 лет. У клиента должна быть временная или постоянная прописка в регионе оформления ипотечного кредита. Заемщик должен иметь российское гражданство.

- При рассмотрении заявки банки тщательно проверяют потенциального кредитополучателя на наличие у него в прошлом задолженностей. Заемщик должен иметь положительную репутацию и белую кредитную историю.

- Суммарный трудовой стаж за последние 5 лет – не менее 12 месяцев. На текущем месте работы человек должен числиться не менее полугода.

Для недвижимости

При выборе квартиры следует учитывать требования банка, в котором оформляется ипотека. Подробно узнать о требованиях можно при личном обращении в банк. Обычно кредиторы отдают предпочтения новым объектам недвижимости. Желательно, чтобы здание было возведено не позднее 70-годов. Старую хрущевку или жилье в полуаварийном состоянии банк не одобрит.

Квартира должна быть благоустроенной, находиться в том же регионе, где оформляется договор. Желательно найти жилье, которое имело с начала эксплуатации небольшое количество собственников. Квартира не должна находиться под обременением и арестом.

СПРАВКА! Выбранная квартира должна быть пригодной для постоянного проживания и должна соответствовать понятию «жилое помещение». В ней необходимо наличие всех инженерных систем и коммуникаций, обеспечивающих комфортное и безопасное проживание.

Ипотека по двум документам отличается от стандартного жилищного кредита тем, что банк не потребует справки 2НДФЛ и трудовой книжки. Оформить договор можно по паспорту. Второй документ может быть выбран заемщиком по его усмотрению из этого перечня:

- водительские права;

- удостоверение военнослужащего;

- загранпаспорт;

- свидетельство пенсионного страхования;

- военный билет.

Некоторые кредиторы вместо справки о зарплате требуют заполнения документа установленной банковской формы. В ней указываются все источники дохода и размер ежемесячной прибыли.

Для увеличения шанса на одобрения заявки и для получения более выгодных условий заемщик может предоставить дополнительные бумаги: выписки с банковских счетом, договора на оказание услуг и другие документы, свидетельствующие о поступлении средств.

Если кредит оформляется с созаемщиком, то ему потребуется предоставить паспорт и подтвердить свою платежеспособность документом с работы о зарплате и трудовой книжкой.

Как заполнить заявление?

Заявление на ипотеку по 2 документам ничем не отличается от стандартной анкеты банка.

В заявлении указываются:

- Данные заемщика, созаемщика (если он есть), а также близких членов семьи.

- Сведения о работе. При отсутствии официальной занятности в анкете можно выбрать подходящий род деятельности – частная практика, агент на договоре, ИП, исполнитель по гражданско-правовому договору и пр.

- Информация о ежемесячном доходе и обязательных платежах.

- Сведения об имуществе (недвижимость, автомобиль).

- Сумма, цель и срок кредита.

Важно! В заявлении необходимо указывать только достоверные сведения. Наличие ложных данных будет обнаружено кредитным инспектором, и тогда заявку, скорее всего, не одобрят.

Обязательным условием при оформлении жилищной ссуды является страхование недвижимости. Заемщик может застраховать квартиру от разрушения, пожаров, стихийных бедствий и пр. Как правило, банк рекомендует заемщику обращаться за страховкой к компаниям-партнерам. Однако заемщик сам может выбрать организацию по своему усмотрению.

Личное страхование осуществляется по желанию кредитополучателя. Часто банк навязывают эту страховку, однако заемщик всегда может отказаться от нее. При отказе ставка возрастает на 0,5-1%.

Жилищный кредит по 2 документам имеет ряд преимуществ и недостатков. С одной стороны, это быстрое и удобное оформление, получение решения от банка за 1-2 дня, возможность купить квартиру в ипотеку тем, кто работает неофициально. С другой стороны, такой вариант оформления отличается завышенными процентами и большим первым взносом.