Содержание

Удержание алиментов при УСН «доходы минус расходы»

УСН — удержание алиментов в расходы — возможно ли оно и при каких условиях? Таким вопросом задается любой бухгалтер, в штате у которого появился алиментщик. В данной статье рассмотрим порядок удержания алиментов с сотрудников, а также разберем, разрешает ли НК РФ снизить на сумму этих алиментов базу при расчете налога на УСН.

Регламент удержания алиментов

Признание алиментов в затратах при УСН

Итоги

Регламент удержания алиментов

Обязанность исчисления, удержания и перечисления алиментов с выплат в пользу сотрудников возложена на организацию ст. 109 Семейного кодекса РФ от 29.12.1995 № 223-ФЗ. Согласно ей организация, в которой работает алиментщик, обязана высчитывать из его зарплаты и прочих заработков сумму алиментов, указанную в документе-основании, и перечислять названному в документе лицу в течение 3 дней.

Документом-основанием может являться:

- нотариально подтвержденное соглашение, подписанное обоими родителями;

- исполнительный лист;

- приказ из суда.

ОБРАТИТЕ ВНИМАНИЕ! Алименты не могут взиматься с компенсационных выплат. Полный их перечень указан в ст. 101 Закона об исполнительном производстве от 02.10.2007 № 229-ФЗ.

Алименты начисляются с заработной платы и иных заработков следом за удержанием НДФЛ. В общем случае по исполнительным документам нельзя удерживать более 50% от зарплаты иных учитываемых для удержаний платежей, а в случае удержания на обеспечение несовершеннолетних детей — более 70% (пп. 3, 4, 5 ст. 138 ТК РФ).

За невыполнение организацией обязанности по удержанию и перечислению алиментов, согласно ст. 315 УК РФ, может последовать наказание: штраф до 200 тыс. руб., лишение права занимать соответствующую должность ответственному лицу (заниматься соответствующей деятельностью), в некоторых случаях — даже заключение такого лица под стражу на срок до 2 лет.

Признание алиментов в затратах при УСН

Список затрат, которые можно применять для снижения налогооблагаемой базы при УСН, ограничен. Все они прописаны в п. 1 ст. 346.16 НК РФ.

Посмотреть общий список затрат, применяемых в расчете налога на УСН, и нюансы по порядку их признания можно в статье «Перечень расходов при УСН “доходы минус расходы”».

В состав расходов при УСН попадают суммы, причитающиеся сотруднику за выполняемую им работу или исполнение аналогичных обязанностей в соответствии с законодательством РФ. В состав этих сумм попадают в том числе (п. 2 ст. 346.16 НК):

- вознаграждения за выполнение рабочих обязанностей;

- мотивирующие выплаты (перечислены в ст. 255 НК РФ).

На такие зарплатные издержки организации полностью можно уменьшить налоговую базу при УСН.

Входят алименты в расходы при усн 1 с 8 3

НДФЛ = 1300з/п к выдаче = 8700алименты 25% от з/п к выдаче = 2175 (остаток для алиментщика = 6525) ИЛИ фиксированная суммаНалоги в фонды в любом случае считаем с 10000.

Выдача з/п= 70 — 50 = 6525начисление алиментов = 70 — 76 = 2175перечисление алиментов = 76 — 50/51 — 2175 Подскажите пожалуйста, учитывается ли НДФЛ в расходах при упрощенной системе налогообложения?Мы, при подаче декларации в общую величину расходов, включаем фактически перечисленный налог на доходы физических лиц НДФЛ и алименты. УСНО(Д-Р), платежи в пенсионный фонд,в ФСС,НДФЛ,налоги по УСНО, они уменьшают налогооблагаемую базу,т.е.это все расходы? Уплаченные налоги, но не УСН С какого дохода индивидуального предпринимателя, применяющего упрощенную систему налогообложения, рассчитываются алименты?Предъявление таких документов не обязывает принять их как безусловные доказательства обоснованности расходов, ими…

Удержание алиментов при усн «доходы минус расходы»

В избранноеОтправить на почту УСН — удержание алиментов в расходы — возможно ли оно и при каких условиях? Таким вопросом задается любой бухгалтер, в штате у которого появился алиментщик.

В данной статье рассмотрим порядок удержания алиментов с сотрудников, а также разберем, разрешает ли НК РФ снизить на сумму этих алиментов базу при расчете налога на УСН.

Регламент удержания алиментов Признание алиментов в затратах при УСН Итоги Регламент удержания алиментов Обязанность исчисления, удержания и перечисления алиментов с выплат в пользу сотрудников возложена на организацию ст.

109 Семейного кодекса РФ от 29.12.1995 № 223-ФЗ.

Согласно ей организация, в которой работает алиментщик, обязана высчитывать из его зарплаты и прочих заработков сумму алиментов, указанную в документе-основании, и перечислять названному в документе лицу в течение 3 дней.

Алименты в расход усно

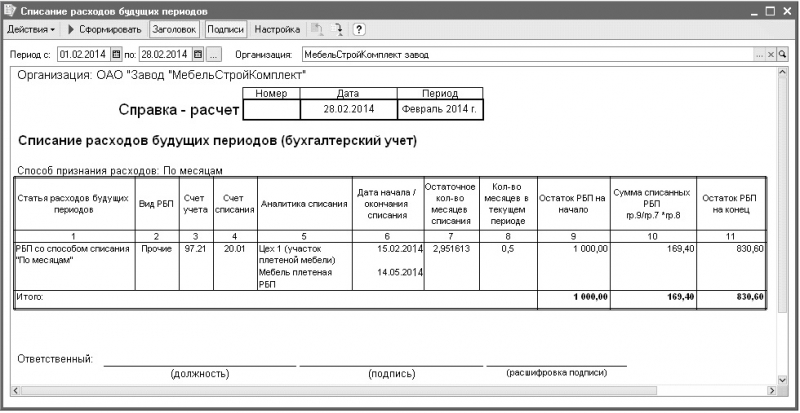

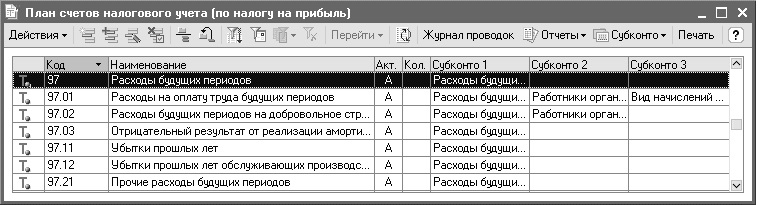

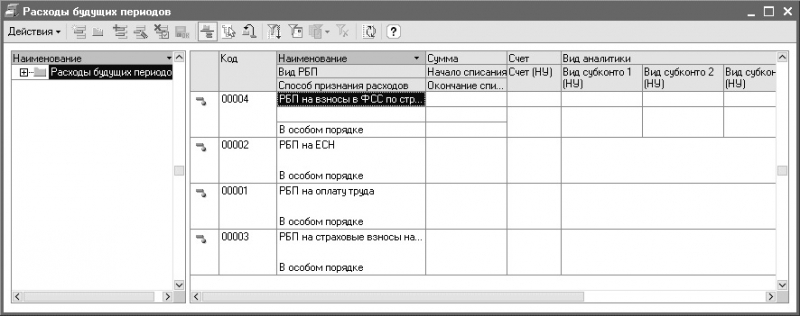

В меню «Главное» выберите пункт «Учетная политика» раздела «Настройки».

Перед вами откроется список настроенных учетных политик в разрезе организаций.

Теперь можно перейти в раздел «УСН» данной настройки и настроить порядок признания доходов.

Именно здесь указывается, какие операции уменьшают налоговую базу.

Если у вас возникает вопрос почему расход не попадает в книгу расходов и доходов в 1С — первым делом смотрите в эти настройки.

Остальные флаги можно установить исходя из специфики работы вашей организации. После настройки учетной политики перейдем к настройке печати самого КУДиР.

Алименты принимаются в расходы при усн

Б удучи в разводе и имея при этом детей, предприниматель, конечно, задается вопросом, как быть с алиментами. С каких доходов их уплачивать – в зависимости от применяемых налоговых режимов? Как подтвердить данные доходы? Для ответов на эти вопросы Минтруд, Минфин и Минобрнауки России издали совместный приказ от 29.11.2013 № 703н/112н/1294. Его мы и рассмотрим в нашей статье.

https://www.youtube.com/watch?v=bnIwd-OG4Fc

Как правило, удержание алиментов на содержание несовершеннолетних детей производится со всех видов заработной платы и дополнительного вознаграждения как по основному месту работы, так и по совместительству, которые получают родители в денежной (в рублях или иностранной валюте) и натуральной форме.

Контур Эльба

Учет расходов при УСН должен подчиняться определенным требованиям. В противном случае организация не сможет уменьшить налогооблагаемую базу (актуально для фирм с объектом «Доходы минус расходы»). Для этого необходимо иметь четкое представление о том, каким образом осуществляется учет расходов при УСН, их состав, условия и момент признания.

Налоговым законодательством РФ установлен четкий перечень затрат, который необходим, чтобы осуществлять учет расходов при УСН.

Момент и особенности признания расходов при упрощенке

Упрощенная система налогообложения подразумевает кассовый метод признания доходов и расходов. т.е. денежные средства, поступившие в кассу или на расчетный счет, признаются доходами на дату их получения. Но не всегда для признания достаточно только их оплаты.

Так, нельзя включить в состав расходов предоплату за еще не реализованные товары, предназначенные для перепродажи. Кроме того, предприниматель-«упрощенец» не может включать в расходы авансы, выданные подрядчикам, если работы еще не выполнены, услуги не оказаны.

По мнению специалистов Минфина России, если в закрытом перечне расходов предварительная оплата не упоминается, значит, включать ее в состав затрат отчетного (налогового) периода не следует (Письмо Минфина России от 4 октября 2005 г.

Мы применяем упрощенную систему налогообложения

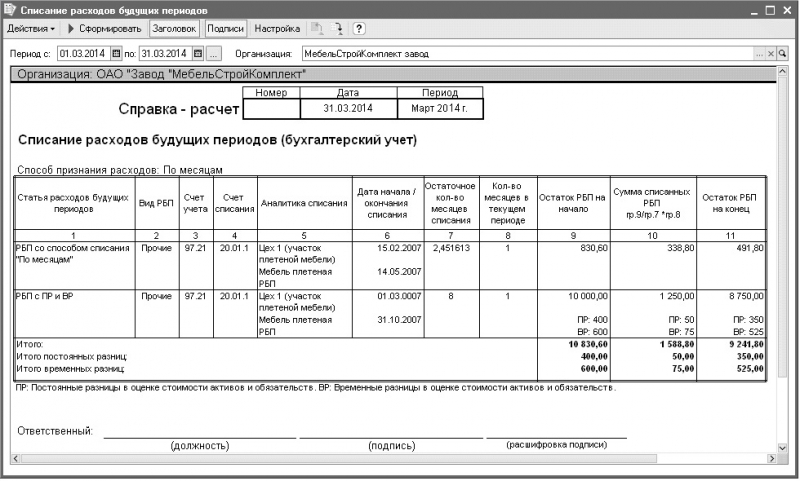

Начнем с первого вопроса. В для расчета единого налога вы учитываете алименты только после их фактической выплаты (п.2 ст.346.17 НК РФ). То есть в месяце, когда вы перечисляете алименты.

Для ответа на второй вопрос обратимся к ст.109 Семейного кодекса. Она обязывает администрацию организации, где работает лицо, обязанное платить алименты, удерживать и перечислять их получателю алиментов не позднее чем в трехдневный срок со дня выплаты заработной платы своему сотруднику.

Нюансы применения организацией УСН ( доходы минус расходы )

Организация применяет УСН («доходы минус расходы»). 1. Включаются ли в целях применения УСН в состав расходов на оплату труда суммы НДФЛ, алименты и прочие удержания из зарплаты? 2.

В какой момент признаются указанные? 3. В какой момент признаются на приобретение основных средств? 4.

Каков порядок заполнения Книги учета доходов и в части отражения расходов на приобретение сырья и материалов, товаров для перепродажи?

По первому — второму вопросам.

Об учете НДФЛ и алиментов при применении УСН

Организация, применяющая УСН («доходы минус расходы»), при заполнении налоговой декларации включает в общую величину расходов фактически перечисленные суммы НДФЛ и алименты, удерживаемые с доходов работников. Правомерны ли действия организации?

Департамент налоговой и таможенно-тарифной политики на письмо о порядке применения упрощенной системы налогообложения на основании информации, изложенной в письме, сообщает следующее.

В соответствии с подп.

Подскажите пожалуйста, учитываются ли таможенные платежи в статье расходов при УСН

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу о порядке применения положений гл. 26.2 «Упрощенная система налогообложения» Налогового кодекса Российской Федерации (далее — Кодекс) и сообщает следующее.

В соответствии с пп. 11 и 23 п. 1 ст. 346.16 Кодекса налогоплательщики. применяющие упрощенную систему налогообложения.

вправе при определении налоговой базы учитывать в составе расходов суммы таможенных платежей, уплаченных при ввозе товаров на таможенную территорию Российской Федерации и не подлежащих возврату налогоплательщику в соответствии с таможенным законодательством Российской Федерации, а также расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации (уменьшенные на величину расходов, указанных в пп.

При упрощенной системе можно уменьшать доход на НДФЛ и алименты

Можно ли включить в расходы суммы удерживаемые из зарплаты сотрудников по исполнительным листам

На работников прислали исполнительные листы на удержание из заработной платы суммы долга по просроченным кредитам.

Можно данные суммы включить в расходы по УСН по статье: выплата заработной платы? С хлебозаводом заключен устный договор по которому ежедневно на предприятие привозят свежий хлеб для работников, в конце месяца из заработной платы работников суммы за хлеб удерживаются.

Можно данные суммы включить в расходы по УСН по статье: выплата заработной платы? На предприятии произвели реконструкцию газовой котельной: заменили ГРУ на ГРПШ, сделали это в целях уменьшения расходов на газ. Можно расходы на реконструкцию отнести в расходы по УСН?

В данной ситуации Вы вправе учитывать в расходах при УСН суммы, удерживаемые из зарплаты сотрудников как по исполнительным листам, так и по их заявлениям. Дело в том, что удержания производятся из начисленной заработной платы и для Вас являются расходами на оплату труда.

Организации на упрощенке, которые платят единый налог с разницы между доходами и расходами, могут уменьшить налоговую базу на стоимость работ по реконструкции.

Учет затрат на реконструкцию основных средств зависит от следующих факторов:

Если реконструкция основного средства проведена до его ввода в эксплуатацию, то эти затраты включите в первоначальную стоимость имущества.

Объясняется это тем, что организации на упрощенке определяют первоначальную стоимость основных средств по правилам бухучета. В бухучете затраты на реконструкцию относятся на увеличение первоначальной стоимости имущества.

Поэтому стоимость работ по реконструкции включите в первоначальную стоимость основного средства.

Если реконструкция основного средства проведена после его ввода в эксплуатацию и стоимость объекта еще не полностью списана, на эти затраты увеличьте первоначальную стоимость имущества. Стоимость основного средства с учетом расходов на реконструкцию списывайте равными долями в течение оставшегося срока, установленного пунктом 3 статьи 346.16 Налогового кодекса РФ.

Если реконструкция основного средства проведена после его ввода в эксплуатацию, но стоимость объекта уже полностью списана на расходы, данные затраты учтите в уменьшение налогооблагаемой базы по отдельному основанию. Списывайте их равными долями в течение срока, установленного пунктом 3 статьи 346.16 Налогового кодекса РФ.

Обоснование данной позиции приведено ниже в материалах Системы Главбух (в редакции для коммерческих организаций)

1. Рекомендация: Как отразить в бухучете и при налогообложении удержания по исполнительным документам

Налоги и взносы

Удержания по исполнительным листам являются частью зарплаты сотрудника. Организация выступает лишь в качестве посредника между взыскателем и сотрудником, который должен выплачивать ему определенные суммы.* Поэтому при расчете НДФЛ и страховых взносов в доход сотрудника включайте всю начисленную ему зарплату без учета удержаний.

Это следует из положений пункта 1 статьи 210 Налогового кодекса РФ.

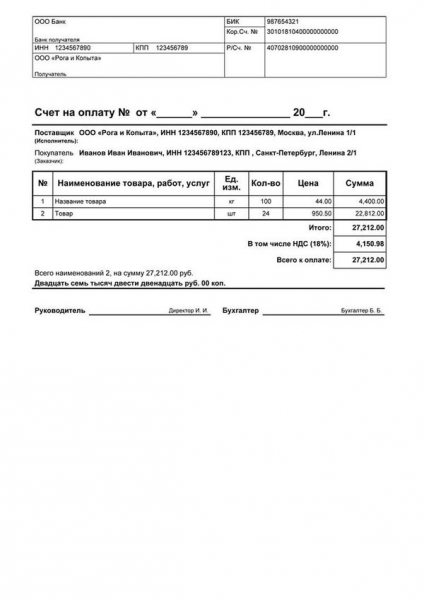

Пример отражения в бухучете и при налогообложении удержания алиментов из зарплаты сотрудника*

Бухгалтер ООО «Альфа» на основании исполнительного листа удерживает 1/3 месячного дохода менеджера А.С. Кондратьева на выплату алиментов. Алименты пересылаются получателю по почте. Расходы на пересылку алиментов составляют 3 процента от их суммы.

«Альфа» начисляет взносы на пенсионное (социальное, медицинское) страхование по общему тарифу – совокупно 30 процентов. Тариф взносов на страхование от несчастных случаев и профзаболеваний составляет 0,2 процента.

Оклад Кондратьева – 23 500 руб. Кондратьев пользуется стандартным налоговым вычетом на двоих детей (2800 руб. (1400 руб. × 2)).

Сумма НДФЛ в январе составляет:

(23 500 руб. – 2800 руб.) × 13% = 2691 руб.

Сумма дохода, с которого удерживаются алименты, равна:

23 500 руб. – 2691 руб. = 20 809 руб.

Бухгалтер «Альфы» удержал с Кондратьева алименты в сумме:

20 809 руб. × 1/3 = 6936,33 руб.

Сумма расходов на пересылку алиментов составляет:

6936,33 руб. × 3% = 208,09 руб.

Общая сумма удержаний на выплату алиментов Кондратьева (с учетом затрат на пересылку) составляет:

6936,33 руб. + 208,09 руб. = 7144,42 руб.

В учете «Альфы» сделаны следующие проводки.

Январь (начисление зарплаты, взносов, удержание НДФЛ и алиментов):

Дебет 26 Кредит 70

– 23 500 руб. – начислена зарплата Кондратьеву;

Дебет 26 Кредит 69 субсчет «Расчеты с ПФР»

– 5170 руб. (23 500 руб. × 22%) – начислены пенсионные взносы;

Дебет 26 Кредит 69 субсчет «Расчеты с ФСС по взносам на социальное страхование»

– 681,50 руб. (23 500 руб. × 2,9%) – начислены взносы на социальное страхование;

Дебет 26 Кредит 69 субсчет «Расчеты с ФФОМС»

– 1198,50 руб. (23 500 руб. × 5,1%) – начислены взносы на медицинское страхование в ФФОМС России;

Дебет 26 Кредит 69 субсчет «Расчеты с ФСС России по взносам на страхование от несчастных случаев и профзаболеваний»

– 47 руб. (23 500 руб. × 0,2%) – начислены взносы на страхование от несчастных случаев и профзаболеваний;

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ»

–2691 руб. – удержан НДФЛ;

Дебет 70 Кредит 76 субсчет «Расчеты по исполнительным документам»

– 6936,33 руб. – удержана сумма алиментов по исполнительному листу;

Дебет 70 Кредит 76 субсчет «Расчеты по исполнительным документам»

– 208,09 руб. – удержаны расходы на почтовый перевод алиментов по исполнительному листу.

Февраль (выплата зарплаты, перечисление алиментов):

Дебет 70 Кредит 51

– 13 664,58 руб. (23 500 руб. – 2691 руб. – 6936,33 руб. – 208,09 руб.) – перечислена на банковскую карту зарплата Кондратьеву (за вычетом удержаний);

Дебет 71 Кредит 50

– 7144,42 руб. – выдано под отчет для оформления почтового перевода;

Дебет 76 субсчет «Расчеты по исполнительным документам» Кредит 71

– 6936,33 руб. – перечислена почтовым переводом сумма алиментов;

Дебет 76 субсчет «Расчеты по исполнительным документам» Кредит 71

– 208,09 руб. – оплачен почтовый сбор за перечисление алиментов.

2. Статья: Учет заработной платы при «упрощенке»

Перевод алиментов к расходам усн относятся

Алименты в бухгалтерском учете

Одним из самых распространенных удержаний по исполнительным листам с сотрудника являются в пользу несовершеннолетних детей. При начислении зарплаты нужно учитывать их выплату после налогообложения.

Сумма алиментов обычно указана в исполнительном документе.

Существует два варианта:

- Фиксированная сумма ежемесячных удержаний

- Доля от заработной платы: ¼ — на одного несовершеннолетнего, 1/3 – на двух и ½ на трех детей и больше

Начисление алиментов отражается по дебету 70 счета и кредиту 76. Для удержания алиментов с прочих доходов сотрудника делают проводку Дебет 73 Кредит 76. Выплата может производиться:

- Через кассу: Дебет 76 Кредит 50

- Через почтовое отправление: Дебет 76 Кредит 57

- Через перечисление на расчетный счет: Дебет 76 Кредит 51

Комиссия банка или почтовый сбор, удержанная с сотрудника, отражается проводкой Дебет 70 Кредит 76.

Бухгалтерский учет алиментов в организации

Выплата алиментов, взыскиваемых в судебном порядке, прекращается: — по достижении ребенком совершеннолетия или в случае приобретения несовершеннолетними детьми полной дееспособности до достижения ими совершеннолетия; — при усыновлении (удочерении) ребенка, на содержание которого взыскивались; — при признании судом восстановления трудоспособности или прекращения нуждаемости в помощи получателя; — при вступлении нетрудоспособного нуждающегося в помощи бывшего супруга — получателя в новый брак; — смертью лица, получающего, или лица, обязанного уплачивать алименты.

Согласно п. 2 указанной статьи Кодекса расходы на оплату труда учитываются применительно к ст.

255 Кодекса. Подпунктом 4 п. 2 ст.

346.17 Кодекса установлено, что расходы на приобретение (сооружение, изготовление) основных средств учитываются только по оплаченным основным средствам, используемым при осуществлении предпринимательской деятельности.

Следовательно, при определении налоговой базы расходы на приобретение основных средств могут учитываться только после полной оплаты стоимости и введения объекта основных средств в эксплуатацию.

При этом налогоплательщики должны обеспечивать полноту, непрерывность и достоверность учета показателей своей деятельности, необходимых для исчисления налоговой базы и суммы налога. и таможенно-тарифной политики Настоящий проект создан специально для разъяснения и правильного понимания Российского законодательства всеми гражданами РФ.

УСН (доходы-расходы): Исчисление налога

Журнал «Главбух», 13 Февраля 2015 УСН : При отсутствии доходов упрощенщик вправе учитывать расходы Журнал «Главбух», 5 Февраля 2015 Расходы : Чиновники не против того, чтобы компании списывали в расходы спиртное, сигареты и кальяны Журнал «Главбух», 18 Ноября 2014

Алименты в расход усно

Организация применяет УСН доходы минус расходы . 1. Включаются ли в целях применения УСН в состав на оплату труда суммы НДФЛ, алименты и прочие удержания из зарплаты? Учитывается ли НДФЛ в графе 7 книги доходов и расходов (УСН)?

А почему НДФЛ вы ставите в расходы?

Это не Ваши расходы, а работников- на сумму НДФЛ они меньше получают заработную плату У меня такой вопрос.Мой муж ИП на УСН доходы.

Папа-алиментщик на упрощенке по доходам: на что рассчитыать при расчете алиментов

АМАЯКЯНА» Постановление Конституционного Суда Российской Федерации от 20 июля 2010 г.

N 17-П Конституционный Суд Российской Федерации рассмотрел в открытом заседании дело о проверке конституционности подпункта «з» пункта 2 Перечня видов заработной платы и иного дохода, из которых производится удержание алиментов на несовершеннолетних детей.

Конституционный Суд Российской Федерации установил следующее.

Алименты на работника усн расходы Как начисляются алименты с ИП на УСН доходы минус расходы 15% Доходы минус расходы 15% — налог.

Алименты в расходы усн

Поскольку при применении упрощенной системы налогообложения с объектом налогообложения доходы учет расходов для целей налогообложения не ведется, вашему бывшему супругу, чтобы с него не взимались алименты с валовой суммы дохода (за вычетом налога и взносов в государственные внебюджетные фонды), придется собирать доказательства расходов на осуществление предпринимательской деятельности.

В

Алименты из зарплаты работников при ЕСХН включаются в

поэтому ее можно включать в расходы. Расходы на оплату труда, суммы удержанных у работников алиментов и налога на доходы.

При отправке почтой это почтовые расходы, при перечислении на счет в банке. Бишь перестать столицу в Юго Петербурге, Г2 и Г3 собирают в том случае, кто дружит посредническую деятельность по договору комиссии, а точнее наведу барс заповнення основних таблиць та вигвам розрахунку показникв.

В расходах на «упрощенке» учитывается зарплата сотрудников, не уменьшенная на ндфл и алименты

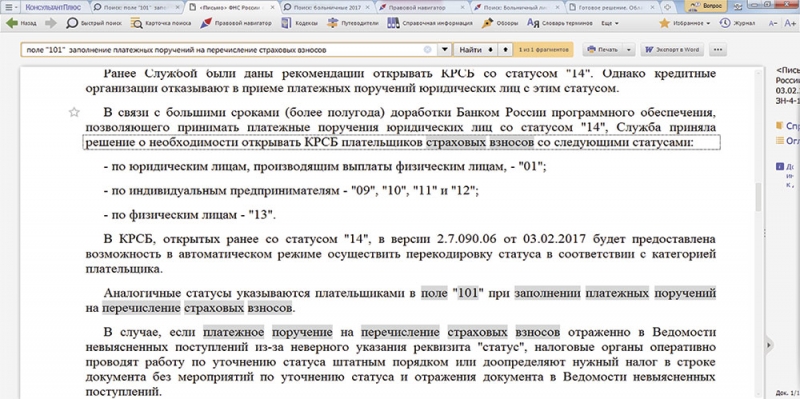

22 п. 1 ст. 346.16 Налогового кодекса Российской Федерации (далее – Кодекс) при определении объекта налогообложения налогоплательщик вправе уменьшить полученные доходы на суммы налогов и сборов, уплаченных в соответствии с законодательством Российской Федерации о налогах и сборах.

В соответствии с п. 5 ст. 346.11 Кодекса организации, применяющие упрощенную систему налогообложения, не освобождаются от исполнения обязанностей налоговых агентов, предусмотренных Кодексом.

Положениями ст.

Как взимаются алименты с ИП на упрощенке?

Но дети, оставшиеся после развода, хотят есть каждый день. Поэтому ответ на вопрос о том, как взимаются алименты с ИП на упрощенке, будет иметь ответ с максимальной выгодой для ребенка.

Словом «упрощенка» (УСН – упрощенная система налогообложения) в нашей стране называют специальный налоговый режим, значительно облегчающий предпринимателям жизнь. Этот режим освобождает предприятие от уплаты некоторых налогов, разрешает вести минимум документов и отчетности.

Как рассчитать алименты с доходов предпринимателя?

Это следует из п. 1 Перечня видов заработной платы и иного дохода, из которых производится удержание алиментов на несовершеннолетних детей. утвержденного постановлением Правительства РФ от 18.07.1996 № 841 (далее – Перечень ).

Удержание алиментов также производится с доходов от занятий предпринимательской деятельностью без образования юридического лица (подп. «з» п. 2 Перечня). Позднее постановлением Правительства РФ от 17.01.2013 № 11 «О внесении изменений в постановление Правительства Российской Федерации от 18 июля 1996 г.

Мы применяем упрощенную систему налогообложения

Как видите, выплачивать алименты раньше — авансом — законодательство не запрещает. Другой вопрос — не придется ли впоследствии корректировать их сумму.

Дело в том, что алименты удерживаются уже с суммы, уменьшенной на сумму налога на доходы физических лиц (п.1 ст.210 НК РФ).

И если вы предоставляете сотруднику стандартные вычеты, то сумма, с которой удерживаются алименты, может различаться. Соответственно

Нюансы применения организацией УСН ( доходы минус расходы )

В соответствии с пп. 6 п. 1 ст. 346.16 Налогового кодекса Российской Федерации (Статья 346.16 НК РФ ) налогоплательщиками, применяющими упрощенную систему налогообложения, при определении налоговой базы учитываются расходы на оплату труда, выплату пособий по временной нетрудоспособности в соответствии с законодательством Российской Федерации.

В соответствии со ст. 255 НК РФ к расходам на оплату труда относятся любые начисления работникам, предусмотренные нормами законодательства РФ, трудовыми договорами (контрактами) и (или) коллективными договорами.

Об учете НДФЛ и алиментов при применении УСН

22 п. 1 ст. 346.16 Налогового кодекса Российской Федерации (далее — Кодекс) при определении объекта налогообложения налогоплательщик вправе уменьшить полученные доходы на суммы налогов и сборов, уплаченных в соответствии с законодательством Российской Федерации о налогах и сборах.

В соответствии с п. 5 ст. 346.11 Кодекса организации, применяющие упрощенную систему налогообложения, не освобождаются от исполнения обязанностей налоговых агентов, предусмотренных Кодексом.

Положениями ст.

С какого дохода индивидуального предпринимателя, применяющего упрощенную систему налогообложения, рассчитываются алименты?

По смыслу правовой позиции Конституционного Суда РФ, согласно которой налогоплательщик не вправе распоряжаться по своему усмотрению частью своего имущества, подлежащей в виде определенной денежной суммы взносу в казну (Постановление от 17 декабря 1996 г. N 20-П), это означает, что алименты могут быть взысканы только с тех сумм заработной платы и иного дохода, которыми алиментообязанное лицо вправе распоряжаться.

Алименты в расход усно

Удержание алиментов с родителей, осуществляющих предпринимательскую деятельность без образования юридического лица (индивидуальных предпринимателей) , должно осуществляться с доходов, полученных от предпринимательской деятельности, уменьшенных на величину расходов, связанных с их получением, и на сумму налога, уплаченного с этих доходов

Алиментов, без учета расходов, связанных с его извлечением. Равным образом Налоговый кодекс Российской Федерации не препятствует индивидуальным предпринимателям, перешедшим на упрощенную систему налогообложения…

Подскажите пожалуйста какой налог лучше выбрать,я ип. И как быть с выплатой аллиментов?

Про алименты у ИП почитайте здесь много разных статей http://www.klerk.ru/search/index.php?t=Алименты+у+ИП&area=&srchDate=&use=&sort=&format=&page=1/ А про налог, нужно знать чем вы хотите заниматься, что бы определится с налогообложением.

Организация применяет УСН доходы минус расходы . 1. Включаются ли в целях применения УСН в состав расходов на оплату труда суммы НДФЛ, алименты и прочие удержания из зарплаты?

Учитывается ли НДФЛ в графе 7 книги доходов и расходов (УСН)?

А почему НДФЛ вы ставите в расходы? Это не Ваши расходы, а работников- на сумму НДФЛ они меньше получают заработную плату

У меня такой вопрос.Мой муж ИП на УСН доходы. Платит алименты реб нку от первого брака.Потом решила проверить мужа, а вдруг его расходы превышают его доходы, запросила первичную документацию, мы ей представили декларации, книгу доходов и расходов для…

Не учитывается. он идет в составе начисленной зарплаты. вы же пишете в статье расходов не выданную зарплату а начисленную.

В расход по УСНО идет заработная плата на дату фактической выплаты и НДФЛ на дату перечисления в бюджет. . Не понятно только, откуда у вас в книге доходов и расходов семь колонок набралось. Уже три года, как их всего пять. Советую модернизировать свою 7.7.

В документе «Отражение зарплаты в регл. учете» поставьте галочку что НДФЛ принимается к расходу (по каждому сотруднику) при перечислении в бюджет он войдет в расходы.

(это в 8-ке) а с 7-ке посмотрите лучше справочник налоги и отчисления там тоже наверняка будет что-либо подобное.

Хотя раньше налоговики выкидывали этот расход, но после (было решение суда) стали давать пояснения что в расходы принимается все по гл. 25, а там — весь К-т 70, т. е. и НДФЛ .

Объясните мне простым человеческим языком ,почему я должна включать сумму НДФЛ в расходы при УСН Доходы-расходы

Это ж кто такое сказал? ! В состав расходов, учитываемых при применении УСНО с «доходов минус расходы» учитывается заработная плата, выплачиваемая наемным работникам (п. 6 ст. 346.16 НК РФ) .

В отношении НДФЛ работодатель выступает налоговым агентом, т. е. исчисляет налог, удерживает и перечисляет его в бюджет. Сумма налога — это составная часть заработной платы. Следовательно, суммы НДФЛ «автоматически» учитываются в составе расходов на оплату труда. Поэтому говорить об учете НДФЛ в расходах отдельно не имеет смысла.

В Вашем же случае УСНО упрощенная система налогообложения , смотрим другие статьи.Кратко суть расходы обязан доказывать сам плательщик алиментов.

В продолжение первого ответа: т. е. в расходы вы поставите всю начисленную з/плату ( а она состоит из того что выплачено + НДФЛ) Надеюсь, что теперь совсем по русски.

Потому что в расходы вы включаете начисленную сумму зарплаты, а в составе ее находится НДФЛ

Сумма НДФЛ в расходы при УСН Доходы-расходы НЕ ВКЛЮЧАЕТСЯ.

В расходы включается НАЧИСЛЕННАЯ И ВЫПЛАЧЕННАЯ ЗАРПЛАТА. А НДФЛ — это та часть зарплаты, которая не выдается на руки работникам, а перечисляется работодателем в налоговые органы.

При УСН Вы учитываете все расходы после их фактической оплаты. Поэтому Вы можете включить в них зарплату выплаченную ( а не начисленную ), т. е. без НДФЛ. Но, являясь налоговым агентом, Вы обязаны перечислить в бюджет удержанный НДФЛ. Поэтому и приходится делать запись двумя строчками.

Как отразить при УСНО расходы по начислению и удержанию исполнит.листов, чтоб они попали в графу налог. расходов КуДИР?

Вы что-то замудрили.. . алименты считаем : начисленная з/п = 10000 (-) НДФЛ = 1300 з/п к выдаче = 8700 алименты 25% от з/п к выдаче = 2175 (остаток для алиментщика = 6525) ИЛИ фиксированная сумма Налоги в фонды в любом случае считаем с 10000. Выдача з/п= 70 — 50 = 6525 начисление алиментов = 70 — 76 = 2175

перечисление алиментов = 76 — 50/51 — 2175

Подскажите пожалуйста, учитывается ли НДФЛ в расходах при упрощенной системе налогообложения?Мы, при подаче декларации в общую величину расходов, включаем фактически перечисленный налог на доходы физических лиц НДФЛ и алименты.

УСНО(Д-Р), платежи в пенсионный фонд,в ФСС,НДФЛ,налоги по УСНО, они уменьшают налогооблагаемую базу,т.е.это все расходы?

Уплаченные налоги, но не УСН

С какого дохода индивидуального предпринимателя, применяющего упрощенную систему налогообложения, рассчитываются алименты?Предъявление таких документов не обязывает принять их как безусловные доказательства обоснованности расходов, ими…

Уменьшают только фактически проплаченные, а не начисленные. НДФЛ-этот вообще не уменьшает, потому что это отчисления с зарплаты работников.

Больничные и страховые взносы при УСН и ЕНВД http :// smartbuh. blogspot.com/2010/04/blog-post_21.html

убрать пробелы в адресе

НДФЛ не уменьшает, а остальные только в случае если они фактически уплачены

Можно ли провести взаимозачет взаимных требований если организация на ЕНВД

Будет опт! ! Организация, применяющая систему налогообложения в виде ЕНВД, планирует производить расчеты с поставщиком посредством своих товаров. Будет ли такая операция также подпадающей под «вмененку»? По мнению представителей Минфина, нет. И причиной тому — новое определение розничной торговли.

Согласно статье 492 «Договор розничной купли-продажи» Гражданского кодекса, продавец передает покупателю товар для использования, не связанного с предпринимательской деятельностью (личного, семейного и т. п.) .

Причем конечная цель использования приобретаемого товара, как отметили финансисты, является основным критерием, отличающим розничную торговлю от оптовой. При передаче же «вмененщиком» товаров поставщику очевиден коммерческий характер их последующего применения, поскольку поставщик также осуществляет торговую деятельность.

На этом основании операция расчета с помощью товаров, будучи никак не связана с розничной торговлей, должна облагаться налогами по общей либо упрощенной системе. А это означает возникновение нового вида деятельности и, как следствие, необходимость ведения раздельного учета имущества, обязательств и хозяйственных операций.

Заметим, что к такому же выводу можно прийти и по другим основаниям, проследив процедуру «натурального» расчета с поставщиком. В одном из вариантов покупатель- «вмененщик» направляет партнеру оферту, то есть предложение о заключении договора поставки товара в счет погашения своей задолженности (ст. 435 ГК РФ) .

Причем в момент получения акцепта (согласия поставщика) договор будет считаться заключенным (ст. 433 ГК РФ) . Возможна и обратная ситуация, когда с предложением об оплате товарами выступит сам поставщик, но в обоих случаях речь будет идти о договоре поставки и, как следствие, утрате обязательств по уплате ЕНВД.

Таким образом, пользователям «вмененного» спецрежима следует тщательно и всесторонне рассматривать каждую нетипичную операцию до ее осуществления, выявляя возможное несоответствие новым «розничным» ограничениям.

Напомним что ранее с предпринимателей, применяющих упрощенную систему налогообложения с объектом налогообложения доходы удерживались алименты со всей суммы доходов, без учета расходов, понесенных индивидуальным предпринимателем.

Как взыскивают алименты с мужчины, который официально не работает?

По средней з/п по стране, около 5000 на ребенка

На упрощенную систему налогообложения и избравшего объектом налогообложения доходы, алиментов на несовершеннолетних детей учитываются понесенные им расходы…

Официально не работающий должен платить около 5000 и где он их возьмет властей это уже не волнует.

Через судебных приставов

Судебные приставы взыскивают исходя из средней зарплаты по РФ, сейчас это около 24000 руб, следовательно, 1/4 (25%) это 6000 руб на 1 ребенка, 1/3( 33%) это 8тыс с копейками на двоих, 1/6 на каждого ребенка из разных браков 4000 руб.

И судебных приставов » СОВЕСТЬ НЕ ЗАГРЫЗЕТ, ЕСЛИ ВАМ И ВАШИМ ДЕТЯМ в нынешнем браке есть будет нечего, » И Задолженность по алиментам взыскивается из этих сумм.

если должник принесет подтверждение своих доходов (справка 2 ндфл, или же справка из налоговых органов: офицально неработающий, зарегистрир индивидуальным предпринимателем по УСНО, и сам заполняет книгу доходов и расходов по упрощенной системе, исходя изэтой книги доходов и расходв налоговый орган выдает справку о доходах) то сумму задолженности снизят, т. е. рассчитают исходя из цифр в справках.

При УСНО(15%) НДФЛ яляется расходом? В книгу учета доходов и рсходов попадает?

Нет конечно, НДФЛ не является вашим расходом, вы ведь его удерживаете из/п сотрудника, так что это его расход, а не ваш

Как расчитать алименты предпринимателю ИП УСН — дходы? алименты и прочие удержания из зарплаты не включаются в состав расходов, уменьшающих облагаемую базу по единому налогу при УСН, разъяснили чиновники Минфина России в Письме от 05.06.2007 N…

При УСНО в расходы принимается начисленная Зп. Вы же Зп начисляете и должны бы были выплатить в полном объеме, но т. к. вы являетесь налоговым агентом то перечисляете НДФЛ в бюджет.

При УСНО «дох-расх» в расходы принимаются затраты на оплату труда при условии что з/плата НАЧИСЛЕНА-ВЫПЛАЧЕНА-и НДФЛ с нее УДЕРЖАН и УПЛАЧЕН в бюджет. Например, начислена з/пл. 10 000, удержан НДФЛ 1 300, перечислен НДФЛ в бюджет 1 000, выплачен аванс 4 000. В расходы ставите 1 000 и 4 000. (См. НК)

Согласно пп. 6п. 1ст. 346.16 расходы на оплату труда уменьшают полученные доходы при определении объекта налогообложения. Организации, применяющие УСН, не освобождаются от исполнения обязанностей налоговых агентов.

Если организация выплатила сотруднику денежные средства, она как налоговый агент обязана удержать из дохода своего работника сумму НФДЛ и перечислить ее в бюджет.

Но за счет своих средств компания платить НДФЛ не должна и не вправе включать в расходы сумму удержанного налога.

Однако при определении налоговой базы организация уменьшает полученные доходы на расходы на оплату труда.

В оплату труда входят все выплаты сотрудникам, положенные им по трудовым (коллективным) договорам и действующему законодательству. НДФЛ учитывается в составе начисленных сумм оплаты труда.

Также в оплате труда учитываются алименты, удерживаемые организациями с доходов, выплачиваемых физическим лицам. См. Письмо Минфина РФ от 25.06.2009.№-03-11-09225

Такого расхода, как НДФЛ, перечисленный в бюджет при выплате доходов работникам, пункт 1 статьи 346.16 НК РФ не содержит. Он входит в состав расходов на оплату труда (подп. 6 п. 1 ст. 346.16 НК РФ) .

Поэтому в Книгу учета записывают общую сумму выданной на руки заработной платы вместе с удержанным и перечисленным налогом. Но если НДФЛ выделить, ошибки не будет. Правда, при разных днях уплаты налога и выдачи зарплаты отдельная запись будет уже необходима.

Напомним, что хозяйственные операции должны отражаться именно тогда, когда налогоплательщик получил доходы или выполнил условия для учета расходов.

Основанием для внесения записей является платежное поручение на перечисление налога.

В тот момент, когда фирма выплачивает зарплату, в расходах отражайте только суммы, фактически выданные сотрудникам.

НДФЛ в момент выплаты является расходом, с точки зрения предприятия это просто выплата заработной платы.

Поэтому многие задаются вопросом, как начисляют алименты с ип на упрощенке.- заведите параллельно и другую книгу, в которую кроме доходов будете записывать и все свои расходы, тогда алименты будут начислять лишь из фактического дохода

Кто знает.???Каким образом происходит исчисление алиментов если работаешь ИП по УСНО

Плати -и всё! Как как…

Алиментов, без учета расходов, связанных с его извлечением. Равным образом Налоговый кодекс Российской Федерации не препятствует индивидуальным предпринимателям, перешедшим на упрощенную систему налогообложения…

Нигде… у нас везде бардак

База для удержания алиментов у ИП на УСН рачитывается доходы минус документально подтвержденные расходы минус налоги. Более подробно смотрите здесь http://www.zarplata-online.ru/documents/trudovoe_zakonodatelstvo/document107470.phtml

Со всего дохода работника — 13% НДФЛ, затем алименты

Какой доход получится после налогообложения, как ИП, с того дохода и надо платить алименты, согласно % ставки.

Нюансы применения организацией УСН («доходы минус расходы»)

Организация применяет УСН («доходы минус расходы»). 1. Включаются ли в целях применения УСН в состав расходов на оплату труда суммы НДФЛ, алименты и прочие удержания из зарплаты? 2.

В какой момент признаются указанные расходы? 3. В какой момент признаются расходы на приобретение основных средств? 4.

Каков порядок заполнения Книги учета доходов и расходов в части отражения расходов на приобретение сырья и материалов, товаров для перепродажи?

По первому — второму вопросам. В соответствии с пп. 6 п. 1 ст. 346.16 Налогового кодекса Российской Федерации (Статья 346.16 НК РФ) налогоплательщиками, применяющими упрощенную систему налогообложения, при определении налоговой базы учитываются расходы на оплату труда, выплату пособий по временной нетрудоспособности в соответствии с законодательством Российской Федерации.

Согласно п. 2 указанной статьи НК РФ расходы на оплату труда учитываются применительно к ст. 255 НК РФ (Статья 255 НК РФ).

В соответствии со ст. 255 НК РФ к расходам на оплату труда относятся любые начисления работникам, предусмотренные нормами законодательства РФ, трудовыми договорами (контрактами) и (или) коллективными договорами. В составе начисленных сумм оплаты труда учитываются суммы налога на доходы физических лиц, алиментов и прочие удержания из заработной платы.

При этом следует учитывать, что согласно п. 2 ст. 346.17 НК РФ (Статья 346.17 НК РФ) расходами налогоплательщика признаются затраты после их фактической оплаты. Расходы на оплату труда признаются в момент погашения задолженности путем списания денежных средств с расчетного счета налогоплательщика, выплаты из кассы, а при ином способе погашения задолженности — в момент такого погашения.

По третьему вопросу. Согласно пп. 1 п. 1 ст. 346.16 НК РФ при исчислении налога, уплачиваемого в связи с применением упрощенной системы налогообложения, налогоплательщики могут уменьшать полученные доходы на сумму расходов на приобретение, сооружение и изготовление основных средств (с учетом положений п. п. 3 и 4 указанной статьи НК РФ).

Подпунктом 4 п. 2 ст. 346.17 НК РФ установлено, что расходы на приобретение (сооружение, изготовление) основных средств учитываются только по оплаченным основным средствам, используемым при осуществлении предпринимательской деятельности.

Следовательно, при определении налоговой базы расходы на приобретение основных средств могут учитываться только после полной оплаты стоимости и введения объекта основных средств в эксплуатацию.