Содержание

Верховный суд встал на сторону банков в споре с валютными заемщиками

Для создания единообразия по спорам банков с валютными ипотечными заемщиками Верховный суд (ВС) высказал свою позицию в «Обзоре арбитражной практики».

Она сводит на нет попытки заемщиков в суде пересмотреть условия договора из-за существенного ослабления рубля к основным валютам. Теперь валютным ипотечникам остается лишь договариваться с банками или добиваться решения проблемы на правительственном уровне.

Верховный суд обнародовал «Обзор арбитражной практики Верховного суда» N1 (2017), в котором в том числе рассмотрел вопрос обоснованности требований заемщиков по конвертации валютных ипотечных кредитов в рубли по курсу, действовавшему на момент выдачи кредита.

Обратите внимание

Возврат суммы займа должен быть произведен, исходя из валюты займа, указанной в договоре. Риск изменения курса валюты долга лежит на заемщике,— заключил ВС.

К таким выводам ВС пришел в рамках анализа дела заемщицы Тембр-банка госпожи Иванчиковой, взявшей ипотеку в 2013 году на сумму €1 млн. Она требовала внести изменения в кредитный договор, позволяющие ей гасить валютную ипотеку в рублях по тому курсу, по которому она ее брала.

Основной аргумент — существенный скачок курса валюты за незначительный период времени, который нельзя отнести к разряду колебаний. По данным Банка России, на 8 июля 2013 года, когда госпожа Иванчикова оформляла ипотеку, курс евро составлял — 42,83 руб./€, вчера — 61,45 руб./€. Дополнительными аргументами была многодетность заемщицы и увольнение с работы в 2014 году.

Суды первой и апелляционной инстанции сочли ее доводы убедительными и обязали банк изменить договор.

Однако Верховный суд рассудил иначе. «Возврат суммы займа по более низкому курсу, чем текущий, означает возврат суммы займа не в полном размере, что нарушает имущественные права заимодавца»,— отмечается в обзоре ВС.

Установив фиксированный курс в рублях, суд фактически заменил договор займа в иностранной валюте договором займа в рублях, но по ставке, предусмотренной для займа в иностранной валюте.

Внося изменения в заключенный между банком и истцом кредитный договор, суд, по существу, возложил на ответчика, как на кредитора, риск изменения курса валюты долга и риск изменения имущественного положения истца как должника,— делает вывод Верховный суд.

В итоге ВС направил дело на новое рассмотрение, порекомендовав суду первой инстанции поискать у заемщицы иной доход или имущество, за счет которого и можно будет погасить кредит.

Важно

Выводы, сделанные судом, фактически лишают валютных заемщиков возможности конвертировать ранее полученные кредиты в рубли по льготному курсу по судебному решению. Ранее такие прецеденты были.

Обзоры практики, утвержденные президиумом, обязательной силы не имеют, но в силу авторитета ВС они обычно соблюдаются судами,— говорит адвокат из адвокатской консультации «Павлова и партнеры» Константин Савин.— Цель утверждения обзора практики — показать судам какой-то ориентир, как можно решить спор с конкретными обстоятельствами.

В принципе подход ВС может измениться.

Обязательными для нижестоящих судов являются постановления президиума ВС, если они вынесены по конкретным делам в порядке надзора, после гражданской коллегии ВС,— отмечает он.

До этого уровня данное дело не дошло.

Однако в данном случае можно говорить об итоговой точке зрения ВС по таким спорам, считают юристы.

Это социально значимый вопрос, по которому позиция коллегии, скорее всего, отражает общую позицию ВС,— говорит господин Савин.

— Не думаю, что эта позиция может быть пересмотрена, поскольку решение в пользу заемщика по валютной ипотеке может негативно сказаться на гражданско-правовом обороте.

У банков посыпятся все остальные кредиты, в итоге это ударит не только по банкам, но и по их клиентам, включая вкладчиков, но нельзя перекладывать риски с одних граждан на других.

Масштабы проблемы не слишком велики. По итогам 2016 года доля валютных кредитов в РФ составляла всего 1,6% из общего объема ипотеки 4,5 трлн руб. Но сдаваться эти заемщики не намерены.

Даже если суды будут руководствоваться данной позицией ВС, мы будем продолжать судиться с банками, пусть не ради выигрыша, но ради затягивания процесса,— заявил активист движения валютных заемщиков Александр Александров.— В то же время мы намерены через органы власти добиваться пересмотра условий валютных ипотечных кредитов при существенном изменении курса.

Совет

Пока же конвертация валютной ипотеки в рубли по льготному курсу возможна лишь по воле банка. Банкиры обещают не отказываться от этой практики, несмотря на поддержку их ВС.

Юридически банки имеют полное право потребовать обратить взыскание на заложенное имущество,— отмечает директор департамента ипотечного кредитования ВТБ 24 Андрей Осипов.— Но в основном банки заинтересованы в урегулировании задолженности без обращения взыскания на залог и поэтому в разумных пределах идут навстречу заемщикам.

Суд Сочи обязал банк пересчитать валютную ипотеку по курсу 2013 года

Как прорыв в делах валютных заемщиков считают эксперты решение Лазаревского районного суда Сочи. Суд вынес решение в пользу такого заемщика, обязав банк пересчитать валютный кредит в рубли и главное — по курсу на момент взятия кредита. Решение важно тем, что на сегодня это дело прошло уже все судебные инстанции, включая Верховный суд. И первоначальное судебное решение оставлено в силе.

На самом деле это не первое решение суда по валютной ипотеке. Так, еще в прошлом году Пушкинский городской суд велел банку пересчитать валютную ипотеку. Клиентка банка в 2008 году взяла кредит на покупку однокомнатной квартиры — 164 тыс. долларов под 13,45 процента годовых на 362 месяца. Платить надо было по 1872 доллара в месяц.

Из-за изменения валютного курса ежемесячный платеж вырос с 46,5 тыс. рублей в 2008 году до 75 тыс. в 2014-м. Пушкинский горсуд Московской области обязал банк пересчитать выданный истице ипотечный кредит по курсу не выше 24 рублей за доллар.

Свое решение суд обосновал тем, что потребитель не мог предвидеть рост ежемесячного платежа, который почти втрое превысил его доход, иначе сделка была бы кабальной и ничтожной.

Россиянам простят долг по ипотеке после рождения ребенка

Банк с жалобой пошел в Мособлсуд. Областной суд пошел навстречу банкирам.

«Заключая кредитный договор, истица должна была и могла предусмотреть риск изменения курса валюты на протяжении срока действия кредитного договора», — было записано и обнародовано в решении Мособлсуда.

Облсуд еще заявил, что когда заемщик заключает кредитный договор, обстоятельства для него могут измениться вне зависимости от того, взят кредит в иностранной валюте или в рублях.

Но сейчас, после решения Лазаревского суда, ситуация, похоже, изменилась. Судя по всему, ключевую роль в сочинском решении дела в пользу заемщика сыграла 451-я статья Гражданского кодекса РФ. Она допускает изменение и расторжение договора в связи с «существенным изменением обстоятельств, которые стороны не могли предвидеть, когда его заключали».

Однако Ассоциация российских банков (АРБ) оперативно заявила, что подобный прецедент может подорвать банковскую систему, и уже обратилась с официальным письмом в адрес председателя Верховного суда.

Пока, как узнала корреспондент «РГ», Верховный суд ответа не дал. Обращение в ВС РФ отправило и Всероссийское движение валютных заемщиков (ВДВЗ) с просьбой обратить внимание на выводы АРБ.

Пояснения Верховного суда могли бы расставить все по местам в подобных делах.

«Сейчас около 2 тысяч семей в судах, примерно четверть имеет на руках решение в пользу банков. Тенденция такова, что проигрывают заемщики. И все по 451-й статье ГК РФ, по которой пошла и сочинская заемщика», — отмечает Галина Григорьева, пресс-секретарь движения.

Обратите внимание

В организации сообщают, что есть банки, которые готовы на мировое соглашение в виде отступного, в этом случае банк забирает себе квартиру, но не начисляет сверх этого задолженности. Другие начисляют долг, даже получив квартиру. Некоторым ипотечникам удается добиться пересчета кредита по льготному курсу. «Они не могут озвучивать этот курс.

Говорят, что чуть больше того, который рекомендовал Центробанк на 1 октября 2014 года», — отмечает Галина Григорьева.

Принятое решение в Лазаревском прецедентно тем, что кредит и размер ежемесячного платежа пересчитаны на дату выдачи — 8 июля 2013 года. Позиция Верховного суда РФ по этому делу стала бы актуальной для очень многих заемщиков. «Они до последнего пытаются договориться о льготной реструктуризации долга и боятся первыми подавать в суд», — говорит Галина Григорьева.

Президент поручил правительству снизить ставки по ипотеке

В Ассоциации российских банков тоже сообщили, что без четкой позиции Верховного суда РФ о дальнейших шагах говорить рано.

«Мы ждем реакции Верховного суда», — сообщил «Российской газете» президент АРБ Гарегин Тосунян. Глава ассоциации признает, что позиция Верховного суда РФ может существенно повлиять на судебную практику: «Тогда вся предыдущая должна быть порушена.

Все придут и скажут, давайте посчитайте нам по тому курсу, который судья определит».

Эксперты «Российской газеты» не советуют гражданам делать выводы до получения позиции Верховного суда РФ. Антон Соничев, эксперт центра «Общественная Дума» напоминает, что в России не прецедентное право. Остальные суды не обязаны выносить решение как Лазаревский районный суд Сочи.

Они могут придерживаться противоположной позиции и данное дело так и останется единственным с положительным для заемщика решением. Шансы заемщиков на победу после сочинского дела незначительно выросли. Но не следует бежать в суд, лучше посмотреть, как разовьется ситуация.

«Вполне возможно, что банку, выдавшему кредит, удастся в итоге добиться отмены решения», — говорит Соничев.

Ипотечную тему на заседании Госсовета по вопросам развития строительного комплекса и совершенствования градостроительной деятельности поднял глава государства.

Владимир Путин поручил правительству и Банку России найти способ снизить ставки по кредитам.

Важно

Он отметил, что за последние пять лет именно ипотечное кредитование позволило обеспечить рост объема ввода жилья на 60 процентов. В экономклассе этот рост составил 90 процентов.

Арбитраж признал девальвацию рубля поводом для пересмотра договоров :: Финансы :: РБК

Прецедент или частный случай

По мнению юристов, участвовавших в судебном процессе по иску «ВымпелКома», решение арбитража может стать основанием для пересмотра других подобных договоров, пишет ТАСС.

«Это решение суда дает основание для расторжения практически всех гражданско-правовых договоров, заключенных в валюте, а это, в свою очередь, может привести к экономическому коллапсу», — считает управляющий партнер адвокатского бюро «Бартолиус» Юлий Тай.

Партнер практики по разрешению споров юридической фирмы Goltsblat BLP Рустам Курмаев, напротив, сомневается, что решение по иску «ВымпелКома» будет поддержано вышестоящими инстанциями.

Складывавшаяся на протяжении многих лет судебная практика говорила о том, что резкое изменение курса валют не является существенным обстоятельством, которое может служить основанием для изменения или расторжения договора в судебном порядке, рассказывает он. Эта практика последовательно применялась судами и во время кризиса 1998 года, и во время кризиса 2008 года.

«Суды исходили из того, что изменение курса валюты является предпринимательским риском и не должно рассматриваться как основание для изменения договора в судебном порядке», — объясняет юрист.

Если решение суда по иску «ВымпелКома» тем не менее будет оставлено без изменения вышестоящими судами, то, вероятно, на него будут указывать при рассмотрении других споров, считает Курмаев. Но пока сложно судить, изменится ли в принципе судебная практика, касающаяся таких исков.

Важно знать, как именно в конкретном договоре трактуется понятие «валютные риски», отмечает Виктор Афанасенко, директор по аренде и маркетингу девелоперской компании Raven Russia (один из крупнейших девелоперов складов в России, до кризиса сдававший их в аренду исключительно в долларах).

«Возможно, это никакой не прецедент, а частный случай», — полагает он.

Не исключено, что договор «ВымпелКома» был построен таким образом, что это позволяет однозначно трактовать понятие «валюта договора», рассуждает Афанасенко: «Из наших валютных договоров четко следует, что стороны изначально договорились о том, что риск изменения курса валюты находится полностью на арендаторе». У арендодателей тоже есть валютные кредиты, которые обеспечены долларовыми арендными потоками, отмечает он. Если следовать логике «ВымпелКома», арендодатель тоже должен в судебном порядке добиваться пересмотра условий договоров с кредиторами.

По словам Афанасенко, многие арендаторы, сотрудничающие с его компанией, в кризис также обращались в суд, желая изменить ставку или выйти из контракта. «Но мне не известен ни один положительный случай, когда бы суд однозначно встал на сторону арендатора», — отмечает он.

Кризис и аренда

В кризис количество судебных разбирательств, связанных с взаимоотношениями между собственником недвижимости и арендатором, увеличилось. Как правило, иски в суд подавались после того, как арендатор в одностороннем порядке переставал платить за аренду помещений.

Совет

Так, например, в июне стало известно о 160 исках на 230 млн руб. к «ЦентрОбуви», иски подавали в том числе собственники торговых помещений. В июле РБК писал, что сеть Kira Plastinina получила десятки исков на общую сумму в 45 млн руб.

от владельцев арендуемых ею площадей.

Как оказалось, за аренду в долларах не готовы платить не только ретейлеры. В октябре структура основателя девелоперской компании «Донстрой» Максима Блажко, владеющая бизнес-центром «Нордстар Тауэр», подала в суд на «Роснефть». В своем иске компания требует выплатить около $9 млн задолженности по оплате за аренду. Предварительное судебное заседание по иску пройдет 11 января 2016 года.

Но проблема снижения ставок и перехода на рубли стоит уже не так остро, как в апреле-марте 2015 года, отмечает Виктор Афанасенко из Raven Russia. Новые договоры, по его словам, заключаются в основном в рублях.

«По текущим договорам мы, как правило, идем на переговоры с арендатором заблаговременно и передоговариваемся на взаимоприемлемых условиях до суда, — рассказывает Афанасенко.

— Стараясь действовать на опережение, мы идем на изменение условий в обмен на продление срока аренды».

Похожие примеры

В феврале 2015 года Всероссийское движение валютных ипотечных заемщиков направило президенту России Владимиру Путину открытое письмо с просьбой поддержать проект закона, которым предполагается обязать банки пересчитать валютные кредиты в рубли по официальному курсу ЦБ на дату заключения кредитного договора. Таким образом, человек, получивший ипотеку, к примеру, в конце января 2005 года, должен будет погасить остаток долга, исходя из курса примерно в 28 руб. за доллар.

Но Путин идею не поддержал. В ходе «Прямой линии» он заявил, что люди, взявшие в банках валютные кредиты, сами приняли на себя риски курсовой разницы. Государство может и должно помогать людям, взявшим ипотечные кредиты в валюте, стоимость которых резко выросла в результате девальвации рубля, но такая помощь не должна быть больше поддержки рублевых заемщиков, заявил президент.

Примеры обращения валютных ипотечных заемщиков в суд также есть. Но пока судебные решения выносятся не в их пользу: в июне 2015 года Московский областной суд отменил принятое ранее Пушкинским городским судом решение, по которому клиентка банка ВТБ24 получила право погашать валютный ипотечный кредит исходя из курса 24 руб. за доллар.

Рекомендации и распоряжения, которые банки получили от регулятора, не предполагают, что финансовые организации должны пересматривать договоры валютной ипотеки, говорит начальник управления по работе с партнерами ЮниКредит Банка Александр Мартынов.

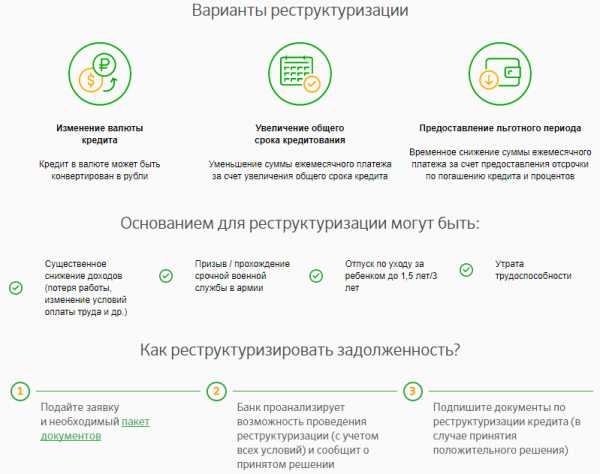

В начале года ЦБ рекомендовал банкам — но не обязывал их — реструктурировать валютные ссуды по курсу на 1 октября 2014 года, напоминает он. Тогда же правительство утвердило программу поддержки ипотечных заемщиков через АИЖК.

«У нас также были случаи, когда заемщики пытались оспорить условия кредитного договора, ссылаясь на форс-мажорные обстоятельства, но суды этот аргумент в расчет не брали», — рассказал Мартынов.

Обратите внимание

Он полагает, что наличие судебных решений в пользу банков является прецедентом, страхующим от возможной волны исков со стороны валютных заемщиков. «К тому же пик проблемных ипотечных кредитов уже позади, — считает Мартынов. — В основном банки уже реструктурировали наиболее сложных заемщиков».

Начальник управления развития залоговых продуктов «ХМБ Открытие» Анна Юдина не исключает, что решение суда по иску «ВымпелКома» может подвигнуть некоторых валютных заемщиков попытаться изменить условия кредитного договора, зафиксировав курс, который был на дату выдачи кредита.

Но логика кредитного договора и договора аренды совершенно различная, оговаривается она. «В первом случае банк привлекает валюту по рыночной цене и фиксирует стоимость ресурсов на дату заключения сделки.

Во втором — это договор аренды между равными сторонами, где нет заемщика и кредитора», — объясняет банкир. По мнению Юдиной, если кто-то из заемщиков попробует оспорить условия кредита в суде, в лучшем случае суд может постановить сторонам расторгнуть кредитный договор.

Но это вряд ли будет в интересах заемщиков, которым в этом случае придется возвращать банку все заемные средства по рыночному курсу, резюмирует она.

Авторы: Евгений Калюков, Алексей Пастушин, Альберт Кошкаров, Ольга Волкова

Девальвация не повод для пересмотра условий кредита

Верховный суд «взвесил» девальвацию рубля

Андрей Гордеев / Ведомости

Верховный суд впервые рассмотрел спор, связанный с пересмотром условий договора из-за девальвации рубля в 2014–2015 гг. Спор касался двукратного повышения ставки по рублевому кредиту.

В июне 2014 г. банк «Авангард» выдал «Трансфин-М» кредит на 4 млрд руб. под 9,5% годовых. Спустя полгода курс доллара вырос с 33,6 до 67,8 руб., а ЦБ поднял ключевую ставку с 10,5 до 17%. Так же поступил и банк – он увеличил ставку до 21%, сославшись на условия договора, следует из материалов суда.

По его условиям (описаны в приказе, опубликованном на сайте банка) при девальвации или ее реальной угрозе банк может пропорционально увеличить ставку по кредиту. В споре банк также ссылался на общую практику, говорится в решениях судов: в декабре 2014 г. средние ставки по кредитам московских банков выросли до 19,6%.

«Трансфин-М» повышение ставки назвала нарушением баланса интересов и требовала объяснить, как именно банк высчитывал пропорцию и к каким валютам оценивал девальвацию рубля.

Важно

Компания с решением не согласилась и продолжила платить проценты по кредиту по прежней ставке, а к апрелю 2015 г. накопила долг почти в 86,2 млн руб.

Но суды трех инстанций обязали компанию расплатиться с банком по новой ставке (во время апелляции была снижена до 18,5%). Курс рубля существенно снизился и банк мог поднять ставку, решили они.

Точку в споре поставила судебная коллегия по экономическим спорам Верховного суда, отклонив жалобу «Трансфин-М». Причины решения неизвестны – пока оглашена только резолютивная часть.

Ставка ЦБ – не повод

Позиция ВС будет принципиальной для таких споров, считает Александр Овеснов из «МЭФ-аудита». В единичных случаях компаниям удавалось доказать, что у банков не было оснований повышать ставку.

Например, Арбитражный суд Северо-Западного округа поддержал Фабрику мороженого «Престиж» в споре с «ВТБ 24», который увеличил ставку с 12,7 до 19%.

По договору банк мог изменить ставку, но повышение ключевой ставки ЦБ – не повод для этого, решил суд, кроме того, через несколько месяцев ключевая ставка снизилась до 11%.

Представители «Авангарда» и «Трансфин-М» не ответили на запросы «Ведомостей».

Девальвация рубля все чаще становится поводом для споров, говорит советник адвокатского бюро А2 Фарид Бабаев. Компании ссылаются на нарушение баланса интереса, особенно при заключении валютных договоров, рассказывает партнер Herbert Smith Freehills Алексей Панич.

Например, из-за изменения курса рубля пересмотреть условия договора аренды попробовал «Вымпелком». Компания указывала, что значительный рост платы, рассчитанной по текущему курсу доллара, приведет к неосновательному обогащению арендодателя «Тизприбор».

Совет

На курсовые колебания ссылались и валютные заемщики. Например, в мае 2015 г. Пушкинский городской суд Московской области обязал «ВТБ 24» пересчитать ипотеку валютному заемщику по курсу не выше 24 руб.

/$ по уже произведенным платежам и зачислить сумму неосновательного обогащения в счет погашения оставшейся части долга. Апелляция это решение отменила.

До Верховного суда такой спор дошел впервые, говорит Бабаев. В апреле 2016 г.

попытался оспорить повышение ставки индивидуальный предприниматель из Пензенской области, которому Сбербанк повысил ставку кредита с 11,3 до 14,3%, вспоминает управляющий партнер Heads Consulting Александр Базыкин, но тогда поводом стал рост ключевой ставки ЦБ.

Чаще всего суды поддерживают кредиторов, рассказывает он: должнику нужно доказать, что у банка не было оснований повышать ставку. Но в большинстве договоров с компаниями банк оставляет за собой такое право, рассказывает юрист крупного банка.

Суды защищают свободу договора, объясняет партнер «Егоров, Пугинский, Афанасьев и партнеры» Денис Архипов, иначе возникнет риск пересмотра любых договорных отношений, и не только в связи с валютными колебаниями. Вмешаться суду можно, только если страдает потребитель, согласен Панич.

В редких случаях суд может вмешаться в сделку между монополистом и компанией, говорит Архипов, если слабая сторона не может настоять, например, на другой цене.

Но при заключении договора компании должны принимать на себя все риски и четко оговаривать условия, например, когда и на сколько можно повысить ставку, считает Панич.

Верховный суд не разрешил валютным заемщикам пересматривать условия договора в суде | 21.02.17

Верховный суд обнародовал «Обзор арбитражной практики», в котором в том числе рассмотрел вопрос обоснованности требований заемщиков по конвертации валютных ипотечных кредитов в рубли по курсу, действовавшему на момент выдачи кредита.

Позиция ВС фактически лишает валютных заемщиков возможности конвертировать ранее полученные кредиты в рубли по льготному курсу по судебному решению из-за ослабления российской валюты, пишет «Коммерсант».

ВС решил, что «возврат суммы займа должен быть произведен, исходя из валюты займа, указанной в договоре». «Риск изменения курса валюты долга лежит на заемщике», — говорится в обзоре.

К таким выводам ВС пришел в рамках анализа дела заемщицы Тембр-банка, взявшей ипотеку в 2013 году на сумму €1 млн и требовавшей изменить кредитный договор и позволить ей гасить валютную ипотеку в рублях по тому курсу, по которому она ее брала.

Несмотря на то, что суды первой и апелляционной инстанции сочли доводы заемщицы убедительными и обязали банк изменить договор, ВС посчитал, что возврат «суммы займа по более низкому курсу, чем текущий, означает возврат суммы займа не в полном размере, что нарушает имущественные права заимодавца».

«Установив фиксированный курс в рублях, суд фактически заменил договор займа в иностранной валюте договором займа в рублях, но по ставке, предусмотренной для займа в иностранной валюте.

Внося изменения в заключенный между банком и истцом кредитный договор, суд, по существу, возложил на ответчика, как на кредитора, риск изменения курса валюты долга и риск изменения имущественного положения истца как должника», — делает вывод Верховный суд. Дело было направлено на новое рассмотрение.

Теперь валютным ипотечникам остается лишь договариваться с банками или добиваться решения проблемы на правительственном уровне, пишет издание.

Обратите внимание

По словам адвоката из адвокатской консультации «Павлова и партнеры» Константина Савина, обзоры практики, утвержденные президиумом, обязательной силы не имеют, но в силу авторитета ВС они обычно соблюдаются судами.

Цель утверждения обзора практики — показать судам какой-то ориентир, как можно решить спор с конкретными обстоятельствами, говорит он.

Активист движения валютных заемщиков Александр Александров со своей стороны заявил о готовности продолжать судиться с банками, «пусть не ради выигрыша, но ради затягивания процесса». Пока же конвертация валютной ипотеки в рубли по льготному курсу возможна лишь по воле банка. По итогам 2016 года доля валютных кредитов в РФ составляла всего 1,6% из общего объема ипотеки 4,5 трлн рублей.

Как быть с валютными кредитами? (Бычков А.)

Дата размещения статьи: 26.09.2016

В последнее время в связи со значительным ростом курсов доллара, евро и некоторых других валют по отношению к рублю участились случаи подачи исков в суд об оспаривании кредитных договоров в иностранной валюте. Как правило, заемщики идут одним и тем же путем и подают иск об изменении договора в связи с существенным изменением обстоятельств (ст. 451 ГК РФ).

Такой способ, возможно, лучше пикетирования здания Банка России, однако и он малоэффективен. Ведь судебная практика со времен дефолта 1998 г. исходит из того, что рост курса валют основанием для пересмотра кредитного договора не является. Тем не менее попытки (иногда даже удачные) «сбросить» валютный долг все равно предпринимаются.

О них мы и расскажем читателям.

Валютный кредит не нарушает закон

Банк вправе выдать заемщику кредит в иностранной валюте и в ней же получить его обратно, поскольку никаких запретов на этот счет законодательство не содержит (Апелляционное определение Московского городского суда от 12.05.2014 по делу N 33-8553). В соответствии с п. 2 ст.

807 ГК РФ иностранная валюта может быть предметом договора займа на территории России.На кредитный договор в иностранной валюте распространяются те же правила, что и на кредитный договор, заключенный в рублях, т.е. отношения сторон регулируются положениями ст. ст. 809 — 819 ГК РФ.

При взыскании задолженности через суд в решении указывается сумма в соответствующей валюте. Если бы долг указывался в рублях, то сумма реальной задолженности была бы некорректной, т.к.

стороны кредитного договора выбрали для расчетов иностранную валюту (Апелляционное определение Красноярского краевого суда от 17.09.2014 N 33-9060/2014, Б-57).

Помимо этого, при возврате валютного кредита рублями банк будет вправе получить с заемщика комиссию, поскольку в данном случае он оказывает самостоятельную банковскую услугу — конвертация валюты.

Стал хуже жить — все равно плати

Важно

Заемщик не сможет отказаться от кредитного договора по мотиву существенного изменения обстоятельств (ст. 451 ГК РФ), из которых стороны исходили при его заключении. Изменение курсов валют суды не признают существенным изменением обстоятельств (Апелляционное определение Московского городского суда от 22.08.2014 по делу N 33-27557).

Ухудшение материального положения заемщика тоже нельзя признать существенным изменением обстоятельств (ст. 451 ГК РФ). Объяснение этому простое: подобные обстоятельства можно предвидеть. Заключая договор, должник обязан предвидеть, помимо прочего, возможность снижения своего дохода и предполагать, что это не помешает ему исполнять обязательства.

Если заемщик направит предложение (претензии) с просьбой (требованием) расторгнуть кредитный договор или изменить его условия из-за ухудшения финансового положения, банк имеет полное право оставить такой запрос без рассмотрения.

Закон не допускает возможности изменения или расторжения кредитного договора по данному основанию (Апелляционное определение Краснодарского краевого суда от 02.04.2015 по делу N 33-6865/15).

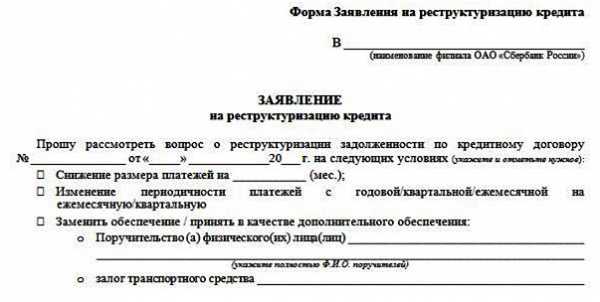

Пересмотр условий кредитного договора

Модификация условий займа — это один из популярных вариантов изменения параметров сделки, который включает пересмотр действующих параметров сотрудничества. Обычно речь идет о долгосрочных кредитах, выплата которых может вызывать серьезные трудности.

В отличие от реструктуризации и рефинансирования модификация условий договора может произойти по согласию сторон даже без наступления форс-мажорных обстоятельств, вызванных снижением платежеспособности заемщика или прочими непредвиденными обстоятельствами.

Формы модификации кредитного договора

Инициировать процедуру изменения параметров кредитного договора может как заёмщик, так и кредитор. Этот процесс носит добровольный характер. Часто речь идет о поощрении лояльного клиента или расширении возможностей текущей сделки.

Коррективы применяются исключительно к тем кредитам, которые действуют в настоящее время. Изменение условий закрытой сделки постфактум запрещено на законодательном уровне.

Способы модификации условий кредитного договора в пользу заемщика:

- Сокращение размера, изменение порядка расчета или типа процентной ставки.

- Списание или уменьшение штрафных санкций за просроченные платежи.

- Пролонгация срока действия кредитного договора с последующим пересмотром графика платежей.

- Отказ от реализации обеспечения или изменение предмета залога.

- Предоставление дополнительных полезных услуг, в том числе страхования.

- Подключение добросовестного клиента к действующей программе лояльности кредитной организации.

Заемщики и кредиторы преследуют разные цели на этапе модификации условий договора. Клиенты пытаются снизить размер платежей, тогда как финансовые учреждения ищут дополнительные источники для получения выгоды. Прежде чем приступить к добровольному изменению параметров действующей сделки, заемщику придется внимательно изучить поступающие от кредитора предложения, оценив возможную выгоду.

Способы модификации кредитного соглашения в пользу кредитора:

- Увеличение размера, изменение действующего порядка расчета или вида процентных ставок.

- Добавление новых комиссионных платежей и штрафных санкций за нарушение условий сделки.

- Сокращение срока действия кредитного договора и пересмотр графика регулярных выплат.

- Предоставление заемщиком обеспечения для получения дополнительных выгод в процессе кредитования.

- Навязывание заемщику дополнительных услуг и необязательных платежей.

Обычно модификация кредитного соглашения производится в форме заключения дополнений к действующему договору, которые регулируют параметры получения новых услуг или процесс отказа от согласованных ранее условий оригинальной сделки.

Перезаключение договора не требуется в отличие от порядка реструктуризации, консолидации или рефинансирования задолженности.

В результате процесс пересмотра отдельных параметров сделки существенно упрощается, предоставляя дополнительные выгоды для участников кредитного соглашения.

Услуга добровольного пересмотра условий кредитных сделок предоставляется только крупными банками. Простейшей ее разновидностью считается изменение лимита средств на кредитной карте.

В необеспеченном краткосрочном потребительском кредитовании опция практически не применяется, но пользуется спросом среди заемщиков, заключающих долгосрочные целевые сделки.

В первую очередь речь идет об ипотечном кредите.

Изменение условий договора кредитования доступно в случае:

- Инициирования процедуры пересмотра параметров действующей сделки благонадежным и ответственным заемщиком.

- Внедрения кредитором различных программ лояльности для клиентов.

- Возникновения временных финансовых трудностей, с которыми сталкивается получатель кредита.

- Наличия существенных ошибок, допущенных на этапе оформления сделки.

- Пересмотра сторонами отдельных параметров сотрудничества.

Законом не запрещается внесение изменений в действующий кредитный договор, если стороны предоставили официальное согласие на пересмотр параметров сотрудничества.

После этапа модификации размер долговых обязательств вряд ли сократится, но платежная нагрузка на клиента, скорее всего, существенно снизится.

В чем выгода для кредитора? Создание наиболее комфортных условий для погашения долга позволит снизить риск возникновения просроченных платежей. К тому же кредитор мотивирует заемщика на выполнение обязательств.

Совет

В любом случае модификация условий кредитования осуществления только после изучения уполномоченным сотрудником кредитного отдела текущей ситуации, связанной с финансированием клиента.

Если изменение параметров сделки соответствует интересам всех заинтересованных сторон, происходит составление и последующее подписание дополнительного договора.

Этот документ не должен противоречить параметрам изначальной сделки или ущемлять основные права и интересы участников кредитного процесса.

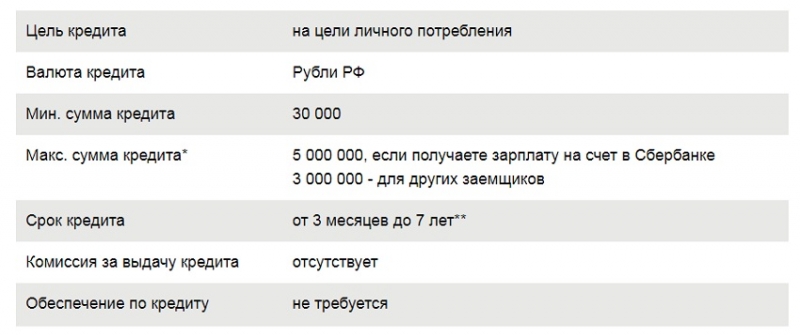

Процентная ставка

от 10,99%

Срок

до 5 лет

Сумма

до 2 млн.руб.

Возможность рефинансирования до 5 кредитов

Оформить

Процентная ставка

от 11.99%

Срок

до 5 лет

Сумма

до 1,5 млн.руб.

Возможность получения доп.средств

Оформить

Процентная ставка

от 9,99%

Срок

до 5 лет

Сумма

до 3 млн.руб.

Остаток кредита по усмотрению заемщика

Оформить

Процентная ставка

от 13%

Срок

до 7 лет

Сумма

до 1 млн.руб.

Досрочное погашение: без комиссий

Оформить

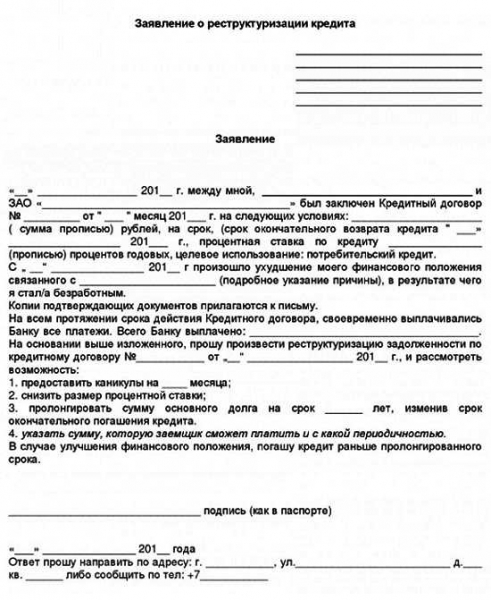

Причины изменений условий кредитования

Одной из распространенных причин изменения параметров сотрудничества является существенное изменение рыночных условий, которые влияют на способность заемщика продолжать производить платежи в соответствии с текущим графиком.

Обычно пересмотр сделки требуется в результате возникновения значительных трудностей, таких как потеря работы или повышение медицинских расходов.

Однако по обоюдному согласию можно корректировать параметры сделки даже в том случае, если с выплатой займа не возникает особых проблем.

Какова бы ни была причина внесения изменений в договор, заемщик обязуется вернуть полученные средства, продолжив платежи в соответствии с обновлёнными параметрами соглашения.

Если процедура инициирована кредитором, заемщик вправе претендовать на существенное улучшение условий сотрудничества.

Например, взамен на подключение необязательных услуг клиент может подучить ощутимое сокращение процентных ставок.

Как правило, кредитор не будет рассматривать вариант изменения условий кредита, если отсутствуют какие-либо выгоды. На уступки финансовое учреждение также не пойдет при отсутствии доказательств того, что заемщик сможет своевременно осуществлять платежи в соответствии с пересмотренными параметрами займа.

В целях получения максимальной выгоды от пересмотра условий договора заемщику рекомендуется привлечь независимого финансового менеджера, который выполнит экспертную оценку новых предложений кредитора.

Дополнительно следует найти юриста, который проверит правовые аспекты внесения изменений.

При обращении к клиенту сотрудники финансового учреждения могут умышленно приукрасить выгоды от модификации сделки, поэтому помощь квалифицированных специалистов позволит защитить интересы заемщика.

Вас также может заинтересовать:

Процедура переоформления кредита

Что делать заемщику, который столкнулся с проблемами на этапе возврата кредита? Один из вариантов решения — начать процедуру перевода долговых обязательств. О нюансах перевода долга читайте в нашем материале.

Пролонгация кредитного договора

Что делать заемщику в случае снижения уровня платежеспособности? Возможно, поможет увеличение срока действия кредитного договора — пролонгация кредита. Узнать подробнее об этой слуге можно в данной статье.

Перевод долга по кредитному договору

В нашей жизни случаются обстоятельства, когда лучшим вариантом избавления от долговых обязательств может явиться процедура уступки прав требования по кредитному договору. Ознакомиться с нюансами перевода долга поможет этот материал.

Штрафы по кредитам

Подписывая кредитный договор, заемщик соглашается соблюдать условия сделки. Причины начисления штрафов в сфере кредитования. Как избежать штрафных санкций, выбрать оптимальные условия кредитования и обезопасить сделку.

Банкиры переживают из-за решения суда в Сочи, пересчитавшего валютный кредит в рубли

Ассоциация российских банков (АРБ) направила в Верховный суд РФ письмо, в котором выражается обеспокоенность решением, вынесенным Лазаревским районным судом города Сочи Краснодарского края в июне 2015 года, передает РИА «Новости».

Районный суд, сетуют банкиры, принял беспрецедентное решение перевести валютный кредит заемщика в рублевый, которое может стать опасным прецедентом, грозит подорвать банковскую систему России и разрушить «фундаментальные основы договорного права».

Поэтому, по мнению банковского сообщества, Верховный суд должен пересмотреть свое первоначальное решение по апелляции.

Обратите внимание

Как пояснили в АРБ, сочинский суд принял решение реструктуризировать кредит, полученный заемщицей — многодетной матерью в «Тэмбр-банке» в евро, и перевести его в рубли по курсу на момент получения кредита.

Процентную ставку суд постановил оставить без изменения, хотя в валюте ставка, как известно, ниже, чем в рублях. Это привело к пересчету всей ранее поступившей суммы погашения из евро в рубли и к необходимости зачета «излишне уплаченной суммы» в счет оплаты кредита.

Банк обжаловал это решение в апелляционной инстанции, но та оставила решение районного суда без изменений. Кассационная инстанция и Верховный суд также отказались пересматривать первоначальное решение сочинского суда.

В обращении АРБ в ВС за подписью главы ассоциации Гарегина Тосуняна, подчеркивается, что изменения, внесенные судом в кредитный договор, привели к возложению всех валютных рисков на банк и снижению валютной выручки в сравнении с рублевыми кредитами.

«Ошибочный подход судов первой и апелляционной инстанций к возможности изменения валюты кредита и условий кредитования, в том числе признание недействительными договоров залога, может создать судебный прецедент по делам, связанным с валютной оговоркой. При этом банки столкнутся с многочисленными исками от заемщиков, что приведет к серьезному подрыву банковской системы и банкротству многих банков из-за падения их капитала», — опасаются в АРБ.

По мнению банковской ассоциации, изменение курса иностранной валюты и ухудшение финансового положения заемщика нельзя отнести к числу обстоятельств, которые являются основанием изменения или расторжения договора, поскольку заемщик «мог и должен был предвидеть возможность наступления таких последствий ввиду цикличности российской экономики и повторяемости валютных кризисов с 1998 года».

Как подчеркивается в подписанном Тосуняном обращении, по аналогичным спорам по договорам кредита в иностранной валюте сложилась единообразная практика российских судов. При этом суды отказывали заемщикам в пересмотре условий кредитных договоров в части изменения валютного курса с рыночного на нерыночный.

Движение валютных заемщиков, в свою очередь, выразило обеспокоенность давлением АРБ на Верховный суд.

Оно направило обращение к председателю Верховного суда Вячеславу Лебедеву с указанием на то, что в случае реструктуризации валютных кредитов по докризисному курсу банки лишатся только части сверхприбыли, которую получают благодаря девальвации, но получат гораздо больше в долгосрочной перспективе, если пойдут навстречу своим клиентам.

Слабая сторона договорных отношений, которой считают себя валютные заемщики, по их мнению, не должна нести полностью все риски, так как банки, в отличие от граждан, обладают экспертными знаниями и опытом в области финансовых розничных рисков. Именно это и позволяет им успешно продавать гражданам банковские услуги, в том числе социального характера — кредиты на жилье, лечение, образование.

Важно

Валютные заемщики, пишут активисты движения, в отличие от банков, теряют слишком много: жилье и вместе с ним прописку, образование для своих детей, медобслуживание, нормальную работу и большую часть дохода, которая будет уходить на погашение оставшегося долга, а также какую-либо возможность решить свой жилищный вопрос в будущем.

Изменить условия валютного кредита из-за роста курса заемщику не удастся

Семейная пара взяла кредит в 2008 году АКБ «Банк Москвы» (ОАО) в японских иенах. Возврат денежных средств и уплата процентов за пользование кредитом производятся в японских иенах. Обеспечением обязательств по кредитному договору является квартира.

Обращаясь в суд с иском к банку супруги просили:

- изменить условия кредитного договора;

- расторгнуть договор;

- взыскать деньги, уплаченные в счет комиссии за предоставление кредита;

- прекратить залог недвижимости;

- компенсировать моральный вред.

Основание для указанных требований — существенные изменения обстоятельств, из которых стороны исходили при заключении договора. А именно, значительный рост курса японской йены по отношению к рублю с момента заключения кредитного договора по настоящее время.

Ответчик иск не признал.

Суд первой инстанции иск частично удовлетворили, апелляция согласилась с этим решением. Арбитры внесли изменения в кредитный договор, обязав истцов вернуть кредит и уплатить проценты в рублях по курсу японской йены, действующему на дату выдачи кредита.

В кассационной жалобе банк просил отменить решение судей.

Кассационная жалоба с делом была передана для рассмотрения в судебном заседании Судебной коллегии по гражданским делам ВС РФ.

Проверив материалы дела, обсудив доводы кассационной жалобы, судьи решили удовлетворить жалобу.

Изменение договора в связи с существенным изменением обстоятельств допускается по решению суда в исключительных случаях, когда расторжение договора противоречит общественным интересам либо повлечет для сторон ущерб, значительно превышающий затраты, необходимые для исполнения договора на измененных судом условиях (п. 4 ст. 451 ГК РФ).

Однако, принимая решение о внесении изменений в кредитный договор, суд первой инстанции не установил обстоятельств, которые могли бы послужить основанием для изменения заключенного сторонами гражданско-правового договора.

При заключении договора стороны добровольно договорились о займе в иностранной валюте. Таким образом, возврат суммы займа должен быть произведен исходя из валюты, указанной в договоре, то есть в размере полученной при заключении договора суммы с учетом процентов.

Совет

Ошибочное предположение заемщика о выгодности займа в той или иной иностранной валюте само по себе не означает, что стороны не могли и не должны были предвидеть возможность изменения курса валют.

По мнению суда, изменение курса иностранной валюты по отношению к рублю само по себе нельзя расценивать как существенное изменение обстоятельств, являющееся основанием для изменения договора в соответствии со ст. 451 ГК РФ.

Кроме того, возврат суммы займа по более низкому курсу, чем текущий, означает возврат суммы займа не в полном размере, что нарушает имущественные права заимодавца.

Установив фиксированный курс в рублях, суд фактически заменил заем в иностранной валюте займом в рублях, но по ставке, предусмотренной для займа в иностранной валюте.

ОПРЕДЕЛЕНИЕ Верховного Суда РФ от 16.08.2016 № 57-КГ16-7

Документ включен в СПС «Консультант Плюс»

КС РФ также считает, что взяв кредит в валюте заемщики не могли не знать, что в соответствии с законодательством о валютном регулировании курс рубля к иностранной валюте постоянно меняется.

Таким образом, с учетом резких изменений курса до момента заключения договора истцы, получая кредит в иностранной валюте на длительный срок, сознательно приняли на себя риск повышения курса этой валюты к рублю (Определение Конституционного Суда РФ от 26.05.2016 № 1019-О).

Вс рф не нашел причин для пересчета валютного кредита по курсу 2013 года

Верховный суд (ВС) РФ со второй попытки отменил скандальное решение о перерасчете валютного кредита в один миллион евро по курсу 2013 года. Суд в Сочи посчитал резкий скачок курса основанием для изменения кредитного договора и разрешил местной жительнице выплачивать заем из расчета 1 евро = 42,83 рубля.

Причем суд сохранил ей прежнюю процентную ставку, которая при кредите в валюте значительно ниже, чем при заеме в рублях. Решение устояло в высших инстанциях, а Верховный суд РФ не нашел оснований для пересмотра дела.

Однако это постановление вызвало панику в банковских кругах: кредитные организации сочли, что оно станет прецедентным. Ассоциация банков России обратилась в суд с просьбой пересмотреть дело и со второй попытки он отменил новые условия кредитного договора.

Теперь ВС посчитал, что колебания курса рубля не являются существенным обстоятельством, которое может повлечь расторжение или изменение договора.

Дело о кредите в €1 миллион

Обратите внимание

Согласно материалам дела, Иванчикова В.В. заключила кредитный договор с ОАО «ТЭМБР-БАНК» о займе 1 миллиона евро в июле 2013 года. После резкого роста валюты она обратилась в Лазаревский суд Сочи с требованием внести изменения в ряд пунктов договора.

В частности, Иванчикова просила разрешить ей погашать кредит в рублях, «зафиксировав» курс на отметке 42,83 рубля — каким он был на момент заключения сделки. По такой же схеме заявительница просила рассчитывать и проценты за использование средств банка.

При этом ставка валютного кредита составляла 11,5 процентов, тогда как кредиты в рублях банки выдавали примерно под 15 процентов.

Истица в обосновании своих требований указала, что установленный Банком России курс евро существенно изменился, а таких последствий она предвидеть не могла.

Заявительница также сообщила, что является многодетной матерью, в конце 2014 года она лишилась работы, которая гарантировала ей определенный регулярный доход и в новых обстоятельствах она не может исполнять обязательства перед кредитором.

Суд ее требования поддержал и удовлетворил иск, Краснодарский краевой суд оставил решение без изменений.

Представители банка обратились в Верховный суд РФ, но в апреле суд не нашел оснований для пересмотра дела и отказался передать кассационную жалобу АО «ТЭМБР-БАНК» на рассмотрение.

В мае банк повторно обратился в суд с кассацией и заместитель председателя ВС РФ Нечаев В.И. решает, что доводы банкиров необходимо проверить.

Второй блин не комом

Важно

Является ли резкое изменение курса валюты существенным обстоятельством – главный вопрос в споре, ведь именно оно позволяет внести в договор изменения и даже вовсе аннулировать его.

ВС РФ напомнил, что изменение обстоятельств признается существенным, когда они изменились настолько, что, если бы стороны могли это разумно предвидеть, договор вообще не был бы ими заключен или был бы заключен на значительно отличающихся условиях (часть 1 статьи 451 ГК РФ).

При этом изменение договора является исключительным случаем, а не обычной практикой, указывает суд.

Он отметил, что изменение обстоятельств признается существенным только при одновременном наличии условий, содержащихся в пункте 2 статьи 451 ГК РФ.

«При решении вопроса о расторжении или изменении договора в связи с существенным изменением обстоятельств суду надлежит установить наличие каждого из обязательных условий, указанных в пункте 2 статьи 451 ГК РФ», — говорится в постановлении.

Отменяя решения нижестоящих судов, ВС указал, что в них не было отражено, проверяли ли они наличие всех этих условий.

Также суды «забыли» объяснить, почему они решили, что изменение курса валют невозможно предвидеть. По мнению ВС РФ, заемщики, выбирая валютный кредит, считали его более выгодным из-за низкой процентной ставки, но все же риски они должны были осознавать.

«Предположение заемщика о выгодности займа в той или иной иностранной валюте само по себе не означает, что стороны не могли и не должны были предвидеть возможность изменения курса валют.

Само по себе увеличение выраженных в рублях платежей должника по кредитному договору вследствие повышения курса валюты долга не свидетельствует об изменении установленного договором соотношения имущественных интересов сторон, в связи с чем изменение курса иностранной валюты по отношению к рублю нельзя расценивать как существенное изменение обстоятельств, являющееся основанием для изменения договора», — подчеркивает ВС РФ.

Он также отметил, что благодаря решению сочинского суда, истица должна вернуть банку меньшую сумму, чем она брала, ведь кредитор не сможет вернуть себе 1 миллион евро. К тому же суды сохранили заявительнице процентную ставку, предусмотренную для займа в валюте, а она значительно ниже рублевой, удивился ВС.

«Таким образом, внося изменения в заключенный 8 июля 2013 года между ОАО «ТЭМБР-БАНК» и Иванчиковой В.В. кредитный договор, суд, по существу, возложил на ответчика как на кредитора риск изменения курса валюты долга и риск изменения имущественного положения истца как должника. При этом суд не указал, в связи с чем эти риски должны быть возложены именно на кредитора», — говорится в решении.

Совет

ВС также не счел обоснованной ссылку суда на многодетность истицы и ее увольнение с работы.

«(Данная) ссылка также не может служить подтверждением существенного изменения обстоятельств, поскольку названные факты не свидетельствуют о лишении истицы того, на что она вправе была рассчитывать при заключении договора», — указал ВС.

Он напомнил, что суд должен был проверить материальное положение заявительницы – есть ли у нее другой доход или имущество, продажа которого позволит ей погасить свой долг. Но в ходе процессов эти вопросы не изучались.

ВС также указал, что «ТЭМБР-БАНК» являлся добросовестной стороной сделки и свои обязательства по выдаче 1 миллиона евро выполнил в полном объеме. Что касается выбранной валюты кредитного договора, то она была определена волеизъявлением сторон, что установили суды всех инстанций.

Вышестоящая инстанция отменила все состоявшиеся постановления по делу. Однако точка в нем еще не поставлена: материалы ушли на новое рассмотрение в суд первой инстанции.

Алиса Фокс