Содержание

Риски продавца при продаже квартиры в ипотеку

Высокая стоимость жилой недвижимости для рядового обывателя является причиной распространенности покупки квартир в кредит, при помощи заемных банковских средств. Недостаточная прозрачность процедуры и отложенный платеж, вынуждают многих думать, что при продаже квартиры в ипотеку риски продавца существенно выше, чем при непосредственном наличном расчете.

Специфика в продаже жилья покупателю, являющегося заемщиком финансового учреждения, существует, но только для сопутствующих интересов владельца недвижимости не готового или не желающего удовлетворять все законные требования банка в отношении объекта сделки.

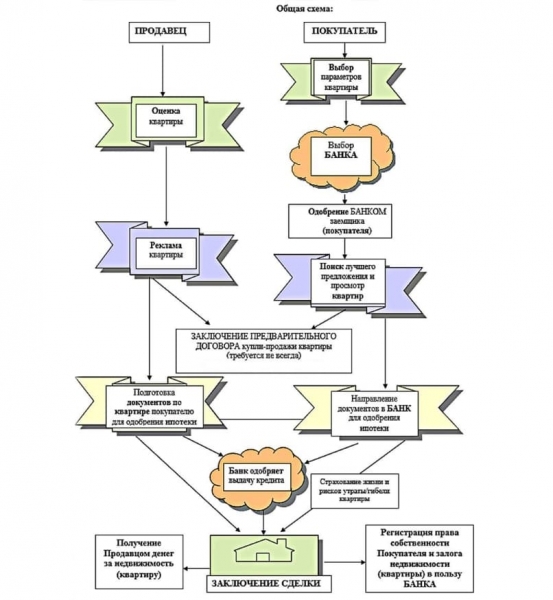

Процедура ипотечного кредита

Для понимания того, какие подводные камни существуют при продаже жилой недвижимости ипотечному заемщику, следует знать последовательность мероприятий, предпринимаемых банком, от момента подачи предварительной заявки до полного перечисления средств на счет продавца. Принято выделять ряд обособленных этапов, предоставляющих определенные опасности для текущего собственника квартиры в отношении свершения сделки, а именно:

- Аудит состояния и обременений, а также оценка текущего состояния и рыночной стоимости жилой недвижимости.

- Подготовительные процедуры перед сделкой, одобренной банком.

- Принятие обременения на право собственности в отношении квартиры.

- Транзакция полной суммы по договору кредитования.

Процедуры проверки и оценки

Данный этап имеет основополагающее значение, так как по его результатам банком принимается решение о ликвидности квартиры, её фактической стоимости и возможности заключения сделки купли-продажи.

Проверка состояния

Аудит технического состояния объекта недвижимости заключается в осмотре:

- всех строительных конструкций (стен, полов и перекрытий), на предмет отсутствия трещин, потеков и плесени;

- имеющихся коммуникаций, установленных приборов отопления и водоснабжения, для выявления отсутствия коррозии, протеканий через разъемы и по основному материалу;

- дверей и окон, на предмет целостности установленных устройств, остекления и т.п.;

- открытых участков электропроводки, розеток и выключателей, а также потребителей электричества, на предмет отсутствия искрения, обугливаний и пр.

Оценка стоимости

После визуальной проверки и убеждения в том, что продаваемая квартира способна прослужить новому хозяину в течение всего срока нахождения в залоге, банк рекомендует своему заемщику проведение экспертной оценки стоимости жилья, зачастую в директивном порядке указывая специалиста, который должен выполнить оценочную процедуру.

Данное мероприятие предназначено для установления фактической стоимости квартиры исходя из местоположения, возраста постройки и состояния объекта недвижимости, а результатом является заключение эксперта, сумма в котором считается максимально возможной для данной сделки купли-продажи.

Проведение оценочной процедуры предотвращает необоснованное завышение стоимости квартиры при ипотеке, позволяя продавцу установить максимальную стоимость, указанную в заключении, если она меньше первоначальной и устраивает покупателя.

Застрахован, значит подготовлен

Прохождение проверочных и оценочных процедур является показательным, предваряя согласие банка на заключение сделки, судить о котором можно, если выполняется страхование ипотечных рисков, предназначенное для сохранения ликвидного состояния жилья, чтобы гарантировать финансовому учреждению возврат инвестированных средств при невозврате заемщиком ипотеки.

Оформление страхования квартиры от затопления, пожара, повреждения или действия стихийных сил производится за счет средств покупателя, а возмещение, если страховой случай наступит до перехода прав собственности, получит текущий владелец жилья, которому, однако, придется доказать свою непричастность к происшедшему столь своевременно событию.

Передача квартиры в залог

После выполнения всех предварительных согласовательных и подготовительных процедур финансовая организация дает свое согласие на сделку, заключая с покупателем договор ипотечного кредитования, согласно которого квартира переходит в залог банка сразу после подписания документа о купле-продаже обеими сторонами, а деньги продавцу поступают только после подтверждения фактического перехода имущественных прав.

Интервал времени между утратой текущим владельцем прав на свою квартиру и получением денежной компенсации, представляется многим потенциально опасным, что не верно, так как дополнение, внесенное регистрационным органом в отношении сделок с недвижимостью посредством ипотечного кредита, появившееся не так давно, сделало его полностью безопасным.

Перечисление денег

Учитывая, что оплата по договору купли-продажи ипотечной жилой недвижимости оформляется путем перечисления денежных средств с текущего счета заемщика на расчетный счет продавца, при продаже квартиры по ипотеке Сбербанка, риски продавца, на данном этапе, сопоставимы с любым другим финансовым учреждением и сведены к минимуму за счет исключения непосредственной передачи денежных средств.

Именно на этом этапе сделки, при единовременной наличной оплате по договору купли-продажи, наиболее высока вероятность мошеннических действий и использования поддельных денежных знаков, проверить которые можно лишь в условиях банка или при наличии специальной контрольно-счетной техники.

Существующая практика оформления ипотечных договоров, исключает покупателя из цепи взаиморасчетов, которые производятся непосредственно банком, после того, как в его распоряжение поступает закладная на квартиру, прошедшая все предписанные в регистрационной палатой процедуры.

Специфика Росвоенипотеки

Для того, чтобы получить право на государственное софинансирование покупки жилья, военнослужащему достаточно иметь выслугу в три года, по истечении которых он становится участником накопительно-ипотечной системы и получает соответствующее свидетельство, необходимое для предоставления в банк кредитор.

Банковские требования

Аудит состояния недвижимости при жилищном кредитовании военных, еще более щепетильна, чем при обслуживании гражданских лиц и дополняется:

- акцентированием внимания на подключении к центральному теплоснабжению или локальной системе обогрева жилища;

- проверкой наличия сантехнического оборудования и комплектации узлов водоразбора, целостности остекления, дверных устройств, а также устройства и состояния крыши, если производится продажа дома;

- отнесением объекта сделки к аварийному жилью, нуждающемуся в капитальном ремонте или ветхому, подлежащему сносу;

- проверкой материального исполнения и состояния фундамента, который должен быть каменным, кирпичным или железобетонным.

Значимой является также проверка мнимости сделки, которая может быть заключена между близкими родственниками, когда покупатель приобретает за счет ипотечных средств уже фактически принадлежащее ему жильё, но оформленное на другое лицо.

Дополнительные процедуры

Особенностью оформления сделки при ипотечном кредитовании военнослужащих является дополнительный этап, продолжительностью в семь рабочих дней, отводимый для действий ЦЖЗ «Росвоенипотека», заключающихся в следующем:

- проверке документов предварительной проверки жилой недвижимости, её экспертной оценки и страхования ипотечных рисков;

- перечислении денежных средств, накопленных военным за годы службы, на его расчетный счет для оплаты аванса продавцу по сделке с недвижимостью.

При покупке недостроенного жилья, то есть находящего на стадии строительства или отделки, застройщик должен быть соответствующим образом аккредитован и внушать доверие финансовому учреждению, чтобы заемщик смог получить кредит, который не будет учитывать средства на дополнительные расходы, сопровождающие покупку вновь возведенного жилья (установка сантехники, электропроводки и оборудования, межкомнатных дверей и пр.). Все расходы для доведения недвижимости до пригодного к проживанию состоянию покупателю придется изыскивать самостоятельно.

В общем случае при продаже квартиры по военной ипотеке, риски продавца сведены к минимуму, если его собственность удовлетворяет всем законным требованиям к жилым помещениям и не является объектом мошеннической или притворной сделки.

Обратите внимание

Учитывая повышение размера первоначального взноса (до 20-30%) и процентной ставки (до 17 – 19%), которые произошли в 2019 году по обычной ипотеке, программы кредитования с государственным софинансированием становятся все более привлекательными, так как ставки по ним остались на прежнем уровне.

Обобщая вышесказанное можно сформулировать действительные риски, которыми сопровождается продажа квартиры по ипотеке:

- невозможность завышения стоимости жилья;

- затруднения при наличии несогласованной перепланировки и переустройства;

- запрет на сделку при включении объекта в число аварийных или ветхих;

- недопустимость заключения договора купли-продажи до снятия обременений, в том числе потенциальных, в виде родственников, имеющих право на недвижимость и выписанных с нарушением их прав.

Продажа квартиры по ипотеке, риски продавца

У покупателя квартиры на вторичном рынке очень много рисков. А чем рискует продавец, когда продает квартиру человеку, который будет расплачиваться ипотечными деньгами? Есть ли опасность остаться и без квартиры, и без денег? О том, что проверять у покупателя и как все будет происходить, стоит узнать поподробнее.

Если покупатель вашей квартиры собирается расплачиваться ипотечными деньгами, то ждите проверок чистоты истории вашей квартиры. Банк никогда не выдаст ипотеку, пока не проверит:

- кто является настоящим собственником недвижимости;

- есть ли какие-либо обременения или аресты;

- согласны ли супруги на продажу;

- по мере возможности уточнит, кто приватизировал жилье и есть ли их согласие на реализацию;

- в каком состоянии многоквартирный дом. Если в аварийном, то деньги вашему покупателю не выдадут. А вам придется искать другого, который будет расплачиваться своими сбережениями;

- документы по квартире должны быть в полном порядке;

- перепланировка (если была) должна быть узаконенной;

- дееспособность продавца – доказана;

- добровольность совершения сделки купли-продажи – несомненна.

Все эти меры банк предпринимает для собственной безопасности. Ваша квартира, после покупки в ипотеку станет залоговым имуществом на пару десятков лет. Ипотека покупателю будет оформлена в соответствии с законом России и правилами банка.

Независимую оценку квартиры может оплатить любая сторона, но нужнее всего этот документ покупателю – банк требует. Поэтому расходы можете разделить на двоих или вообще на себя не брать – как договоритесь.

В отношениях двух сторон, которые заключают дорогостоящую сделку, обязательно должны присутствовать подтверждающие документы.

Вам, как продавцу, нужно иметь несколько документов, которые должны быть при составлении договора купли-продажи. Это:

- Нотариально заверенное согласие супруги на продажу квартиры.

- Заверенное согласие на продажу и отсутствие претензий со стороны лиц, участвовавших в приватизации.

- Справка из психо и нарко диспансеров о полной дееспособности.

- Согласие органов опеки и попечительства (если есть несовершеннолетние дети).

- Технический паспорт квартиры (план). Если была проведена перепланировка, то разрешение на нее. Этот вопрос важен именно тогда, когда квартиру покупают по ипотеке – банк проверяет.

- Выписка из ЕГРП. В этом документе все – обременения, аресты, имя собственника, адрес, площадь. Получить выписку можно через интернет на сайте https://www.егрп.рф, или http://online-egrp.ru, или в МФЦ. Можете отправиться туда с покупателем, чтобы информация была свежая.

- Расписка о получении аванса (задатка) с точным указанием реальной суммы. Сумму нужно писать прописными буквами. Текст – своей рукой. Обязательно проставляйте дату получения денег. Можете пригласить свидетелей. Расписка нужна будет, если дело дойдет до суда. Особенно, если есть оговорки, в каких случаях деньги полностью остаются у вас.

- Предварительный договор купли-продажи. Именно его и покажет покупатель в банке, когда будет оформлять документы на ипотеку.

- Самый важный документ при совершении сделки – договор купли-продажи. В нем, по пунктам, должны быть включены все условия передачи квартиры и денег. Укажите точный адрес, площадь, условия, и сроки передачи квартиры в собственность покупателя, сроки освобождения квартиры и снятия членов семьи с регистрации. На основании договора банк будет принимать решение. Поэтому можете вписать условия передачи денег. Например, через банковскую ячейку при свидетелях – нотариусе и работнике банка. Или потребуйте перевода суммы оплаты на ваш счет в банке. Таким образом, после того, как покупатель подпишет ипотечный договор, и квартира перейдет в залог банку, будет сделана соответствующая запись в ЕГРП, банк переведет деньги на ваш счет или карту. До этого момента депозитарный счет (ячейка) будет заморожена.

- Акт приема-сдачи. Часто бывает необходимо, чтобы покупатель подписал этот документ с описанием всего, что есть в квартире, если продаете вместе с мебелью и бытовой техникой. Если вы брали аванс именно за мебель и обстановку, то так и укажите. Потому что покупатель может заявить, что аванс вносил за квартиру, а мебель ему оставили просто так. Если не будет никаких подтверждающих документов с подписями обеих сторон, вы не сможете доказать обратное.

Продавцу нужно помнить, что не только покупатель будет проверять квартиру. Этим займется и банк. На рисунке список основных моментов, которые повлияют на решение банка о выдаче ипотеки вашему покупателю:

Проверьте сами, есть ли у вас какие-либо нарушения. Если обнаружите, то скорее всего, вам придется искать покупателя с собственным капиталом.

Дольше всего придется ждать одобрения банка – около 2 месяцев. Но дальше все пройдет за считанные дни.

Вы отправитесь в банк вместе с покупателем. Там оформите нужные бумаги. Если есть какие-то сомнения, то возьмите с собой нотариуса или юриста. Ваша задача – сделать для себя подушку безопасности.

Обратитесь в банк с просьбой безналичным путем перевести указанную в договоре сумму на ваш счет или карту как только это будет юридически возможно.

Сумму, которую покупатель должен внести первоначально, просите хранить в ячейке, а потом, также, перевести на указанный вами счет или вклад.

Почему это выгодно? Когда расплачиваются наличными, могут подсунуть фальшивые деньги. В безнале такого не может случиться.

Важно

Получив наличные на руки, вы становитесь уязвимыми – нет гарантий, что вас не подстерегают за поворотом грабители.

Не говорите: «Да, я получил деньги от покупателя», если в реальности этого не случилось. Кто-то улыбнется, но такое очень часто случается. Люди доверчивы и верят в добрых первых встречных.

Не стоит верить покупателю и попадать по его обаяние. Дело касается больших денег и недвижимости. Поэтому должны преобладать деловые отношения. Очень просто остаться без квартиры и без миллионов рублей, если пренебрежительно относиться к оформлению документов.

Никакие заверения со стороны покупателя о том, что проблем не будет, не должны вас успокаивать. Мошенники отличаются недюжим обаянием, способностью внушать спокойствие и доверие к себе. Какую схему они могут выбрать – не известно, но будьте уверены, что юридически все будет «комар носа не подточит».

Поэтому не отходите от правил и закона.

Покупателю важно получить ипотеку и купить квартиру, а продавцу благополучно продать и получить всю сумму, желательно сразу.

В сделке с ипотечником есть свои положительные и отрицательные стороны. Что перевешивает в вашем случае, решать вам:

| Покупатель расплачивается деньгами | ||

| собственными | ипотечными | |

| Оплата | сразу или частями, по договоренности в течение нескольких дней переоформления | Аванс или задаток, а после одобрения и оформления ипотеки – оставшаяся сумма в течение 1 – 2 месяцев максимум |

| Независимая оценка квартиры | Не нужна | Обязательна |

| Юридическая чистота квартиры | Только если покупатель сам проверит | Проверяет банк, в случае обнаружения помех, в ипотеке откажут |

| Аварийность здания | Не влияет | Влияет. Аварийные и старые здания с деревянными перекрытиями не попадают под ипотеку |

| Договор купли-продажи | Обязательно | |

| Предварительный договор купли-продажи | ||

| Расписка о получении аванса, задатка | ||

| Согласие супруга на продажу, органов ОиП, приватизаторов | Требуется | |

| Наличный, безналичный расчет | По соглашению сторон. Можно провести операцию в офисе риэлторской компании, в банке, через депозитарную ячейку. В течение 10 дней доступ к ячейке имеют обе стороны вместе. По истечении этого времени, обычно доступ остается только у покупателя | Для безопасности покупателя, депозитарная ячейка замораживается на срок до 10 дней, пока оформляются документы. После этого деньги банк или переводит на карту продавца (их можно сразу снять), или на счет или вклад в любом банке. Сумма первоначального взноса переводится с депозитарного счета (если хотите) или была уже выплачена в качестве аванса |

| Когда совершается передача квартиры и денег | В идеале все должно быть оформлено за один день | |

| Участники сделки | Продавец, покупатель. Свидетели и юристы – приглашаются по желанию | Продавец, покупатель, банковский работник, нотариус, супруг/а покупателя (созаемщик) |

| Возможные проблемы | В случае, когда одна сторона не выполняет условия договора купли-продажи, то через суд сделка будет признана недействительной и произойдет обоюдная реституция – каждая сторона получит свое обратно. Чтобы доказать свои права нужны документальные доказательства | |

| Кто может подать иск в суд, если не согласен с продажей или покупкой квартиры | Иск в суд друг на друга могут подавать только те лица, подпись которых стоит в договоре купли-продажи.Если другие заинтересованные лица вдруг вспомнят о своих правах на квартиру или деньги, то иск они могут подать только на свою сторону. То есть, если муж продал квартиру, а жена, находящаяся в разводе (с детьми) решит отстоять права своих детей, то она может подать иск только на мужа |

Вопросы и ответы

Что делать, если банк предлагает включить в договор купли-продажи такую строчку: Расчет между сторонами произведен в день подписания договора? Мне, как продавцу, чем это грозит?

Вы можете остаться без денег и квартиры. Никогда не подписывайте то, чего нет в действительности. Уважаемый банк даже не предложит такое.

Мои покупатели берут ипотеку. Говорят, что оставят задаток – 10% от стоимости квартиры, а остальное банк отдаст через 5 рабочих дней, после включения в реестр обременения. Это нормально? Я получу свои деньги?

Да получите, если все это будет зафиксировано в договоре купли-продажи. Можете с покупателем в банк пойти и уточнить, как будут передаваться средства. По вашему желанию (за плату) деньги могут заморозить на эти 5 дней в ячейке. После оформления документов средства переведут на ваш счет или на карту любого банка.

Какие риски у продавца, если покупатель ипотечник?

Именно тогда, когда фигурируют деньги по договору ипотеки, продавец находится в большей безопасности. Но только, если сам не станет подписывать сомнительные договора и не начнет действовать вразрез с законом.

Например, если не захочет уменьшить подоходный налог и не напишет в договоре купли-продажи меньшую сумму. Хот покупателю это не выгодно, но ситуации бывают разные. То же самое можно сказать и о завышении реальной стоимости в договоре.

Проблемы возникают позже, а доказать никто ничего не может – документ с подписями сторон это основное доказательство сделки.

Риски продавца при продаже квартиры по ипотеке в 2019 — без первоначального взноса

Рост цен на недвижимость обусловил повышение спроса на ее приобретение с помощью кредита. Если не достает небольшой суммы, то граждане оформляют обычный потребительский заем. При внушительной нехватке средств существует возможность воспользоваться ипотечным кредитованием.

Для продавца, участвующего в такой сделке, отчуждение имущества имеет ряд особенностей. Несет ли он риски при подобной продаже квартиры, и каким способом получает деньги за нее?

Что это такое

Прежде чем касаться вопроса передачи имущества по ипотечному займу, следует разобраться, что такое ипотека и кто может претендовать на ее получение.

Ипотечный кредит – это долгосрочная целевая ссуда, предполагающая использование заемных средств исключительно на приобретение конкретного недвижимого объекта. Им может быть не только квартира, но и дом, коттедж, земельный участок.

По своему произволу финансовая организация не вправе изъять недвижимость у заемщика. Это делается только через суд. Основным условием изъятия является нарушение должником условий соглашения.

Кроме наличия предварительного платежа, кредитор предъявляет ряд других требований к заемщику и имуществу.

Стандартные условия выдачи займа для заемщика:

- Возраст от 18 до 25 лет.

- Официальное трудоустройство.

- Стаж на последнем месте работы не менее 3 месяцев.

- Документальное подтверждение заработка.

- Наличие созаемщиков и/или поручителей.

- Постоянная регистрация по месту проживания.

К продаваемой жилплощади банк выставляет минимальные требования, к которым относятся:

- Износ не более 60% — недвижимость должна быть ликвидной.

- Отсутствие незарегистрированной перепланировки.

- Отсутствие действующих обременений – залога или ареста на жилье.

Каждая банковская структура может устанавливать свои дополнительные требования к продаваемому объекту. Они необходимы для того, чтобы в случае невыполнения условий ипотечного соглашения должником банк смог быстро продать квартиру для возврата суммы долга.

Особенности сделки

Прежде чем документально оформить сделку, покупателю следует явиться в банк и подать заявку на ссуду. Если ответ по ней будет положительным, финансовой организацией устанавливает срок, в течение которого заявитель должен найти жилплощадь. Обычно он составляет два месяца.

На деле покупатели сначала находят квартиру, и, если продавец не против приобретения по ипотеке, подают заявление на займ. На этом этапе можно скрепить достигнутую договоренность предварительным соглашением. В этом случае покупатель будет уверен, что квартира достанется ему, а не другим соискателям. Продавец же с помощью такого договора страхует себя от потери потенциальных приобретателей.

Продажа квартиры путем ипотечного кредитования отличается от обычной сделки более длительными сроками и оформлением дополнительных бумаг. При этом и от продавца потребуется комплект документация для банка.

Совет

Несмотря на увеличенную длительность процедуры, большинство продавцов не против ипотеки, ведь ожидание продажи за наличные средства может затянуться – у большинства граждан таких денег сразу нет.

Риски покупателя при продаже квартиры по доверенности рассматриваются тут.

Подача заявки и составление предварительного контракта можно считать первым этапом ипотечной сделки.

Дальнейшая процедура выглядит так:

- Осуществляется оценка стоимости продаваемого объекта недвижимости у независимого специалиста. Он обязан адекватно оценить цену имущества, при этом стоимость должна соответствовать той, что будет указана в основном договоре купли-продажи. Оценщики анализируют не только состояние квартиры, но и ее расположение, район, пригодность дома к эксплуатации, размещение на этаже.

- Продавец передает приобретателю все необходимые документы для проверки квартиры банковской структурой:

- правоустанавливающее свидетельство;

- копии удостоверений личности владельцев жилья;

- технический и кадастровый паспорта на жилплощадь;

- поэтажный план;

- справка из БТИ;

- выписка из домовой книги.

- Банк проводит оценку ликвидности объекта на основании предъявленной документации. Если будет выявлено наличие другого обременения, то в заключении соглашения с участием этого объекта будет отказано.

- Если от банка было получено согласие, участники формируют и подписывают основной договор купли-продажи и ставят его на учет в регистрационной палате. В этот же момент покупатель передает продающей стороне первоначальный взнос. Важным условием, которое обязательно отражается в подобном соглашении о купле — продаже является указание на то, что сделка происходит с участием кредитных средств.

- Банк осуществляет перечисление денежных средств на счет продающей стороны. Приобретатель получает свидетельство о праве собственности.

При этом оплату услуг независимого оценщика и страхование жилья берет на себя покупатель. Подписание договора об ипотечном кредитовании одновременно означает переход квартиры в залог к банку.

Каким образом деньги за квартиру доходят до покупателя?

Наиболее популярны два варианта расчетов:

| Безналичным платежом | Как только ипотечный договор подписан, соглашение о купле-продаже зарегистрировано, банк направляет необходимую сумму с кредитного счета заемщика на личный счет продающей стороны |

| С использованием банковской ячейки | Сначала приобретатель обналичивает ипотечный заем, но эти средства он кладет в специальную ячейку. Продавец получает доступ к ней после того, как предъявит финансовому учреждению свидетельство из Росреестра о том, что квартира действительно передана покупателю |

Так как для продавца подобная продажа и так становится более длительным мероприятием, чем, если бы она происходила за наличный расчет, он желает оценить всевозможные риски при проведении сделки.

Риски продавца при продаже квартиры по ипотеке

Считается, что самый большой риск заложен в передаче денежных средств. Однако при участии банковской структуры в отчуждении имущества неполучение денег не может произойти по ряду причин.

К ним относятся:

- Купля-продажа находится под строгим контролем банка, расчетами с продающей стороной занимается именно он.

- При передаче средства в специальную ячейку фактически они уже принадлежат продавцу. Последнему остается лишь подтвердить факт передачи прав собственности для получения доступа к деньгам.

- Если же неоплата все-таки произошла, то вернуть квартиру будет несложно, обратившись для этого с исковым заявлением в судебные органы. Однако случаи не поступления денег крайне редки.

Второй опасностью является отрицательное решение финансового учреждения для проведения сделки с конкретной квартирой. Это вариант более реален и имеет место при продаже жилища по ипотеке.

В таком случае продающий участник обязан вернуть залог приобретателю, ведь срыв сделки произошел не по его вине, а из-за третьих лиц, в частности, по вине банка. Если денежные средства, внесенные в качестве залога, не были потрачены, то и опасений никаких быть не может. Продавец просто возвращает ту же сумму, которую получил.

Для того чтобы избежать подобной ситуации, продавцу перед отчуждением имущества стоит самостоятельно проверить жилище на юридическую чистоту и отсутствие каких-либо обременений.

Таким образом, можно сделать вывод, что риски при ипотечной продаже минимальны, причем, для всех участников.

В связи с этим стоит выделить ряд преимуществ участия в ипотеке для продающей стороны:

- Денежные средства, полученные за квартиру, будут находиться в надежном месте – на счету в банке. Их можно как оставить на нем, так и обналичить в любой момент.

- Присутствует возможность более выгодно продать жилище.

- Сделка контролируется финансовой структурой, что снижает опасность неполучения денег от покупателя.

Советы

Так как опасность при оформлении любой финансовой сделки присутствует, пусть и минимальная, всегда, существует ряд советов для продавца. Следуя им, он снижает риск мошеннических действий.

Наиболее безопасной будет продажа тому покупателю, который оформляет ипотечную ссуду в надежном банке с хорошей репутацией. Перед отчуждением жилища следует привести в порядок все бумаги, связанные с ним. Кроме технической документации на жилплощадь, необходимо погасить задолженность за коммунальные услуги.

Также нужно узаконить перепланировку, если она была. В случае незаконного переустройства помещения банк откажет в продаже квартиры, придется возвращать залог приобретателю, и искать другого кандидата. Что в настоящее время достаточно нелегкое дело.

Риски продавца при продаже квартиры по доверенности описываются на этой странице.

Какие документы нужны для продажи квартиры от собственника? Найдите ответ здесь.

Особенности продажи квартиры через ипотеку и риски, с которыми может столкнуться продавец

Высокая стоимость жилой недвижимости приводит к тому, что покупатели часто используют при платежах средства, полученные в банках под залог приобретаемой недвижимости. В результате многие продавцы считают такие сделки рискованными. Насколько оправданы их опасения и каковы реальные риски при продаже квартиры в ипотеку?

Особенности

Главными особенностями сделки такого рода являются:

- Использование покупателем заёмных средств. Продавец при этом должен учитывать, что на момент предварительных переговоров и даже заключения соглашения о намерениях (предварительного договора) покупатель не имеет на руках тех денег, которыми впоследствии собирается рассчитаться.

- Решение о выделении средств покупателю банк принимает только после того, как происходит оценка квартиры. Если результаты оценки и проверки состояния жилья банк не удовлетворят – деньги выделены не будут, и, соответственно, сделка не состоится.

- Перевод банковских средств всегда осуществляется после того, как оформлена регистрация права собственности покупателя на квартиру. Это связано с тем, что банк может провести транзакцию лишь после того, как ему будет предоставлено обеспечение займа – то есть когда уже состоялась регистрация в ЕГРН обременения на квартиру.

А теперь рассмотрим, чем конкретно рискует продавец, заключая договор купли-продажи с использованием ипотечных средств.

Подводные камни, о которых следует знать

Проверка состояния жилья банком

Прежде всего, специалисты, нанятые кредитной организацией, оценивают:

- Техническое состояние самой квартиры – стен, пола, потолка. Проверяется отсутствие трещин, протечек, плесени и гнили на перекрытиях.

- Состояние коммуникаций (электро-, тепло- и водоснабжения, канализации, газовых труб и т. д.).

- Исправность дверей и окон.

- Состояние внутренней проводки (отсутствие искр, мест возможных коротких замыканий, перегрева и т. д.).

Справка. На этапе технической проверки важную роль играет планировка квартиры. Она должна соответствовать той, которая указана в технической документации на жильё.

Если проводилась перепланировка – должны быть подтверждающие документы и предварительно полученное разрешение. Если их нет, о выделении средств в ипотеку не может быть и речи.

Также на этом этапе банк проверяет, кто именно имеет постоянную регистрацию в квартире и на каком основании.

Связано это с тем, что в некоторых случаях лицо, хоть и не являющееся собственником жилья, может сохранить за собой право пользования даже после продажи (например, если прописанный жилец дал когда-то отказ от приватизации).

Возможность реализовать в будущем квартиру с посторонними пользователями крайне мала – поэтому, даже если покупатель и согласен приобрести жильё на таких условиях, банк не даст согласия на сделку.

Процедура оценки

После того как изучено техническое и отчасти правовое положение квартиры, начинается оценочная процедура. Обычно оценку проводят эксперты из организаций, заключивших соответствующее соглашение с банком. Продавец и покупатель вправе нанять своего оценщика и заказать экспертизу у него – но банк вправе не доверять её результатам.

Оценщик в своей работе должен учитывать как техническое состояние жилья (уже проверенное ранее), так и другие факторы:

- Этажность и площадь квартиры.

- Количество комнат.

- Год постройки дома и его расположение.

- Время проведения последнего капитального ремонта.

- Строительные материалы, использованные при постройке жилого дома (к примеру, из двух квартир одной площади обычно дороже та, что находится в кирпичном, а не панельном доме).

Это лишь часть параметров, учитываемых экспертом при производстве оценки.

Необходимость оценки связана с тем, что банк хочет обезопасить свои средства. Продавец и покупатель вправе указать в договоре любую цену – однако в том случае, если покупатель не сможет в будущем рассчитаться перед кредитной организацией, долг будет погашен за счёт реализации квартиры.

На заметку. Оценка показывает, какую максимальную прибыль можно извлечь, продав жильё – и свыше этой суммы банк никогда средства не выделит.

Страхование

Помимо оценки, практически всегда обязательной процедурой является страхование квартиры. Эта мера призвана снизить риски для банка. Получив страховку в случае пожара, затопления или иного повреждения жилья, должник-покупатель тем самым сможет полностью или частично погасить свой долг перед банком, избежав нарушения графика платежей.

Страхование производится за счёт средств покупателя. В том случае, если квартира будет повреждена до того, как произойдёт регистрация права собственности, возмещение получит продавец. Однако предварительно от него могут потребовать доказательства того, что к повреждению он непричастен, а также что принял все разумные меры для того, чтобы избежать причинённого ущерба.

Возможный отказ в выделении кредита

Главным риском, с которым может столкнуться продавец по сделки с использованием ипотечных средств – это отказ банка в выделении кредита.

Помимо состояния и стоимости квартиры, банк анализирует также уровень дохода и кредитную историю покупателя.

И если специалисты кредитной организации сочтут, что слишком велика вероятность невозврата средств, деньги на покупку квартиры выделены не будут.

Такой риск особенно неприятен в том случае, если продажа с помощью ипотечных средств – это лишь часть цепочки сделок (например, если продавец полученные деньги намерен потратить на покупку другой квартиры и уже заключил предварительный договор с условием о задатке). В этом случае всю цепочку придётся перестраивать.

Важно! Риск отказа снижается в том случае, если покупатель пользуется зарплатной карточкой того банка, который и заключает договор об ипотеке.

В этом случае сотрудники банка имеют возможность постоянно отслеживать размер дохода покупателя и в результате получают подтверждение того, что средства от зарплаты поступают регулярно и в достаточном объёме.

Передача недвижимости в залог

После того как покупатель получил от банка согласие на выделение средств, заключается договор купли-продажи.

Здесь продавцу надо помнить, что квартира должна перейти в собственность покупателя ещё до того, как будут перечислены деньги.

Обратите внимание

Собственно, именно после того как в ЕГРН в соответствии с ФЗ «О государственной регистрации недвижимости» вносится запись как о праве собственности, так и о наложенном обременении – и возможен банковский перевод.

Многих продавцов именно этот момент и волнует. Однако на самом деле риск здесь хотя и присутствует, но он значительно меньше, чем при сделке только с покупателем-гражданином. Банк, дав согласие на заключение договора, одновременно и гарантирует, что средства будут перечислены. Более того, если банк не перечислит средства вовремя – сделка будет отменена, а квартира вернётся к продавцу.

Сроки перечисления денег

При продаже жилья по ипотеке продавец получает средства из двух источников:

- От покупателя – в виде первоначального взноса.

- От банка – после регистрации обременения.

Передача может быть осуществлена несколькими способами:

- Через ячейку в банковском депозитарии. Её можно открыть и получить оттуда наличные лишь после того, как пройдёт государственная регистрация.

- С помощью банковского аккредитива. Фактически в этом случае банк сразу же зачисляет деньги на открытый для продавца счёт – однако снять оттуда деньги он сможет не раньше, чем будет завершена вся процедура по сделке.

Справка. Конкретные сроки зависят от условий ипотечного договора, заключаемого в соответствии с ГК РФ и ФЗ «Об ипотеке (залоге недвижимости)». На практике они составляют около 7 – 10 банковских дней с момента регистрации.

Преимущества таких сделок

На самом деле, если сравнивать продажу квартиры через ипотеку покупателя и без неё – рисков для продавца намного меньше, чем при обычной сделке. По сути, единственный минус у ипотечной продажи – это сроки: банку надо принять решение, провести оценку, осмотр, перечислить средства.

Но при этом:

- Банк, участвуя в сделке, гарантирует, что средства будут выплачены продавцу.

- Снижается риск мошенничества. Кредитная организация рискует своими средствами – а потому проверяет каждый этап купли-продажи, личность покупателя, юридическую чистоту квартиры.

- Снижается риск получить фальшивые купюры в качестве оплаты. При перечислении денег с помощью депозита или при передаче через ячейку банк сам отвечает за подлинность. Продавец может даже потребовать, чтобы и первоначальный взнос был проверен на подлинность с помощью аппаратуры банка.

Специфика Росвоенипотеки

Свои особенности имеет так называемая военная ипотека, которой имеют право воспользоваться лица, находящиеся на военной службе по контракту. Она регулируется не только общими нормами об ипотеке, но и отдельно законом №117-ФЗ от 20 августа 2004 года.

Применительно к ней действуют следующие дополнительные правила:

- Воспользоваться ей могут только военнослужащие, имеющие не менее 3 лет выслуги. При этом для офицеров достаточно первого контракта, заключённого после 2005 года, а вот для сержантов, старшин, прапорщиков и мичманов, а также солдат и матросов требуется, чтобы контракт уже был вторым.

- Финансирование программы осуществляется не только за счёт личных средств военнослужащего, но и с использованием средств государственного бюджета.

- Военная ипотека действует по принципу накопительной ипотечной системы.

- Проверка качества и состояния жилья – более жёсткая, чем по «гражданской» ипотеке.

- Процедура получения ипотеки предусматривает дополнительную проверку жилья со стороны ЦЖЗ «Росвоенипотека».

- Если военная ипотека берётся на недостроенное жильё, то за её счёт покрывается только стоимость возведения. Расходы на ремонт, установку сантехники, электрооборудования и т. д. военнослужащий должен оплачивать самостоятельно.

Важно! Поскольку «Росвоенипотека» финансируется во многом за счёт государственных средств, ставки и размер первоначального взноса по ней весьма невелики. Однако и воспользоваться ей могут только те, кто служит в армии.

Заключение

Продажа квартиры «ипотечнику», несмотря на некоторые подводные камни, в целом менее рискованная сделка, чем обычная купля-продажа. Благодаря участию в договоре кредитных организаций каждый этап заключения и исполнения договора тщательно проверяется. Единственный серьёзный минус такой продажи – она не может быть быстрой.

Процесс продажи квартиры по ипотеке: риски продавца

Далеко не каждый покупатель имеет возможность приобрести понравившуюся квартиру за наличные деньги. Чаще всего он прибегает к заемным средствам. Естественно, продавцов интересует, какие риски таит продажа квартиры по ипотеке, как не остаться без недвижимости и без денег.

Последовательность реализации квартиры по ипотеке

Саму процедуру продажи жилья с использованием ипотечных средств представляют себе не все участники сделки. В большинстве случаев всю работу берут на себя риелторы, представляя ее очень сложной и запутанной.

На самом деле весь процесс строго регламентирован законом, а алгоритм составлен так, чтобы в нем мог разобраться даже неподготовленный человек.

При этом все возможные риски как для продавца, так и для покупателя сведены к минимуму.

Порядок продажи квартиры через ипотеку выглядит так:

- продавец и покупатель обсуждают между собой все детали сделки, договариваются, что продажа квартиры будет осуществляться через ипотеку;

- для закрепления сделки стороны заключают предварительный договор, покупатель выплачивает задаток, составляется расписка о передаче денег;

- производится оценка стоимости квартиры у независимого специалиста, она должна соответствовать цене, указанной в основном договоре;

- покупатель передает продавцу те документы (оригиналы или заверенные копии), которые потребует банк, – это необходимо для устранения рисков мошенничества со стороны продавца;

- после одобрения сделки кредитором стороны заключают между собой основной договор на заранее оговоренных условиях;

- договор регистрируется в Многофункциональном центре или непосредственно в Регпалате;

- покупатель берет выписку в Росреестре, что квартира принадлежит ему, т. е. подтверждающий документ, что произошла перерегистрация права собственности, – стандартное свидетельство в Регпалате больше не выдается;

- со всеми документами стороны подходят в банк, и тот перечисляет на счет продавца необходимую сумму, а с покупателем заключает договор ипотечного кредитования.

Эта процедура – самая простая и оптимальная, ей следуют в крупных банках, например в Сбербанке. Благодаря следованию этому алгоритму можно уберечься от мошенничества и нивелировать все возможные риски.

Варианты расчетов

Чтобы стороны были точно уверены, что передача денег произойдет в срок, можно воспользоваться несколькими вариантами расчетов. Как именно произвести передачу средств, продавец и покупатель должны решить сами, взвесив все за и против. Самые оптимальные следующие способы:

- Безналичным путем с использованием посредника. В данном случае – банка. Он переведет деньги продавцу напрямую, минуя покупателя, как только получит подтверждение, что сделка благополучно завершилась. Для осуществления этого процесса продавец должен иметь в банке расчетный счет.

- С использованием банковской ячейки. В этом случае покупатель обналичивает полученные от банка средства и закладывает их в ячейку. Продавец получит к ней доступ, как только предъявит выписку из Росреестра, что квартира принадлежит покупателю, а также подписанный договор купли-продажи.

Статья в тему: Как пользоваться банковскими ячейками правильно?

Эти два способа полностью устраняют риск неполучения денег после завершения сделки. Покупатель уже не сможет отказаться от оплаты, так как перевод средств будет зависеть не от него.

Какие документы понадобятся

Для того чтобы осуществить сделку купли-продажи недвижимости с использованием ипотечных средств, продавец должен будет предоставить банку документы на квартиру для проверки юридической чистоты. В их число обычно входят:

- копия паспорта собственников жилья;

- технический паспорт квартиры;

- кадастровый паспорт с экспликацией и указанием инвентарной стоимости (не старше 5 лет, в противном случае нужно его обновить);

- свидетельство о праве собственности на «недвижку» либо соответствующую выписку из Росреестра;

- документ, на основании которого продавец стал собственником помещения, – договор, завещание, ордер и т. д.;

- выписка из Росреестра, подтверждающая, что квартира не заложена и не арестована;

- расширенная выписка из жилконторы, подтверждающая, что в квартире не прописаны «проблемные» жильцы, например, отбывающие наказание в местах не столь отдаленных;

- оценка стоимости жилья.

Данный список составлен на основе пакета документов, которые требует Сбербанк. Возможно, при обращении в другое финансово-кредитное учреждение нужно будет приложить еще какие-то бумаги. Лучше узнать это заранее.

Многие продавцы интересуются, нет ли риска в предоставлении документов на квартиру третьим лицам, – например, часто опасаются, что покупатель или риелтор произведет сделку на основании этих бумаг.

На самом деле это невозможно – без подписи обоих сторон на договоре перерегистрации права собственности не произойдет. Но если есть сомнения в чистоте намерений риелтора или продавца, то можно поступить так:

- предоставить только копии документов;

- лично сопроводить сдачу документации в банк;

- не подписывать никакие расписки и поручения, кроме основного договора купли-продажи.

Сдачи документов не избежать – этого требует порядок оформления ипотечных сделок в банках. Дело в том, что квартира продавца после подписания договора и передачи денег переходит под залог кредитору, и он должен быть уверен, что жилье юридически чистое и что его стоимость соответствует среднерыночному показателю. В противном случае сделка не состоится.

Какие риски несет продавец?

Считается, что самый большой риск, который несет продавец дома или квартиры, – неполучение денег от покупателя после того, как сделка завершена. Однако в случае с ипотекой это практически невозможно по ряду причин:

- сделка строго контролируется банком, и в большинстве случаев переводом денег продавцу будет заниматься он;

- при закладывании денег в ячейку или переводе на специальный расчетный счет они уже де-факто будут принадлежать продавцу, останется лишь подтвердить факт перехода права собственности;

- в случае непоступления оплаты сделка в соответствии с действующим законодательством может быть оспорена в суде и признана недействительной, и продавец сможет спокойно вернуть себе квартиру.

Другой риск, который более реален – банк не одобрил сделку. Причин этому много, но служба безопасности раздачей комментариев обычно не занимается, поэтому узнать, в чем проблема, довольно сложно.

В этом случае продавец рискует только тем, что ему придется вернуть залог, поскольку сделка была сорвана по вине третьих лиц, а не инициативе покупателя. Неправомерно требование вернуть залоговые средства в двойном размере, так как продавец от своей части договоренности не отказывался. Поэтому средства, переданные продавцу в качестве залога, лучше пока никуда не тратить.

Статья в тему: можно ли продать квартиру в ипотеке сбербанка?

Кстати, это бывает довольно проблематично, и если имеется цепочка сделок, то это может поставить продавца в невыгодное положение. Так, выступая по одной договоренности продавцом, в другом случае он является покупателем: к примеру, он продает квартиру гражданину А, а покупает жилой дом у гражданина Б.

Если банк откажет гражданину А в предоставлении ипотеки, то предварительный договор теряет свою силу, и тот потребует назад свой залог. Но предоплата уже передана гражданину Б за жилой дом.

Поэтому продавцу придется либо объяснять тому ситуацию и просить залог назад, либо платить деньги гражданину А из своего кармана.

Подобной ситуации можно избежать, если не передавать залог далее по цепочке до тех пор, пока банк не даст одобрение на ипотеку. Конечно, можно потянуть время и найти другого покупателя.

Но если проблема именно в квартире продавца, то ситуация повторится.

Поэтому следует заранее перед продажей проверить свою квартиру на юридическую чистоту, обратившись к профессиональным оценщикам или риелторам.

Важно

Процедура продажи квартиры через ипотеку построена таким образом, чтобы минимизировать возможные риски со стороны продавца и покупателя.

Если средства переводятся непосредственно банком или под контролем банка, то риск неоплаты или передачи поддельных денежных знаков практически исключен.

Более реальный риск возникает, если банк не одобрил ипотеку, а продавец уже потратил аванс тем или иным способом. В этом случае ему придется возвращать средства покупателю из своего кармана. Поэтому предоплату лучше попридержать.

Процесс продажи квартиры по ипотеке: риски продавца

Как вы наверное знаете, большинство сделок по покупке квартир в наше время проводится с использованием заемных средств, выделяемых ипотечными банками на целевую покупку жилой недвижимости. Сумма ипотечного кредита, одобряемая банком, всегда формируется исходя из стоимости приобретаемого жилья. Однако существует несколько видов стоимости, в числе которых:

- инвентаризационная;

- инвестиционная;

- кадастровая;

- ликвидационная;

- рыночная;

- потребительская;

- и пр.

Суммы в каждом виде стоимости очень существенно отличаются друг от друга.

Банк же одобряет кредит, исходя из рыночной стоимости, потому что именно эта сумма является ориентиром рентабельности вложений банка на случай неплатежеспособности покупателя.

Именно поэтому некоторые заемщики стремятся завысить эту стоимость, чтобы получить более привлекательные условия кредитования, а чаще всего для того, чтобы обойти требование по первоначальному взносу.

Для того, чтобы предоставить банку информацию о стоимости приобретаемого жилья, недостаточно ознакомиться с предложениями рынка и сообщить, по какой цене покупается квартира.

Банк в обязательном порядке затребует в пакете документов на одобрение отчет об оценке квартиры. Отчет этот представляет собой прошитый оценочный альбом формата А4 на несколько десятков страниц, который оформляется оценочной компанией.

Помимо этого предоставляется и иная информация, позволяющая аналитикам банка сделать объективное заключение о том, выгодно ли банку выдавать заемщику кредит на покупку этой квартиры.

Стоимость отчета об оценке в зависимости от региона может колебаться от 3 до 8 тысяч рублей и может возрастать в сложных случаях. К таким относятся ситуации, когда нет объектов для сравнительного анализа или когда квартира обладает свойствами, которые покупатель или продавец хотят скрыть от банка.

Подготовка оценки является заботой и расходом покупателя, которые перекладывать на продавца неприемлемо. Однако в некоторых случаях по соглашению сторон вопрос с оценщиками возлагается на продавца. Так бывает, в частности, когда приобретается квартира с несогласованной перепланировкой или когда продавцу нужно, чтобы в оценочном альбоме стояла цена покупки, не соответствующая реальной.

В тех случаях, когда завышение или занижение стоимости выгодно покупателю, договоренности с оценщиками лежат полностью на нем. Заметим, что во многих случаях публикация заведомо недостоверной информации в оценочном отчете невозможна, поскольку это может стоить оценочной компании права заниматься своей деятельностью, но всегда есть возможность «правильно» посчитать.