Содержание

Как вернуть проценты по кредиту — процедура возврата

В современном обществе большинство трудоспособного населения оформляют в банках займы на разные цели. Не всегда можно накопить нужную сумму, и не каждый умеет это делать.

Кредит предоставляет возможность пользоваться приобретенной вещью, квартирой, например, и уплачивать определенное количество лет за нее деньги.

Обратите внимание

Отрицательной же чертой займа является то, что гражданину приходится переплачивать банку пени, а также страховую сумму, которая не маленькая на сегодняшний день.

Не каждый заемщик знает, что может в определенных случаях вернуть процент по кредиту. О том, как грамотно это сделать, речь пойдет в данной статье.

Можно ли вернуть проценты по потребительскому кредиту?

Сразу стоит отметить, что вернуть их по потребительскому кредиту в налоговой инспекции нельзя.

Оформляя договор займа в банке, гражданин должен акцентировать внимание на прописание в документе цели выдачи денежных средств, например, покупка жилья.

В таком случае, потребительский кредит автоматически преобразовывается в целевой, и, на основании этого становится возможным вернуть деньги через ФНС.

В целях можно прописать три основных:

- приобретение квартиры;

- расходы на обучение;

- оплата медицинских услуг.

Что касается возврата в банке, то по потребительскому займу также можно возвратить процент.

Как вернуть 13 % за потребительский кредит?

Вернуть проценты по кредиту не сложно. В любых случаях претендовать на возврат приходится только при рассмотрении вопроса и возможности досрочного погашения долга. Без досрочного погашения, деньги вернуть не представляется возможным.

После оформления ипотечного кредита, к примеру, гражданин начинает выплачивать денежные средства ежемесячно. Общий платеж состоит из двух частей: основной долг и пени.

Существует два вида платежей:

- аннуитетный;

- и дифференцированный.

При аннуитетном взносе суммы ежемесячные равны и постоянны, не меняются в течение года, а при дифференцированном суммы различны, согласно графику. График платежей заемщик должен получать при оформлении в банке полного пакета документов и исправно исполнять его.

Следует отметить, что при аннуитетном платеже погашение долга направлено на снижение суммы процентов, и только потом выплачивается основной долг. Это подробно можно посмотреть в графике платежей в конкретных разделах таблицы.

Алгоритм действий при возврате процентов в банке такой:

- произвести досрочное погашение;

- обратиться к банку с просьбой произвести перерасчет;

- написать в банк обращение с просьбой возвратить уплаченные проценты;

- при отказе обратиться в суд.

Как вернуть проценты по кредиту через налоговую?

На официальном сайте ФНС имеется вся интересующая информация по оформлению налоговых вычетов, а также перечень документов, который нужно представить в органы.

К перечню документов при оформлении возврата по ипотеке например относятся:

- декларация 3-НДФЛ;

- справка с места работы гражданина 2-НДФЛ;

- документ-свидетельство о собственности на жилье;

- соглашение с графиком платежей;

- паспорт лица;

- справка из банка об уплаченных процентах.

Справки из банка и с работы представляются в виде подлинников, декларация подписывается лично, все остальные документы направляются в виде заверенных копий.

Возврат 13% можно сделать только трудоспособному гражданину, имеющему официальных доход, с которого производятся налоговые отчисления ежемесячно. Для мам, находящихся в декретном отпуске налоговый вычет за годы пребывания в декрете сделать невозможно, поскольку подоходный налог с пособий по уходу за ребенком в государственную казну не удерживается.

Также после подачи декларации гражданин имеет право обратиться к своему работодателю, чтобы у него не удерживали налог с дохода, для этого нужно написать заявление и представить нужные бумаги.

Как вернуть 13 процентов от ипотечного кредита?

Сумма возврата на жилье не может быть выше 2 млн. рублей, соответственно на руки человеку возможно получить не более 260 тыс. рублей от вычета. Если квартиру купили за большую сумму, во внимание принимается только 2 млн. Вычет получается с разных покупок жилья, дробно, но в сумме не больше 2 млн. Именно такой ценз устанавливает государство.

Что касается процентов по ипотеке, то максимальная сумма равна 3 млн. рублей, т. е. на руки возможно получить 390 тыс. При оформлении налогового вычета подается декларация с приложением всех документов, имеющих значение по делу. Обязательно приложение справки из банка, о том что гражданин исправно погашает долг и не имеет фактов нарушения договора.

Вернуть проценты по кредиту при досрочном погашении — куда обратиться

Для начала нужно обратиться в банк. Будет излишне обращаться в суд, когда договориться с банком человек даже не пробовал.

Действующие на рынке серьезные банки, такие как Сбербанк, ВТБ-24, Россельхозбанк, добросовестно выплачивают деньги клиентам и не доводят дел по таким вопросам до судебного разбирательства.

Для этого нужно написать обращение по месту оформления займа или в главный офис финансовой организации.

Если получен отказ, то смело можно пойти и решить вопрос через суд. С собой нужно взять отказ банка, документы, оплатить госпошлину. При этом в иске можно потребовать уплату морального ущерба за все причиненные страдания, а также расходы, оплаченные юристу за оказание помощи.

Дела, как показывает судебная практика, часто решаются в пользу клиента.

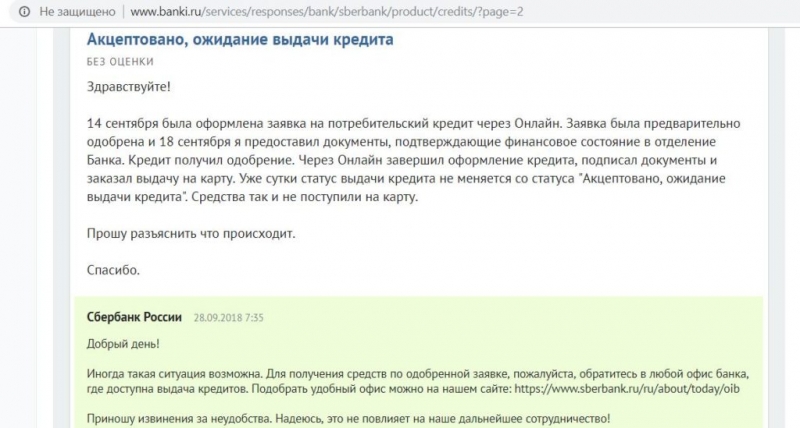

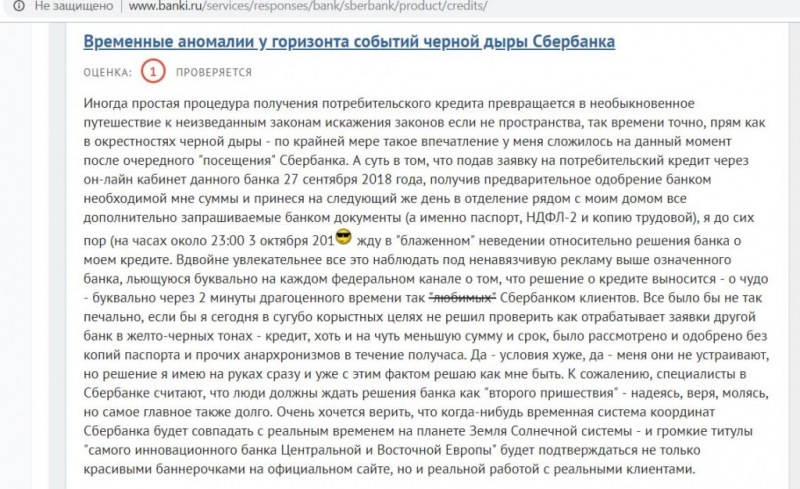

Как вернуть проценты по кредиту в Сбербанке?

Сбербанк – серьезная организация Российской Федерации. Ведущий свою деятельность с 1841 года, Сбербанк имеет блестящую репутацию. Взять займ в Сбербанке не страшно, поскольку он является государственным банком страны.

Досрочное погашение по займам в Сбербанке предусмотрено. Но есть одна оговорка, как правило, в условии договора всегда прописано, что сделать это раньше месяца невозможно, т. е. один месяц клиенту все-таки придется оплатить ежемесячный платеж.

При досрочном погашении Сбербанк охотно возвращает денежные средства клиенту. Не обязательно спешить в суд и нести все связанные с этим расходы, достаточно обратиться в службу Сбербанка, где можно мирным путем урегулировать сложившийся вопрос.

Если у Вас есть вопросы, проконсультируйтесь у юристаЗадать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):(6

Потребительские кредиты: новые правила игры

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 18 июля 2014 г.

Содержание журнала № 15 за 2014 г.

Новые права заемщиков

Право хорошенько подумать, брать или не брать.

После того как банк довел до сведения заемщика все индивидуальные условия кредитного договора, у того есть как минимум 5 рабочих дней, чтобы детально изучить все эти условия и выразить свое согласие путем подписания договора и представления его в банк.

В течение этого времени банк не может менять названные условия. А вот за пределами 5-дневного срока банк уже не обязан заключать договор на условиях, которые были предварительно оговорены. И если заемщик подпишет и представит договор в банк по истечении отведенного срока, он считается незаключеннымч. 7, 8, 9 ст. 7 Закона № 353-ФЗ.

Банк вправе установить для заемщиков бо´льший, чем 5 рабочих дней, срок на выражение согласия с индивидуальными условиями кредитного договорач. 7 ст. 7 Закона № 353-ФЗ. Но никак не меньший.

Право одуматься. Даже после того как заемщик подпишет кредитный договор, он может отказаться полностью или частично от получения кредита. Главное — успеть уведомить (очевидно, письменно) об этом банк до того, как истечет установленный договором срок предоставления кредитач. 1 ст. 11 Закона № 353-ФЗ.

Кстати, срок, в течение которого можно отказаться от получения потребительского кредита, назван в числе так называемых общих условий договора потребительского кредита.

Банк обязан бесплатно доводить до сведения потенциальных заемщиков эти условия (всего их 22), размещая их в местах приема заявлений о предоставлении кредита, в том числе на своем интернет-сайтеп. 13 ч. 4, ч. 5 ст. 5 Закона № 353-ФЗ.

Важно

В перечень общих условий также входят, в частности, данные о банке, виды потребительского кредита, его суммы, сроки и способы возврата, валюта кредита, сроки рассмотрения кредитной заявкич. 4 ст. 5 Закона № 353-ФЗ.

Право досрочно вернуть кредит без предварительного уведомления банка. Сделать это можно в следующие сроки и на следующих условиях:

| Вид кредита | Срок досрочного возврата | Какую сумму кредита можно вернуть |

| Нецелевой | В течение 14 календарных дней с даты получения кредитач. 2 ст. 11 Закона № 353-ФЗ | Только всю сумму кредита |

| Целевой | В течение 30 календарных дней с даты получения кредитач. 3 ст. 11 Закона № 353-ФЗ | Всю сумму кредита или ее часть |

В обоих случаях заемщик при возврате кредита должен также заплатить проценты за фактический срок пользования деньгамич. 2, 3 ст. 11 Закона № 353-ФЗ.

Хотим напомнить, что у граждан-заемщиков уже без малого 3 года есть право в течение всего срока действия договора с банком досрочно погасить потребительский кредит (полностью или частично), предварительно уведомив об этом банк не менее чем за 30 календарных дней до дня возвратап. 2 ст. 810 ГК РФ. Теперь аналогичное положение закреплено и в новом Законе. При этом банк может установить и более короткий срок для уведомленияч. 4 ст. 11 Закона № 353-ФЗ.

Кроме перечисленного, граждане, приобретшие какой-либо товар с помощью потребительского кредита, с 1 июля получили еще одно узаконенное право.

А именно: если этот товар окажется ненадлежащего качества, то, возвращая его продавцу, покупатель вправе требовать от последнего возмещения не только уплаченной за товар суммы, но и уже уплаченных процентов и иных платежей по кредитуп. 6 ст. 24 Закона № 2300-1.

На продавцов, которые откажутся возмещать эти суммы, можно смело жаловаться в РоспотребнадзорИнформация Роспотребнадзора от 02.07.2014.

Новый порядок погашения потребительского кредита позволит не разориться

Вячеслав Тимченко. Фото: Пресс-служба Совета Федерации

До конца февраля депутаты планируют рассмотреть в первом чтении правительственный законопроект, который предлагает новый механизм уплаты просроченных долгов по потребительским кредитам.

Как эта инициатива поможет заёмщику поскорее рассчитаться с банковскими долгами и снизить штрафные пени, «Парламентской газете» рассказал заместитель председателя Комитета Совета Федерации по экономической политике Вячеслав Тимченко.

— Вячеслав Степанович, насколько актуален данный законопроект и как он защитит права заёмщиков?

— Любой кредит имеет три составляющие. Во-первых, тело кредита — эта сумма, которую вы взяли в долг у банка. Во-вторых, проценты — это сумма, указанная в процентном выражении к сумме кредита, которую платит получатель в расчёте на определённый период.

В-третьих, пени — своего рода штраф, который вправе назначить банк за просрочку по кредиту. Сегодня население крайне закредитовано. И эта ситуация объясняется объективными причинами. Заёмщик, к примеру, теряет работу и не имеет возможности соблюдать график платежей.

Совет

Банк назначает штрафные санкции. Даже если гражданин обращается в другую кредитную организацию или устраивается на новую работу, все его платежи уходят на образовавшиеся пени и штрафы.

Получается, сколько человек ни работает, ни старается, на теле кредита это никак не сказывается, проценты тоже не уменьшаются.

Читайте по теме

Именно поэтому разработанная правительством инициатива очень своевременная и полностью отвечает своей главной цели — снизить закредитованность населения.

Теперь находящийся в затруднительном положении должник получит возможность сначала погасить проценты за пользование денежными средствами, а также основную сумму долга, и только потом — неустойки, пени и штрафы.

Я, как и остальные парламентарии, целиком и полностью приветствую принятие такого закона.

— Но, согласитесь, должнику, было бы удобнее сначала погасить тело кредита, а уже потом — все набежавшие проценты и пени. Кстати, некоторые парламентарии предлагают именно такой порядок погашения потребительского кредита, вы его поддерживаете?

— Действительно, заёмщику было бы удобнее сначала гасить тело кредита, а потом проценты и пени. Но мы должны понимать, что в погоне за соблюдением правил потребителя мы также должны соблюдать принципы, на которых основаны рыночные отношения. Именно поэтому единственно правильный механизм тот, который предложен в законопроекте.

Первый шаг по пути погашения образовавшейся задолженности — уплатить проценты, затем выплатить тело и в последнюю очередь — штрафы. Уверен, что этот закон позитивно отразится на экономике страны. Такая практика, кстати, давно уже существует в отношении юридических лиц. При погашении кредита предприниматели сначала уплачивают проценты, потом тело кредита и в последнюю очередь пени.

Теперь этот порядок применят и к физическим лицам.

— А как действовать заёмщику, если банк назначил драконовские штрафы за неустойку?

— Хочу напомнить, что в правовом государстве решение судебных органов является преобладающим в любой сфере. В случае, когда банк назначил заведомо неисполнимые штрафы, заёмщик вправе обратиться в суд.

Теперь находящийся в затруднительном положении должник получит возможность сначала погасить проценты за пользование денежными средствами, а также основную сумму долга, и только потом — неустойки, пени и штрафы.

Если в судебном порядке будет установлено, что требования кредитных организаций были завышены, это будет приниматься к немедленному исполнению. Таким образом суд может снизить проценты неустойки до разумных пределов.

— Какие ещё меры, по вашему мнению, необходимо предпринять государству для оздоровления ситуации на кредитном рынке?

— Безусловно, такой мерой станет снижение учётной ставки Центробанка, которое приведёт к понижению процентов по кредитам. Следствием этого будет раскредитованность населения и более эффективное использование заёмных средств.

Также оживлению экономики будут способствовать меры поддержки государством отдельных категорий граждан — например, молодых семей или пожилых россиян.

Обратите внимание

У нас немало делается для поддержки населения, но дополнительные меры не будут лишними и окупятся сторицей, так как дадут возможность решать основные социальные проблемы населения.

С 1 июля потребкредиты будут выдавать по новым правилам

При этом нормы закона не будут распространяться на ипотечные кредиты, а также кредиты, связанные с предпринимательской деятельностью.

В законе о потребкредите детально описывается, как формируется полная стоимость кредита.

В расчет полной стоимости потребительского кредита должны быть включены все платежи заемщика по погашению основной части долга и процентов, платежи заемщика кредитору и третьим лицам, предусмотренные индивидуальными условиями договора, плата за выпуск и обслуживание кредитной карты, страховые премии. При этом Банк России ежеквартально должен рассчитывать и публиковать среднерыночное значение полной стоимости потребительских кредитов, исходя из их категорий.

Данный показатель определяется как средневзвешенное значение по не менее чем 100 крупнейшим кредиторам по соответствующей категории кредитов либо с охватом не менее 1/3 общего количества кредиторов, предоставляющих соответствующие кредиты. Полная стоимость потребительского кредита не может превышать рассчитанное Банком России среднерыночное значение полной стоимости потребительского кредита (займа) соответствующей категории более чем на 1/3.

В случае существенного изменения рыночных условий, влияющих на полную стоимость кредита, Центральный банк России может установить период, в течение которого данное ограничение применяться не будет.

По новым правилам итоговая стоимость кредита должна будет указываться в квадратной рамке в правом верхнем углу первой страницы договора и наноситься шрифтом максимального из используемых на этой странице размеров. Площадь рамки должна составлять не менее 5% площади страницы.

Что касается рассмотрения заявления на предоставление кредита, то оно, равно как и оценка кредитоспособности заемщика, должно осуществляться бесплатно. При заключении договора, требующего обязательного страхования, за заемщиком сохраняется право самостоятельно застраховать свои жизнь и здоровье в пользу кредитора и это не должно отразиться на сумме, сроках и процентах по кредиту.

В случае невыполнения заемщиком требований об обязательном страховании в течение 30 дней кредитор имеет право увеличить процентную ставку либо потребовать досрочного расторжения договора и возврата всей суммы. Досрочное расторжение договора кредитования может также грозить заемщикам при нецелевом использовании кредитных денег.

Новым законом устанавливается также, что кредитная карта должна выдаваться заемщику по месту нахождения кредитора (его структурного подразделения), а при наличии письменного согласия — по адресу, указанному заемщиком при заключении договора. При этом способ передачи кредитной карты должен позволять однозначно установить, что она была получена заемщиком лично либо его представителем, имеющим на это право.

«Передача и использование электронного средства платежа заемщиком допускается только после проведения кредитором идентификации клиента в соответствии с требованиями, предусмотренными законодательством РФ», — гласит статья закона.

Кроме того, закон содержит норму о том, что заемщик имеет право досрочно вернуть всю сумму потребительского кредита (займа) без предварительного уведомления кредитора в течение 14 календарных дней с даты получения кредита с уплатой процентов за фактический срок пользования кредитом.

Важно

В случае с целевыми кредитами заемщик вправе вернуть кредит или его часть кредитору без предварительного уведомления в течение 30 календарных дней также с уплатой процентов за фактический срок кредитования. При досрочном возврате всей суммы кредита или его части кредитор в течение пяти календарных дней обязан произвести все необходимые расчеты суммы.

Можно ли отказаться от кредита после оформления. Как отказаться от кредита, если договор подписан. Особенности досрочного погашения

Привет, с вами Кулик Илья!

Уже подписали договор с банком, а дома еще раз все посчитали и передумали? Или платите уже год, но теперь кредит стал непомерной ношей для семейного бюджета? Выход один – избавиться от долговых оков, пока не стало поздно!

Я расскажу вам все о том, как отказаться от кредита если договор подписан, как расторгнуть договор с минимальным ущербом. Итак, вперед!

Заемщик не ограничен законом в своем праве отказаться от кредита, если еще не успел им воспользоваться, или досрочно погасить, если уже какое-то время по нему платит.

Чаще всего причиной для отказа от кредита после подписания документов становятся:

- Невыгодные условия кредитования , о которых заемщик узнает только дома, прочитав документы в спокойной обстановке;

- Необходимость избавиться от активного кредита . Например, если банк не одобряет ипотеку из-за непогашенного автокредита;

- Желание вернуть первоначальный взнос за авто, чтобы потратить деньги на другие цели;

- Отсутствие денег на платежи по кредиту . Лучше попытаться договориться с банком, чем вообще не платить и получить пеню и штрафы.

Сразу скажу, что расторжение кредитного договора считается законно произведенным только тогда, когда у обеих сторон не осталось взаимных претензий.

Расторгнуть сделку для того, чтобы не платить по кредиту, не получится. Суд в соответствии с ст.

1102 ГК РФ расценивает удержание объекта кредитных обязательств (денег или авто) после расторжения договора как неосновательное обогащение, подлежащее возврату.

Способ 1: расторгнуть договор с банком до перечисления денег

В условиях кредитования обязательно прописывается срок, в который банк обязуется перевести деньги на счет автосалона. Чаще всего от 3-5 рабочих дней.

Если вы решили, что не хотите пользоваться кредитом, то именно в этот период отказаться от займа проще всего. Услуга-то еще не оказана, и в этом случае в соответствии с ч.2 ст.

821 ГК РФ заемщик вправе расторгнуть сделку с банком, а банк не может оспорить действия клиента.

Если вы успеете уведомить кредитора об отказе от услуги кредитования, пока деньги еще реально не перечислены, то автосалон должен вернуть деньги, внесенные в качестве первого взноса за машину.

Удержание салоном неустоек недопустимо – если вам вернули не всю сумму, смело идите в суд. Банку, возможно, все же придется выплатить минимальную неустойку, включающую плату за оформление документов и открытие счета.

Такой кредит никак не отразится на вашей кредитной истории и не повлияет на выдачу последующих займов.

Если уж передумали брать кредит, так не тяните с возвратом денег! А не то попадете в ситуацию, как семья из видео (которому уже три года, но актуально оно и по сей день):

Способ 2: расторгнуть договор купли-продажи сразу после перечисления денег

В видео ниже эксперт расскажет, как отказаться от кредита, даже если уже получил деньги:

Информация ценная, но в случае автокредита есть нюанс – деньги фактически получаете не вы, а автосалон. В тот момент, когда салон получил деньги и выдал вам на руки автомобиль с документами, контракт купли-продажи считается исполненным. После этого вернуть авто в салон будет непросто. Вам или откажут, или потребуют крупную неустойку, и требование будет законным.

Если в течение 15 дней со дня покупки вы обнаружили в машине любую техническую неисправность, то можете воспользоваться ст.18 Закона РФ N 2300-1 от 07.02.

Совет

1992 «О защите прав потребителей», которая допускает обмен неисправного технически сложного товара или расторжение договора купли-продажи и возврат денег. В случае возврата денежные средства возвращаются покупателю в полном объеме.

Если 15 дней уже прошли, то вернуть авто можно только при обнаружении серьезных неисправностей и только в течение срока гарантии, установленного производителем.

При возврате уплаченных за авто денег организация-кредитор получит свою часть обратно, а сам договор кредитования прекращает свое действие. В ст. 24 РФ «О защите прав потребителей» прописано, что вам придется заплатить банку только процент за период фактического пользования заемными средствами, а неустойку платить не надо.

Способ 3: расторгнуть договора кредитования через суд

Исковое заявление в суд о признании кредитного договора недействительным подают в двух случаях:

С 1 июля кредиты будут выдавать по новым правилам

https://www.znak.com/2014-06-25/s_1_iyulya_kredity_budut_vydavat_po_novym_pravilam

2014.06.25

Закон о потребительском кредитовании составлен в пользу банков, а не заемщиков, и оставляет банкам возможности для манипуляций, считают защитники прав потребителей

Через неделю вступает в силу закон о потребительском кредитовании, и теперь вся сфера, равно как и споры между банками и занимающим населением будут регулироваться этим законом. Правозащитники бьют тревогу. По их мнению, документ составлен в пользу банкиров, которые, однако, уверяют в обратном: у банков много своих опасений в связи с новым законом. Что станет с заемщиками, кредитами и теми, кто их выдает, после 1 июля – в нашем материале.

С 1 июля в России вступает в силу федеральный закон «О потребительском кредите (займе)». По словам председателя правления международной Конфедерации обществ потребителей (КонфОП) Дмитрия Янина, отношение к закону у него в целом отрицательное. Причин – несколько.

«Первый минус закона состоит в том, что его авторы всеми силами вычистили из него упоминание закона о защите прав потребителей как законодательства, которое регулирует сферу потребительского и ипотечного кредитования.

То есть достигнутые с 2004 года успехи в части защиты прав потребителей – это и борьба со скрытыми комиссиями, и борьба с тем, чтобы банки позволили заемщикам судиться по месту жительства, – нивелируются. Все победы в судах опирались на закон о защите прав потребителей», – пояснил Znak.com Дмитрий Янин.

На основании этого Дмитрий Янин высказывает опасение, что с 1 июля банки могут возобновить «все эти трюки с сопутствующими комиссиями».

В Уральском банке реконструкции и развития с этим не согласны. «Закон утверждает, что выдача и погашение кредита должны осуществляться бесплатно. Однако банк вправе предоставлять за комиссию дополнительные услуги, связанные с кредитом (например, страхование жизни), если заемщик дал ему на это свое согласие в заявление на предоставление кредита.

В таком случае банк должен включить расходы заемщика по оплате дополнительных услуг в расчет полной стоимости кредита, а любые дополнительные расходы оказывают существенно влияние на размер полной стоимости кредита, который теперь строго регулируется законом», — пояснила Znak.

com руководитель дирекции развития бизнеса с физическими лицами УБРиР Елена Бабина.

Если Дмитрий Янин окажется прав, то очень быстро проявится еще один минус нового законодательства.

Поскольку борьбу с комиссиями заемщики вели через Роспотребнадзор, защищающий интересы потребителей, то с выводом потребительского кредитования в отдельную юридическую плоскость людям просто некуда будет обращаться, объясняет эксперт.

«Непонятно, будет ли Роспотребнадзор регулировать сферу потребительского кредитования с 1 июля. И куда теперь податься заемщикам, поназанимавшим по очень высоким ставкам? Это все неясно. Прописано, что создается служба внутри Банка России. Два месяца назад там только человека одного наняли», – сетует Янин.

Еще одним камнем преткновения законодательства стали главы о коллекторском бизнесе. «Был долгий спор, легальна ли деятельность коллекторов или нелегальна. Когда вы берете кредит в Сбербанке, вы не предполагаете, что потом вам будут звонить из ООО «Подсудимый и сыновья».

Обратите внимание

Вы думаете, что вы заняли средства в госбанке и вас никто не будет сильно прессовать, ведь банки рискуют своим именем. Коллекторы же своим именем не рискуют. В законе о потребительском кредитовании появилось одно минимальное ограничение на коллекторскую деятельность, что нельзя в будние дни ночью людей преследовать по телефону.

Одно маленькое ограничение, которое при этом легализует коллекторов», – поясняет Дмитрий Янин.

Раньше можно было доказать, что долг коллекторам передан незаконно, сейчас это будет невозможно. Это все будет легализовано. Таким образом, коллекторы и их деятельность теперь в законе.

Закон «вычищен» банкирами, считает Дмитрий Янин. Авторы закона лишь мазками, кусочками изобразили, что он там что-то сильно улучшит, говорит эксперт. Практически все предложения, которые исходили от защитников прав потребителей, были проигнорированы, отмечает он. «Те законы, которые нужны банкирам, они протаскивают».

В качестве примера Дмитрий Янин напоминает, что уже давно лежит в Госдуме закон о банкротстве физических лиц (уникальная ситуация, когда правительство вносит закон, который два года не принимают). «Потому что закон о банкротстве физических лиц не нужен банкирам.

Принять его, значит предоставить заемщикам право в определенный момент нажать красную кнопку или стоп-кран и сказать: «Я – банкрот, вы меня достали своими преследованиями, обманули при выдаче кредита, я потерял работу, и всем, кому должен, я всё прощаю. Нет у меня денег, я потерял работу, заберите ваш холодильник и оставьте меня в покое».

Такой закон о банкротстве необходим заемщикам, потерявшим работу и не имеющим возможности расплатиться», – считает Янин.

Впрочем, Янин не красит в черный цвет все положения нового закона о потребкредитах и соглашается, что есть в нем и положительные моменты. Например, новые полномочия Банка России, который будет регулировать процентную ставку по кредитам.

Теперь Центральный банк будет считать средние по рынку кредитные ставки, как это сейчас происходит с депозитами, и от них нельзя будет сильно отклоняться.

Об этом рассказал кандидат экономических наук, старший экономист Института энергетики и финансов Антон Табах. «Если Банк России отрегулирует процентные ставки и удалит с рынка ростовщиков, то это будет плюс», – соглашается Янин.

Важно

Заместитель председателя Уральского банковского союза Евгений Болотин не разделяет мнения Янина.

Он считает, что в законе сделан уклон как раз на защиту прав потребителей, а процедуры по работе банков с коллекторами прописаны «достаточно жестко».

Ну и главный пункт, который вызывает опасения банкиров, это как раз регулирование ставок по кредитам со стороны Банка России. «К банкам, которые нарушат новый порядок, будут применяться санкции», – говорит Евгений Болотин.

Банки видят проблему в том, что крупные участники рынка, прежде всего с госкапиталом, имеют доступ к более дешевым средствам, чем другие кредитные структуры. Это значит, что ставки по кредитам у них ниже.

ЦБ, подсчитывая среднюю ставку, будет ориентироваться прежде всего на ставки как раз в крупных банках. Кроме того, существуют различные программы кредитования, например, для владельцев зарплатных карт, по которым условия лучше среднерыночных.

Если ЦБ будет учитывать все эти «льготные» ставки при подсчете среднерыночной величины, то средняя ставка будет еще ниже.

Елена Бабина из УБРиР уточняет как будет устанавливаться Центральным банком РФ среднерыночное значение полной стоимости кредита: «Будут использованы данные ТОП-100 банков России в соответствующем календарном квартале по соответствующей «категории потребительских кредитов».

Но на наш взгляд, этой классификации не хватает одного существенного сегмента — кредиты в рамках зарплатных проектов банков.

Совет

Именно поэтому УБРиР в составе группы системообразующих розничных банков при поддержке Ассоциации российских банков обратился к Центральному банку с инициативой по выделению этой категории кредитов для установления ей отдельного среднерыночного значения полной стоимости кредита. Надеемся, что эта инициатива будет поддержана».

По новым правилам чисто математически ставки по кредитам в банках должны снизиться.

Правда, как это будет на практике, не совсем понятно. Расчет средних ставок должен начаться с 3 квартала 2014 года.

По мнению Евгения Болотина, некоторые банки в таких условиях будут вынуждены либо прекратить кредитование (не смогут выдавать займы по ставкам, «разрешенным» ЦБ), либо ужесточить требования к заемщикам.

«Уже сейчас все банки сокращают объемы потребительского кредитования. Ситуацию усугубляет ужесточение нормативов со стороны Центрального банка», – отмечает Болотин.

Антон Табах полагает, что у банков все же останется некоторое поле для манипуляций со ставками. Тем не менее, как и в случае с депозитами, это будет существенным ограничением для банков.

Ранее в интервью Znak.com глава екатеринбургского ВУЗ-банка Андрей Золотухин прогнозировал, что скоро всем банкам придется снижать ставки – и даже неважно экспресс-кредит это или нет. «Кредит превращается в своего рода биржевой товар, как, например, литр бензина.

Все кредиты будут практически одинаковы у всех, как сейчас на Западе. Разница будет в копейках. Выделиться на рынке будет сложно. Поэтому зарабатывать будут на дополнительных услугах, сервисе, удобстве для клиентов», – говорил Андрей Золотухин.

Вполне возможно, что с 1 июля эти прогнозы начнут стремительно сбываться.

Возврат кредита банку в 2017-2018 году

Юридическая помощь должникам

Если вы взяли кредит на потребительские нужды в банке или ином финансовом учреждении, то возвращать деньги нужно будет поэтапно в соответствии с условиями заключенного договора.

Даже имея суточную просрочку, вы можете попасть в списки недобросовестных заемщиков, отказавшихся от возврата долга, что может привести к применению со стороны банка штрафных санкций.

Поэтому следует помнить, что к определенному времени нужно иметь необходимое количество свободных средств для осуществления очередного платежа. Как сохранить кредит за собой и не испортить кредитную историю рассмотрим далее.

Советы по возврату кредита

Заемщики зачастую отказываются от возвращения полученных денег в результате:

- возникновения психологического фактора, когда человеку просто не хочется возвращать долги;

- наличия серьезных финансовых проблем по причине снижения доходов, полной потери трудоспособности или работы.

|

Если же должник пытается сознательно отказаться от возврата долгов, прямо заявляет об этом и старается скрыться от ответственности, то к нему могут применяться меры уголовной ответственности (например, по ст. 159 или ст. 159.1 УК РФ).

Если у заемщика возникли финансовые затруднения, то можно договориться с банком и урегулировать проблему с помощью рефинансирования задолженности, либо получения отсрочки платежа. Если подготовиться к продуманному диалогу с банком, то можно получить дополнительное время для поиска иных финансовых источников или трудоустройства на более высокооплачиваемую работу.

Как поступить, если вы реально не способны в данный момент производить возврат долгов банку, но не хотели бы попасть в черный список неблагонадежных заемщиков, получить большие штрафные санкции или быть привлеченным к уголовной ответственности? Выход из этой ситуации существует.

Как сохранить кредит за собой?

Существует несколько основных вариантов, которые позволят вам частично или полностью сохранить кредит за собой.

Реструктуризация долга или рефинансирование

На первом этапе кредиторы готовы идти на компромисс, потому что для них главное – вернуть свои средства, пусть и в течение более длительных сроков.

Обратиться с просьбой о реструктуризации долга следует в письменной форме, т.к. сотрудники банка могут отказать в устной просьбе. На письменный запрос будет дан официальный ответ. При согласии банка на реструктуризацию вам нужно будет согласовать схему изменения платежей. Сделать это можно путем:

- пересчета общего размера производимых ежемесячных платежей;

- перерасчета выплачиваемых процентов. Сначала банк может уменьшить ставку по выданному кредиту, чтоб сократить общую сумму процентов, а ближе к концу снова увеличить ее;

- увеличение срока исполнения кредитного договора;

- отмены штрафных санкций за просрочку;

- предоставление «кредитных каникул» по процентам. Это редкий, но очень выгодный вариант. Заемщик погашает общую сумму кредита без выплаты процентов. Существенно сократить платеж в этой ситуации не получится, но реально уменьшится общая переплата по кредиту.

Каждое финансовое учреждение устанавливает свои правила проведения реструктуризации. Для получения такой возможности заемщик собирает необходимые документы (справку о месте работы, заработке и иных доходах) характеризующие его финансовое состояние.

Рефинансирование используется в случае, когда заемщику сложно по объективным причинам выплачивать большие по величине ежемесячные платежи. Например, если деньги в долг в банке брались в иностранной валюте, после чего произошел существенный скачок курса, который не позволяет в дальнейшем погашать кредит своевременно по причине наличия у заемщиков доходов в рублях.

Если заемщик понимает, что скоро не сможет уплачивать долг, то следует заранее обратиться в банк. Дополнительным стимулом в этой ситуации будет отсутствие необходимости выплачивать штрафы в случае просрочки платежей.

В некоторых ситуациях при смене места работы банки предоставляют клиенту возможность временно не платить кредит, включая такой пункт в стандартный договор. В особо тяжелых ситуациях кредитор может предоставить полную отсрочку по платежам на 2-3 месяца без каких-либо штрафных санкций.

Оформление займа в другом банке для погашения действующего кредита

Для решения проблем по займу, взятому в одном банке под более высокие проценты, можно попытаться взять кредит в другом финансовом учреждении с более мягкими условиями и длительным сроком. Это особенно актуально, если большая часть первого кредита уже погашена, в противном случае закрыть задолженность сразу по двум займам будет проблематично.

«Заморозка» кредита

Если ни один из предыдущих вариантов задействовать не удалось, и банк стоит на первоначальных позициях, то спор будет решаться в суде.

Урегулировать такую проблему лучше сразу, затягивание лишь приведет к увеличению долга, который придется все равно выплачивать, но уже с большими процентами.

Не следует ждать момента, когда банк подаст иск в суд, лучше сделать это самостоятельно, обратившись за помощью к опытному юристу нашей компании. Подготовив и отправив исковое заявление в судебный орган, не следует ожидать списания долгов по кредитам.

На время разбирательства дела возврат суммы займа будет заморожен, общая сумма задолженности перестанет расти, не будут начисляться пени и штрафные санкции. Именно по этой причине банковские учреждения стараются обращаться в судебные органы только в самых крайних случаях, чтобы не уменьшать свою реальную прибыль.

Если вы на заседании изложите свои аргументы и предъявите доказательства невозможности погашения задолженности, суд может оказаться частично на вашей стороне, но общую сумму оставшегося займа все равно придется вернуть.

Практические рекомендации

Не нужно тянуть время и рассчитывать на то, что банк пропустит срок исковой давности обращения в суд за возвратом задолженности. Срок исковой давности составляет три года.

Но стоит учесть и нюансы. Во-первых, по окончании указанного периода вы тоже не сможете обратиться в суд с просьбой об уменьшении задолженности или списании процентов и пени. Во-вторых, даже если банк и пропустит этот срок, это не лишает его права продать долг коллекторской компании.

Что будет за невозврат кредита?

Если вы допустите задолженность по кредитным платежам, то вас ожидает ряд негативных последствий:

- ограничение выезда за пределы России;

- наложение штрафов и пени;

- обращение в суд о взыскании долгов;

- испорченная кредитная история и невозможность получения новых займов;

- ежедневные звонки и визиты коллекторов.

Возможность привлечения к уголовной ответственности

Если должник предпринимает попытки скрыться от сотрудников банка или исполняющих решение суда судебных приставов, открыто заявил о своем нежелании возвращать деньги, то законодательство дает право привлечь его к уголовной ответственности в соответствии со ст. 177 УК РФ. Если же при уклонении от уплаты кредита должник специально подал о себе заведомо ложные сведения, то в этом случае его действия будут расцениваться, как мошеннические, и попадут под санкции ст. 159.1 УК РФ.

Именно поэтому перед тем, как взять кредит в банке, следует хорошо подумать о том, сможете ли вы реально исходя из своего материального и семейного положения беспроблемно вернуть деньги.

Если же все-таки вы попали в неприятную ситуацию и не знаете, как погасить задолженность и избежать больших штрафных санкций, то лучше не пытаться решить вопрос самостоятельно, не имея соответствующего опыта и знаний норм действующего законодательства. Наши юристы сделают эту работу грамотно и помогут вам выйти из сложного положения с наименьшими материальными и временными потерями.

ВНИМАНИЕ! В связи с последними изменениями в законодательстве, информация в статье могла устареть! Наш юрист бесплатно Вас проконсультирует — напишите в форме ниже.

Обсудить проблему с юристом

Как правильно взять кредит в банке и не прогадать

Стремясь победить в конкурентной борьбе, банки предлагают клиентам разнообразные кредитные программы. Многие предложения кажутся очень привлекательными, но так ли это на самом деле? Не доверяйте рекламе, научитесь выбирать варианты осознанно.

Как досрочно погасить кредит?

Процентные ставки по кредитам в последнее время выросли примерно в пределах 2-3%, это объясняется ожиданием банками второй волны кризиса.

Но, тем не менее, банки находятся в условиях довольно жесткой конкуренции, они заинтересованы в привлечении большего числа клиентов. Это отражается в разнообразии предлагаемых кредитных программ, среди которых можно выбрать более подходящую.

Однако банки, широко рекламируя свои услуги, сплошь и рядом упоминают о низких процентах и выгодных условиях без переплаты.

Не всегда стоит верить такой рекламе, а лучше убедиться в выгодности предложения, детально изучив условия предлагаемого кредита.

В этой статье будут приведены различные советы, которые помогут вам определиться с выбором, разобраться в некоторых хитростях и «подводных камнях» кредитования.

Обратите внимание

Стоит помнить о том, что проценты по кредиту и проценты по вкладу не стоит рассматривать как равноценные суммы, так как они рассчитываются по разному принципу.

Проценты по кредиту, как правило, больше, но они начисляются на остаток долга, который постепенно становится меньше. Поэтому, взяв кредит в 100 тыс. рублей под 23% годовых, вы переплатите в год около 12,5 тыс.

рублей, а, оформив вклад под 12,5% годовых (некоторые банки предлагают такие условия), получите ту же сумму в качестве прибыли.

Практически любой банк может предложить несколько программ кредитования. Их можно условно разделить на две группы:

- кредиты тем, кому важно получить средства в кратчайшее время, при этом нет возможности доказать свои финансовые доходы;

- кредиты для тех, у кого имеется некоторое время и возможность собрать необходимые документы.

Экспресс-кредит – самый быстрый способ получить деньги, но процент здесь, конечно, очень высок. В этом случае, при отсутствии у банка времени на проверку надежности заемщика, все риски заложены в высокую ставку. Обычные кредиты, когда банк проверяет документы, предоставленные клиентом, и выносит решение в течение нескольких дней, являются более выгодными в смысле переплаты.

Поскольку выбор предлагаемых программ кредитования очень широк, стоит выбрать для себя несколько подходящих в разных банках, и в каждый подать заявку на кредит, а затем окончательно выбрать наиболее выгодный вариант. Можно использовать сеть Интернет, посетив сайты банков. Часто на таких сайтах можно рассчитать предстоящие выплаты при помощи специальных кредитных калькуляторов.

Полезные ссылки в сети:

- www.banki.ru

- www.credcalc.ru

- www.sravni.ru.

При выборе стоит учесть следующие моменты:

- Первым делом обратите внимание на свой зарплатный банк. Банки предлагают дополнительные льготы, если клиент получает заработную плату на карту данного банка. Если условия вас не устраивают, тогда рассматривайте предложения крупных банков. Лучше, если это будет государственный или иностранный банк, ставки у таких банков более низкие за счет меньших рисков.

- Обязательно поинтересуйтесь, какова будет эффективная ставка, или полная стоимость кредита. Для вас это самый главный показатель, по которому можно сравнить предложения разных банков. Эффективная ставка будет включать в себя номинальную ставку и различные комиссии, взимаемые банком при оформлении и обслуживании кредита. Здесь стоит отметить, что в рекламных целях банки часто предлагают беспроцентные кредиты, но отсутствие процентов они компенсируют различными комиссионными платежами. В итоге получается, что беспроцентный кредит – не самый выгодный.

- Для большинства заемщиков проще сориентироваться в различных предложениях, сравнивая размер переплаты. Этот показатель является еще более наглядным, чем процентные ставки, и позволит узнать, дорогой или дешевый кредит вы выбираете.

- Сумма, срок и валюта вклада. Сумма должна быть такой, которая вам действительно необходима, срок лучше выбирать максимально короткий, но так, чтобы ежемесячные выплаты составляли около 20-30% от ваших доходов – эти условия специалисты считают наиболее комфортными. Брать кредит лучше в рублях, чтобы не зависеть от изменений курса валют.

- Страховку, по возможности, стоит брать всегда, особенно если кредит составляет большую сумму. Страховой полис, при небольшой стоимости, снизит ваши риски.

- Внимательно изучайте условия договора, особенно пункты, отмеченные знаком «*» и имеющие пояснения в виде сноски мелким шрифтом. Иногда можно встретить довольно завуалированные расшифровки и объяснения в этих сносках, неким «волшебным» образом превращающие 0% годовых в 15%, либо маскирующие большие единовременные комиссии, но их всегда нужно приводить к трем важным показателям: эффективная ставка в годовых, единовременная комиссия, ежемесячная комиссия.

Очень большое значение имеют условия досрочного погашения кредита, так как это позволяет снизить итоговые расходы. По закону банки обязаны позволять досрочное погашение, но, поскольку они не желают терять свои доходы в виде процентов, то применяют различные санкции.

Например, существуют моратории на досрочное погашение кредита на некоторый срок от момента выдачи кредита. Это вводится для того, чтобы банк мог получить определенную гарантированную выгоду от кредитования. Для потребительских и автокредитов этот срок может быть равен 3 месяцам, для ипотеки – от полугода.

При досрочном погашении кредита банк может предусматривать различные комиссии, но они с 2011 года считаются незаконными, и вы имеете полное право подать иск в суд. Если кредит составляет небольшую сумму, то комиссия будет так же невелика, но вот в случае ипотеки сумма будет значительной.

Выясните размер и порядок внесения минимальной суммы досрочного погашения кредита. В случае появления дополнительных свободных средств вы сможете снизить базу задолженности по кредиту, и, тем самым, уменьшить процент переплаты по нему. Но здесь существует определенная особенность: банки, как правило, устанавливают нижнюю границу суммы досрочного платежа.

Следует учитывать, что сначала банк списывает с вашего счета сумму ежемесячного платежа, а затем сопоставляет остаток средств с размером минимальной суммы досрочного погашения.

Если с вашей стороны было заявление на досрочное погашение, и размер остатка на счете превышает требуемую минимальную сумму, то досрочное погашение состоится.

Если же остаток на счете менее обозначенной суммы, то он просто будет лежать на вашем счете до следующего платежа.

Существует две схемы платежей по кредиту. Аннуитетная схема предполагает выплату равных сумм в течение всего срока погашения кредита. Сначала преобладают выплаты процентов, затем выплачивается сумма основного долга. Удобна такая схема тем, что внесение средств происходит достаточно равномерно.

При дифференцированной схеме платежей начальные суммы погашают основной долг, их размер достаточно велик, что приемлемо далеко не для всех. Такая схема более выгодна для тех, кто хотел бы погасить кредит досрочно.

Она позволит снизить сумму платежей за счет снижения основной суммы долга, в соответствии с которой начисляются проценты. Естественно, чем меньше остаток долга, тем меньше и сумма процентов по нему.

Важно

В итоге, сумма процентов при дифференцированных платежах меньше, чем при аннуитетных.

Существенно снизить процентную ставку по кредиту (иногда до 10%) можно, представив в банк документы, подтверждающие ваши доходы (справка 2-НДФЛ). Так же определенное значение имеет положительная кредитная история, работа на последнем месте не менее года, наличие поручителей, а так же то, являлись ли вы ранее клиентом данного банка.

Что касается крупных сумм долга, например, в случае ипотеки, то, возможно, имеет смысл обратиться за советом к специалисту – брокеру. В этом случае оплата его услуг может быть гораздо меньше суммы полученной экономии, как времени, так и денег.

© Сергей Чашенков, BBF.ru

Страхование жизни при потребительском кредите: можно ли вернуть страховку, обязательно ли, заемщиков, деньги при получении

Кредиты в настоящее время являются очень распространенным банковским продуктом. Мало таких людей, которые хотя бы раз в жизни не брали кредит.

Основной значительный плюс потребительского кредита заключается в том, что банку не важно, на что будут потрачены заемные средства.

Заемщик не обязан предоставлять никакую отчетность банку об этих средствах, а должен лишь ежемесячно платить по своим обязательствам.

В последнее время во время оформления потребительского кредита банки навязывают страхование жизни.

Что это такое

В данном случае во время оформления потребительского кредита банк пытается навязать страховку, на основании которой в случае наступления страхового события, страховщик компенсирует банку его убытки.

К ним в основном относятся случаи, когда заемщик по причине гибели или причинения тяжелого вреда здоровью не сможет платить по своим обязательствам.

С одной стороны и заемщик всегда может быть уверен, что в случае потери им трудоспособности страховщик будет отвечать за него по его обязательствам. Но самая проблема заключается в стоимости данной страховки.

Зачастую страховая премия составляет 15-20% от суммы кредита. А это совсем не маленькие суммы.

Совет

Банки и менеджеры банков имеют неплохие проценты от проданных страховых продуктов. Поэтому они и стараются навязать данное страхование финансовых рисков разными способами. Одними из самых распространенных являются угрозы невыдачи кредита, а также повышения процентной ставки по договору.

Но официально по законодательству ни один банк не имеет права ставить в зависимость получение одной услуги от другой.

Какие суммы подлежат страхованию

На основании законодательства о недопустимости зависимости предоставления одной услуги от другой, банк не имеет требовать страхования жизни. Данное правило действует независимо от суммы потребительского кредита и его срока.

Также возможно ограничение по максимальному времени, на которое может быть выдан кредит.

Банк может изменить процентную ставку и любые другие условия предоставления банковской услуги в случае отказа от страховой услуги. Но не имеет право отказывать только на основании отказа от страховки.

Регламентация законодательством

Запрет о навязывании дополнительных услуг к основным регулируется Федеральным Законом. Данный законодательный акт известен по названию очень многим и называется он « О защите прав потребителей».

Правда не все его хорошо знают, поэтому многие недобросовестные страховые компании, банки и другие юридические лица пользуются неграмотностью россиян.

Но если углубиться в изучение данного закона, то необходимо прочитать п.2 ст. 16, где написано, что запрещено обуславливать приобретение одного вида услуг обязательным приобретением других услуг.

Когда в банковском договоре написано, что договор страхования должен быть оформлен на весь период действия кредита, то данный договор можно оспорить даже в досудебном порядке, написав отказ от страхового договора. Так как это является непосредственным нарушением законодательства.

Про расторжение договора страхования читайте здесь.

Оформление

Но если все же сотрудники банка убедили в необходимости или выгодности заключения данного страхового договора, то нужно его заключать на выгодных для себя условиях. Перед подписанием данного договора обязательно нужно его внимательно прочитать и уточнить все непонятные в нем моменты.

Данный договор представляет собой полис страхования определенной страховой компании. При заключении страховки заемщик может выбрать любую страховую компанию, которая имеет соответствующую лицензию на предоставление данной услуги.

При выборе страховой компании нужно руководствоваться наименьшим страховым взносом и более широким спектром предусмотренных страховых случаев.

Банковский сотрудник может заявить, что они сотрудничают только с одной или несколькими страховыми компаниями, в которых заемщик должен застраховаться. Но это не законно и отказать в выдаче кредита на этом основании он не может.

Про страхование жизни на случай смерти заемщика читайте в этой статье.

Но многие банки сотрудничают с определенным списком страховых компаний и предоставляют выбор своим клиентам.

Данный договор страхования обычно заключается на год. И при отказе от ее продления банк может предусмотреть в своем договоре изменение процентной ставки не в пользу заемщика. Данные условия необходимо заранее прочитывать в договоре перед его подписанием.

Возврат страховки

Возврат страховки по кредиту можно совершить законным способом. Для этого важно в страховую компанию написать заявление о том, что человек желает расторгнуть страховой договор.

Если принято решение о расторжении страховки, нужно обращаться непосредственно к страховщику, а не в банк, где был получен кредит. При обращении в банк процесс может затянуться на долгое время.

При обращении к страховщику необходимо иметь следующие документы:

- собственный паспорт;

- страховой полис;

- копию кредитного потребительского договора.

В заявлении необходимо будет указать причины расторжения договора. Если кредит еще не погашен, и заявление написано в первый месяц его выдачи, то страховка должна быть возвращена в полном объеме.

Читайте про период охлаждения в страховании при оформлении кредита тут.

При погашении кредита досрочно не всегда можно вернуть уплаченную сумму страхового взноса. Возврат страховки по потребительскому кредиту при досрочном погашении будет зависеть от прописанных условий в обоих договорах и от грамотности юриста.

Но попробовать написать в страховую компанию заявление нужно обязательно.

В любом ситуации, когда был получен отказ страховой компании от возврата уплаченных страховых взносов необходимо обращаться в суд, и решать этот вопрос в судебном порядке. Как показывает практика, большая половина таких споров решается в пользу страхователя.

Видео

Выводы

На основании законодательных актов, страхование жизни при ипотеке, как и любых других страховых продуктов, является добровольным, и отказаться от него может любой заемщик. Только в специальных случаях, когда закон прямо обязывает человека застраховать свою ответственность, страховой продукт является обязательным.

Однако банк имеет право изменить условия кредитования не в пользу заемщика при заключении договора без страховки жизни.

Навязывать страхование жизни в качестве обязательного продукта банк не имеет право, и отказывать в выдаче кредита на этом основании также не может.

Кроме того любой страховщик имеет право в любое время расторгнуть страховку и получить обратно часть или полную сумму страховой премии в зависимости от срока использования страховой услуги.

Обратите внимание

В случае получения отказа от страховщика о возврату страховой премии необходимо обращаться в суд. Большинство таких судебных процессов решается в пользу страхователя.