Содержание

Налог с продажи квартиры в 2018 году в собственности менее 3 лет

Главная » Налоги и вычеты » Какой налог с продажи квартиры в собственности менее 3 лет в 2018 году?

5/5 (4)

В связи с принятием закона № 382-ФЗ, в Налоговом кодексе РФ появились некоторые изменения.

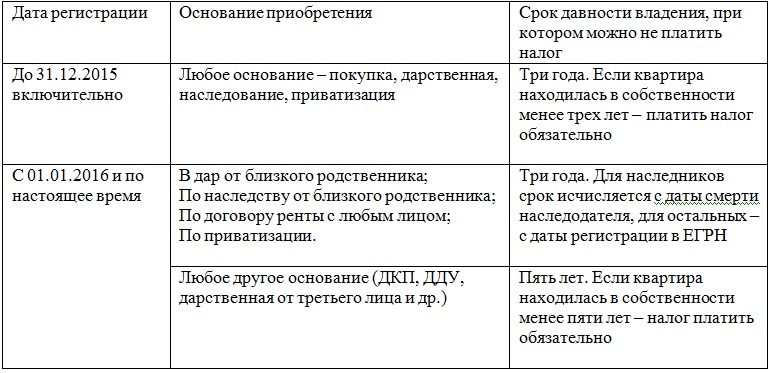

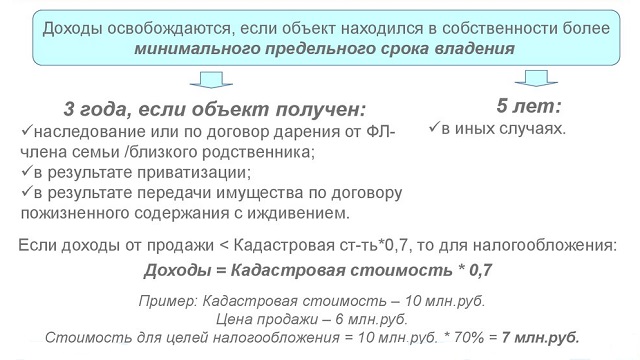

Внимание! Если говорить о сроках владения объектами недвижимости до момента реализации без уплаты НДФЛ, то теперь они представлены:

- тремя годами, если объект жилой недвижимости куплен до начала 2016 г.;

- пятью годами на случай, когда право владения объектом зарегистрировано после начала 2016 г.

Таким образом, период владения недвижимостью при ее реализации – один из важных моментов, который влияет на размер налога, вносимого после продажи объекта.

Указанные выше сроки в отдельных случаях могут меняться. Исключением из правил, когда продать квартиру без налога можно после 3 лет владения, являются такие ситуации:

- если собственник получил квартиру по наследству до начала 2016 г., ее можно реализовать, не дожидаясь истечения 5-летнего периода владения. Сумма налога здесь вычисляться не будет. Но если наследство получено уже после указанной выше даты, продать жилье без налога получится только по истечении 5 лет;

- при продаже квартиры, полученной в результате договора дарения, составленного близкими родственниками (родителями, супругами, братьями, сестрами, детьми, внуками, бабушками, дедушками), оплата налоговых сумм исключена.

Когда описываются сроки возможной продажи, уточняется, что речь идет о продаже без уплаты налога. То есть государство не запрещает гражданам заниматься продажей своей недвижимости в любые сроки.

Имеется в виду, что если продать жилую недвижимость в установленные законом сроки, не будет дополнительных расходов, связанных с налогообложением.

В случае необходимости продать квартиру можно, не вписываясь в 3- или 5-летний срок, но уже с уплатой налогов.

Обратите внимание, что началом периода владения имуществом считается момент внесения сведений в ЕГРН.

Обратите внимание

Точная дата обозначается в свидетельстве на право собственности. Также эту информацию можно получить в ЕГРН.

Заметьте! Особенности установления начала срока владения заключаются в том, каким способом недвижимость была приобретена:

- если речь идет об имуществе, полученном по наследству, датой начала периода владения является дата открытия наследства (день смерти бывшего собственника недвижимости);

- когда квартира приобретена в результате паевого строительства, дата начала владения – когда подписывался акт приемки-передачи.

Кстати, если продаваемый объект находился в собственности дольше установленного законом срока, подавать декларацию в налоговую инспекцию не нужно.

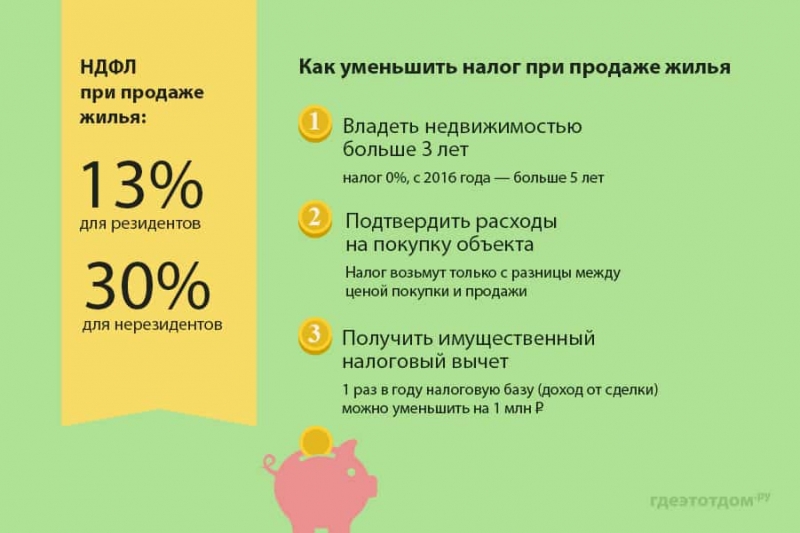

Еще один нюанс заключается в том, к какой категории граждан относится продавец. Имеется в виду, является ли он резидентом РФ.

К резидентам относятся лица, которые проживают на территории Российской Федерации 183 дня и дольше в течение одного календарного года. Для них ставка налога с продажи жилья составит 13 %.

Если квартиру продает нерезидент – 30 %. Кроме того, нерезиденты не имеют права получать имущественный вычет налога, если реализуют объект недвижимости, которым владели больше чем на протяжении 3 или 5 лет.

Как определить срок владения недвижимостью

Когда реализуется жилье, бывшее в собственности у продавца меньше трех лет, заполняется 3-НДФЛ. Здесь нужно корректно рассчитать период нахождения объекта во владении. Этот период зависит от того, каким способом объект перешел в собственность продавца.

Внимание! Исходя из этой особенности, период владения исчисляется следующим образом:

- если оформляется недвижимость, которая приобретена за средства владельца, отсчет периода владения ведется от момента оформления за лицом права собственности в ЕГРН;

- недвижимость куплена на условиях ДДУ или по уступке права требования – с момента оформления за человеком прав на объект;

- если жилое помещение взято в ЖСК, начало периода владения исчисляют после внесения последнего паевого взноса и проставления подписей в акте приемки-передачи;

- квартира была приватизирована – со дня оформления между сторонами договора о передаче жилья (если он подписан до 1998 г.); со дня оформления права собственности (в случае оформления приватизации после 1998 года);

- квартира оформлена в результате наследования недвижимости – со дня открытия наследства;

- жилое помещение находится во владении нескольких владельцев – со дня появления первого долевого владения.

Сумма, с которой платится налог

Давайте разберемся, с какой суммы берется налог при реализации квартиры. Существует такое понятие, как «выгода». Ее рассчитывают, отняв показатели стоимости покупки и продажи недвижимости. Расчеты производят на основании представленных документов. Именно с полученной выгоды и берется 13 % налога.

В каком случае используют налоговый вычет? Если проданный объект был приобретен по договору дарения или другим способом, государство применяет вычет. Фиксированный его размер составляет 1 000 000 рублей. Обратите внимание, что такая процедура касается только тех объектов, которые были приобретены до 2016 года.

Запомните! Как рассчитывают сумму налога, учитывая вычет? Для этого берут сумму, полученную от продажи квартиры, и отнимают от нее 1 000 000 рублей. Полученный результат – сумма, с которой берется налог в 13 %. Применив соответствующую формулу, получают сумму налога. Именно ее вносит продавец в государственный бюджет.

Применяется имущественный вычет столько же, сколько раз будет продаваться недвижимость. То есть количество раз получения имущественного вычета неограниченно. Но на протяжении одного года (календарного) им можно воспользоваться не больше одного раза.

Если объект недвижимости находился в собственности владельца не больше трех лет, вычет применяется не более одного миллиона рублей. Количество сделок, где вы хотите применить право на вычет, действующим законодательством не ограничено.

Как рассчитать налог с продажи квартиры

Продажа недвижимого имущества предполагает уплату налога, поэтому важно его правильно рассчитать.

Если период, в течение которого недвижимость находилась во владении, меньше, чем установлено законом, можно применить один из способов снижения налоговой базы:

- снижаем сумму получаемого дохода от продажи жилья на миллион;

- понижаем сумму дохода на значение расходов, понесенных на приобретение данной недвижимости.

Каким из способов лучше воспользоваться, решает сам продавец. Логично выбрать тот метод, при котором сумма налога окажется ниже.

Налог с продажи имущества – последние изменения в законодательстве

По законам Российской Федерации налог с продажи имущества уплачивается гражданами, если в результате сделки был получен доход. Но есть и другие нюансы налогообложения при продаже недвижимости, которые стоит учитывать. Например, размер налога зависит от статусной принадлежности гражданина, стоимости и характера продаваемой недвижимости.

Основные особенности налогообложения

По последним изменениям налог с продажи имущества физических лиц в 2017 году уплачивается в следующих случаях:

- При продаже квартиры, которая зарегистрирована на владельце менее трех лет;

- При продаже автотранспорта, находящегося в имении менее трех лет;

- При продаже частного дома, который находится в собственности менее трех лет.

Недвижимость, зарегистрированная после 2016 года, может быть продана без уплаты налога только по истечении 5 лет – то есть минимальный порог был значительно увеличен в соответствии с изменениями на 2017 год.

Размеры налогов и некоторые особенности выплат

Налог при продаже имущества выплачивается в соответствии со следующими ставками:

- Для резидентов России налоговая ставка будет равна 13 процентов от полученных налогов;

- Для нерезидентов Российской Федерации налоговая ставка намного выше – целых тридцать процентов от полученной прибыли.

Налогами облагается только прибыль с продажи недвижимости. То есть налог взимается не обязательно с суммы, за которую продается недвижимое имущество.

Прибылью в таком случае признается разница между ценой продажи и стоимостью покупки, но только при условии, что документально была подтверждена стоимость покупки.

Если документов не сохранилось, то прибылью будет признана вся сумма, которую получил продавец, но и ее можно снизить (об этом будет написано в продолжении статьи).

В этом видео рассказывается об основных моментах по выплатам налога на недвижимое имущество при продаже:

Как избежать выплат по налогу на недвижимость при продаже?

Налог на продажу имущества находящегося в собственности менее 3 лет взимается со всех граждан, получивших прибыль со сделки. Избежать выплат можно в следующих случаях:

- Если в результате сделки продавец не получил никакой прибыли. То есть стоимость, за которую была куплена недвижимость, равна стоимости продажи или меньше ее. В таком случае платить налог на прибыль не придется, так как прибыли получено не было. Но только при условии, что у продавца сохранился документ, который подтверждает стоимость автомобиля (квартиры, дома) на момент покупки. Кроме того, к стоимости недвижимости может быть добавлена сумма, которую вложил в нее владелец, также при условии предоставления соответствующих документов;

- Если прибыль с продажи автомобиля составила менее четверти миллиона, то есть менее 250 тысяч рублей. В таком случае продавец имеет право на использование налогового вычета в размере 250 тысяч. В год разрешено использовать лишь один налоговый вычет. При продаже частного дома или квартиры налоговый вычет составит уже 1 миллион рублей, что очень существенно. Вычет может не позволить полностью избежать выплат (если составляет более 250 000 или 1 миллиона соответственно), но поможет уменьшить сумму выплат;

- Если недвижимость находилась в собственности более трех лет (в некоторых случаях более пяти – об этом написано выше). В таком случае прибыль с продажи налогообложению не подвергается.

Подача декларации и выплата налогов

Задекларировать прибыль, полученную в результате сделки, гражданин обязан не позднее 30 апреля того года, которой следует за годом сделки (но и не раньше первого января этого года). Декларированию в обязательном порядке подлежат все сделки, при которых продавалось имущество, находящееся в собственности менее 3(или 5) лет. Вне зависимости от необходимости в выплатах налогов.

К декларации прилаживаются все документы, которые подтверждают факт освобождения от налога, а также вписывается сумма налогового вычета. Если недвижимость старше трех (или пяти) лет, то предоставлять декларацию по закону не нужно. Выплаты налогов в бюджет принимаются до 15 июля (только после подачи декларации).

Примеры различных сделок

Далее будут рассмотрены различные случаи, при которых налог с продажи имущества выплачивается или не выплачивается:

- Автомобиль на момент покупки владельцем стоил полмиллиона. С момента заключения договора купли-продажи прошло 4 года. Так как прошло более трех лет, то платить налог на недвижимость и подавать декларацию нет необходимости.

- Квартира продана за десять миллионов рублей. Сведений о ее стоимости на момент покупки продавцом не сохранилось. С момента заключения сделки еще не прошло три года. В таком случае продавец при выплате налога на прибыль имеет право применить налоговый вычет в размере одного миллиона. Из-за отсутствия документов о стоимости квартиры, прибылью признается вся сумма (то есть десять миллионов). При использовании налогового вычета в размере миллиона, прибыль, с которой уплачивается налог, составляет 9 миллионов. Налог выплачивается именно с этой суммы в соответствии со статусом гражданина.

- Частный дом хозяин решил продать через два года после покупки. У него сохранились документы, по которым дом на момент покупки стоил десять миллионов. Также у владельца сохранились документы, подтверждающие, что в дом были вложены дополнительные деньги(полмиллиона). Продать дом хозяин решил за 12 миллионов. То есть его прибыль составила 1,5 миллиона. При использовании налогового вычета в миллион, сумма, с которой будет взиматься налог на прибыль при продаже имущества, составит всего 500 000 рублей.

Какой налог с продажи квартиры в собственности меньше 3 или 5 лет?

По статистике, собственник квартиры в среднем до пяти раз участвует в сделках по недвижимости. Люди меняют место жительства, приобретают имущество для детей, вкладывают средства в недвижимость. Участие в имущественных операциях требует особого внимания, поскольку речь идет о значительных суммах.

Процедуры следует проводить с соблюдением всех установленных правовых нормативов, иначе существующие риски могут привести к значительным потерям. Например, закон о налоге с продажи квартиры в собственности менее трех лет претерпел значительные изменения.

Подоходный налог НДФЛ

В настоящее время налог вычисляется в процентном соотношении к полученному за календарный период доходу физического лица и составляет 13%.

НДФЛ платится с любого вида дохода, например, с зарплаты или дополнительных заработков, разницы между ценой приобретения и продажи имущества. Каждый налогоплательщик обязан подавать декларацию о доходах по итогам завершившегося отчетного года.

Заполнение и подача декларации не представляет трудностей, процедура отлажена и на выполнение дается достаточный срок.

Отчитаться перед УФНС следует до 30 апреля, подавая заполненную форму 3-НДФЛ. На оплату указанных в документе сумм также отводится значительный период, заплатить потребуется до 15 июля. Обращаться следует в УФМС по месту жительства плательщика.

Заполнять подаваемый документ следует крайне внимательно, не допускать помарок и разночтений.

Следует помнить, что налог с продажи квартиры в собственности меньше трех, а теперь пяти лет, не содержит незначительных моментов, информация будет проверяться сотрудниками.

Предварительно стоит проконсультироваться со специалистом, который порекомендует правильный расчет налогообложения.

Важно

Поданную и зарегистрированную декларацию трудно будет оспорить, отказаться от заявленных сумм, сделать это возможно в судебном порядке.

Не стоит торопиться, тем более правила расчета изменились, многие налогоплательщики еще не пришли к выводу, по какой схеме рассчитаться с государством.

Повышение сроков при взыскании налогов

До настоящего года НК РФ регламентировал взыскание подоходного платежей с владельца при сделках с недвижимостью, если объект находился в собственности менее трех лет. Сейчас правила ужесточились, срок увеличен до пяти лет, внесены изменения в ФЗ №382.

Если вы решили продать имущество, которым владеете менее пяти лет, то придется заплатить государству подоходное взыскание с полученного дохода.

Поправки закона предусматривают исключения, по которым граждане имеют послабления и по-прежнему могут не платить НДФЛ, если жилплощадь продается до трех лет владения.

Прежние правила сохраняются в ситуации, когда имущество приобретено следующим образом:

- недвижимость получена в наследство;

- по договору дарения между близкими родственниками;

- проведена процедура приватизации и квартира впервые получила физического собственника;

- после заключения договора пожизненной ренты на недвижимость.

УФНС предоставлены полномочия проверки декларируемых операций с имуществом. В случае доказанного мошенничества, сознательного и фиктивного занижения цены сделки для ухода от платежей, виновный может быть привлечен к уголовной ответственности.

Теперь потребуется предоставить справку о кадастровой стоимости объекта на 1 января года приобретения.

Если цена сделки крайне отличается от официальных данных, то сотрудники будут рассчитывать налог с продажи квартиры в собственности менее пяти или, в установленных льготных случаях, трех лет по особой схеме.

Для подсчета используется понижающий коэффициент в размере 0,7%, на который умножается установленная документально кадастровая цена. Наличие родственных связей при сделках дарения и наследования также проверяются при подаче декларации.

Членами семьи считаются родители, супруги, дети, а также иные близкие родственники, указанные в ст.14 СК РФ. Именно данные категории могут продать недвижимость без налога после трех лет, а не пяти.

Если наследование или дарение произведено иными гражданами, то льготный режим налогообложения не действует.

Пример: вы продаете недвижимость

Собственность получена по наследству от родственника. Владея ею более 3 лет, продать недвижимость можно без взыскания подоходного платежа. При этом не потребуется декларировать доход, независимо от цены приобретения.

Жилплощадь приобретена у постороннего физического лица. Не потребуется платить, если срок владения превышает 5 лет. Прибыль от продажи не облагается сбором, а также не потребует отчета в инспекции.

Срок владения устанавливается с момента регистрации в государственном реестре и получения свидетельства на право собственности с указанной датой. В ситуации, когда рассматривается вариант трех лет, потребуется прохождения 36 месяцев, пяти лет — 60 месяцев. Существуют сделки с недвижимостью, при которых срок владения отсчитывается иным способом:

- при наследовании срок рассматривается с момента смерти наследодателя или вступления в наследство;

- кооперативные квартиры, когда владельцем пайщик становится только после погашения всей суммы рассрочки платежа;

- жилплощадь, приобретенная до 1998 г., когда еще не существовало системы регистрации в государственном реестре.

Реализация собственности, находящейся во владении менее 3 или 5 лет

Предположим, ситуация требует реализации собственности ранее установленного срока, позволяющего избежать выплаты налога. Существуют способы, которые могут снизить налоговую нагрузку.

Собственник имеет право получить имущественный вычет, рассчитываемый с разницы между приобретением и продажей. В настоящее время, ст.

222 НК РФ устанавливает сумму в 1 млн рублей, на которую снижается доход от продажи недвижимости для расчета налога.

Совет

Если кадастровая или договорная цена имущества менее или равна 1 млн рублей, то подоходный налог в размере 13% с владельца не взыскивается.

Продажа объекта, находящегося в долевой собственности, осуществляется с налоговыми вычетами в пропорциях к долевому владению. Это условие действует, если недвижимость продается единым лотом, без выделения долей.

Например, супруги реализуют собственность, которой владеют в равных долях.

Тогда налоговый вычет имеет право затребовать каждый из них, подав отдельную декларацию в налоговую инспекцию. 1 млн рублей, подлежащий рассмотрению, может быть учтен поровну. Если же долевые собственники жилплощади продают свои доли по отдельным договорам, то каждому предоставляется налоговый вычет в полном объеме.

Примеры расчета налогообложения

Продажа квартиры ранее установленных сроков при отсутствии документов о понесенных расходах на приобретение. Цена сделки составляет 3 млн рублей, тогда прибыль составит: 3 млн (цена) – 1 млн (вычет) = 2 млн рублей. С данной суммы потребуется уплатить НДФЛ, в размере 13%: 2 млн х 13% =260 тыс. рублей.

Если у гражданина имеются подтверждающие расходы документы, то на этот факт значительно влияет на размер начисления. Расчет производится следующим порядком: 3 млн (по договору) – 2 млн (по документам затрат) = 1 млн рублей. Налог берется с данной суммы и составляет: 1 млн х 13% = 130 тыс. рублей.

На примерах видно, что при учете вложенных затрат, возможно значительно снизить налоговое бремя. Следует учесть, что при операциях с недвижимостью, принадлежащей менее установленных законом сроков, обязательно подавать декларацию. При этом не имеет значения, какой и был ли получен доход. Отсутствие своевременного обращения в УФНС приведет к штрафу в размере 1 тыс. рублей.

Варианты снижения налога

Большое значение имеет наличие документов, подтверждающих понесенные затраты при первоначальном приобретении имущества. К декларации можно приложить платежные документы о произведенном ремонте.

Сюда относятся договора с подрядчиками или квитанции и чеки на приобретение материалов.

Приобретая объект без ремонта от застройщика, гражданин имеет право последующие работы включить в расходы по приобретению жилья.

Чтобы избежать налогообложения, нужно представить одинаковую стоимость покупки и продажи данной жилплощади. Поскольку цена на рынке постоянно растет, то такой вариант мало вероятен.

Если вы уверены во втором участнике сделки, то можно составить договор купли/продажи, в котором отображается первоначальная цена квартиры.

На разницу составляется расписка в получении средств, в таком случае подается нулевая декларация, поскольку доход не отражен.

Например, гражданин решает продать жилплощадь, которой владеет менее трех или пяти лет. Избежать налогообложения можно только в том случае, если в договоре купли/продажи проставлена цена имущества в 1 млн рублей. Формально гражданин не получил прибыли со сделки, но декларацию все равно придется подать.

Воспользоваться данной схемой возможно, но при значительном несовпадении с кадастровой или рыночной стоимостью налоговая инспекция может взыскать платеж по существующим на момент сделки оценочным нормативам. Кроме того, всегда существует риск срыва договоренностей между участниками сделки, что приводит к значительным потерям и судебным разбирательствам.

При проведении сделки через риэлтерское агентство участникам часто предлагают оформить договор купли/продажи по оценочной стоимости имущества. В документах указывается цена, которую устанавливает независимое экспертное агентство. Оценочная стоимость отличается от рыночной, но позволяет заинтересованным лицам снизить имущественный платеж в УФМС.

Внесение изменений в НК РФ отодвинуло сроки реализации имущества без налогообложения, позволило ужесточить контроль за операциями с недвижимостью. Теперь невозможно указывать заниженную цену, поскольку налоговая имеет право взыскать платеж по кадастровой стоимости, независимо от указанной в договоре.

Исчисление налога с продажи квартир, находящихся в собственности до 5 лет

Особенности продажи квартиры, находящейся в собственности менее 5 лет

Продажа квартиры, находящейся в собственности менее 5 лет, не отличается по процедуре от той, срок владения которой исчисляется большим или меньшим числом лет.

Точно также продавец и покупатель составляют купчую и регистрируют ее в ЕГРП.

Отличие состоит в налогообложении, так как по закону все мы обязаны платить налоги с получаемой прибыли, а продажа такого ценного имущества, как недвижимость, является прибыльной для продавца сделкой.

Как облагается налогом сделка купли-продажи квартиры

Следует различать случаи, когда продавец обязан заплатить налог с продажи, а когда он от него полностью освобождается.

До 2016 года не облагалась налогом сделка с квартирой, которая принадлежала своему владельцу больше 3 лет. Теперь же с новыми поправками к Налоговому кодексу, прежний срок увеличен до 5 лет.

Иными словами теперь налог платить не придется только тем, кто владел квартирой больше 5 лет.

Есть и другой путь не платить этот налог: сумма продажи должна быть меньше той, за которую продавец ранее это жилье купил, но больше 70% от оценочной кадастровой стоимости. Обычно эта сумма намного меньше той, за которую на самом деле продается недвижимость.

Обратите внимание

Заключая сделку на таких условиях, при этом оговаривая с покупателем доплату сверх указанной в купчей суммы, с одной стороны, продавец рискует быть привлеченным к ответственности за укрывательство от уплаты налогов, а с другой, покупатель рискует в случае расторжения сделки получить обратно только вписанную в договор купли-продажи сумму.

Граждане России платят с продажи своего жилья 13% от суммы, указанной в купчей. Все нерезиденты РФ оплачивают налог по повышенной ставке – 30%. Вопросы нередко возникают, а с какой суммы нужно платить налог? Закон требует брать за основу расчета всю сумму продажи.

Однако, ее можно уменьшить при продаже квартиры, находящейся во владении менее 3 (5) лет, если вычесть затратную часть (уплаченную при покупке), а еще можно применить свое право на имущественный вычет (до 1 млн. руб.), если ранее вы еще не успели его использовать.

Внимание: имущественный вычет можно использовать исключительно при продаже жилой недвижимости, реализуемой физическими лицами, а к коммерческой недвижимости и нежилым объектам эта налоговая льгота неприменима. Однако, для недостроев, машино-мест и гаражей применяется имущественный вычет до 250 тыс. руб.

Для продавца сумма налогового вычета ограничена 1 млн. руб.

При этом обязательно нужно учесть, что использовать эту налоговую льготу сможет только тот собственник, который продал квартиру менее 3 лет владения (5 лет после 2016 года), причем только одну квартиру.

Если за это время продавец решает продать несколько объектов, то применить налоговую льготу можно только в отношении какого-то одного объекта. Здесь работает следующее правило: 1 налоговый вычет – 1 раз за налоговый период, равный 1 году.

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!

или по телефону:

- Москва и область: +7-499-350-97-04

- Санкт-Петербург и область: +7-812-309-87-91

- Федеральный: +7-800-511-69-34

Как определяется срок владения недвижимостью

Ключевым моментом в расчете налога является определение точного срока владения данной недвижимостью. Обычно отсчет ведется с даты регистрации права собственности в Регистрационной палате и подтверждается выпиской из ЕГРП. Но правило имеет и свои исключения:

- Квартира перешла продавцу по наследству. В этой ситуации отсчет следует вести с даты смерти наследодателя. Подтверждается эта дата свидетельством о смерти.

- Когда квартира является кооперативной, сроком вступления во владение является дата выплаты последнего пая, либо дата подписания акта приемки квартиры собственником от кооператива.

Есть и еще один нюанс, о котором следует знать владельцам долей в квартире. Если гражданин стал совладельцем, скажем в 2000 году, а раздел долей был произведен в 2002 году, то датой отсчета времени владения следует считать именно 2000 год.

Как оплатить налог?

Независимо от того, требуется ли платить налог или нет, продавец после продажи квартиры обязан подать в налоговую свою декларацию. Это делается для фиксирования фактов использования налогового вычета и факта продажи имущества.

Подавать декларацию необходимо строго до 30 апреля года, следующего за годом совершения сделки купли-продажи, а вот сам налог можно оплатить до 15 июля. Если же вовремя не подать декларацию и не оплатить налог, то гражданина ждут неприятные санкции:

- Если налог равен 0, то налагается штраф в размере 1 тыс. руб.

- При просрочке оплаты налога за каждый месяц дополнительно начисляется от 5% до 30% от этой суммы.

- Неподача декларации наказывается штрафом в размере до 30% от суммы налога.

- Злостного неплательщика могут наказать штрафом в размере до 40% от суммы налога за каждый месяц просрочки.

Отсчет начисляемой должнику пени ведется с 15 июля отчетного года. Если же сумма неуплаченного налога превысит порог в 600 млн. руб., то гражданин привлекается к уголовной ответственности.

Продажа квартиры менее 5 лет в собственности — новый закон и его нюансы

Законодательство РФ получило изменения в порядке проведения сделок по продаже квартир. Они касаются увеличения срока от 3 до 5 лет для проживания в квартире перед моментом её продажи. Тогда сделка не облагается налогом.

Увеличение периода законодатели объясняют большим числом спекуляций на вторичном рынке. Продажа квартиры, находящейся менее 5 лет в собственности, по новому закону будет облагаться взносом, представляющим собой процент от стоимости сделки.

А также изменения предполагается внести в нормы расчёта НДФЛ (Налог на доходы физических лиц).

Новый закон о налоге на продажу квартиры

Гражданам, желающим продать квартиру, пригодится информация об новшествах в законодательстве. Некоторые люди вообще не знают, платят ли налог при реализации квартиры.

Изменения в НК РФ (Налоговом кодексе РФ) вступили в силу с 2017 года. Продажа недвижимости регламентируется сроками проживания в ней, порядком расчёта взносов в доход государства.

Для некоторых категорий граждан предусмотрены льготы.

При продаже квартиры у граждан появляется доход, который и берётся за основание для расчёта налога (НДФЛ). Стандартной ставкой являются 13% от этой суммы.

Важно

Предусмотрены способы снижения фискальной нагрузки. Избежать оплаты взноса полностью могут те, кто являлся собственником продаваемой квартиры дольше 5 лет.

Период прописан в НК РФ, как применяемый для жилых площадей, купленных после 1 января 2016 года.

Если квартира приобретена до 01.01.16, находится в собственности более 3, но менее 5 лет, она не облагается налогом при продаже.

При реализации жилья, которым владели меньше 3 лет, необходимо сделать выплату в пользу бюджета государства.

Трёхлетний срок остаётся неизменным при следующих условиях:

Налог при продаже приватизированной квартиры или доли менее 3 лет в собственности

Расчёт налога при продаже приватизированной квартиры делается в общем порядке. Но учитывается сокращение минимально необходимого срока владения, который отсчитывается от даты, прописанной в свидетельстве о праве собственности. Относительно долей жилплощади расчёт производится по иным правилам.

Например, семья, включающая родителей с двумя детьми, имела равное для своих членов право собственности с 2009 года. Мать, умершая в 2016 году, завещала свою часть старшему сыну. В этом же 2016 остальные члены семьи приняли решение продать жильё.

При этом её члены владели долями в размере:

- 1/4 у дочери;

- 1/4 у отца;

- 2/4 (1/2) у сына.

Все эти граждане были собственниками более 5 лет. Поэтому продажа может происходить без налогообложения. Сын получил дополнительную долю в 2016 путём наследования.

Он тоже не платит взносы государству, поскольку давность исчисляется по первой доле. Следовательно, нужно обращать внимание на момент, когда была получена первая часть от жилплощади.

Добавление долей не является поводом для налогообложения.

В ситуации, когда граждане являются собственниками продаваемой квартиры более 5 лет, они не должны сдавать отчёты в контролирующий налоговый орган. Если некто владеет жильём менее требуемого срока, он может воспользоваться льготами, уменьшающими сумму выплат в казну. Ведь таковые предусмотрены изменениями в законодательстве.

Налогообложение при продаже квартиры и покупке новой

В ситуации, когда владелец квартиры продаёт свою жилую собственность и покупает новую, он может доказать, какие расходы понёс. Если доказательств нет, то здесь применим имущественный вычет. Например, отсутствуют документы, свидетельствующие о стоимости нового жилья. Или оно построено, но нет подтверждения цены стройматериалов.

В первом случае есть другой способ понизить налоговые взносы. Человек должен предоставить достоверные сведения о расходах. Тогда возможно уменьшение налоговой базы.

Граждане предоставляют договор купли-продажи нового жилья с указанием суммы или квитанции строительных затрат на возведение дома.

НДФЛ снижается значительно даже при продаже квартиры, которая недолго находилась во владении, но стоит дорого.

С 01.01.2016 нужно платить налог при реализации жилья менее 3-х лет в собственности.

Например, гражданка продала квартирную жилую площадь за 8 млн. рублей и имеет документы о расходах на покупку нового жилья за 7 млн. рублей. Из 8 млн. вычитают 7 млн.

и умножают полученный результат на 13%. Получаем 130 000 рублей, которые нужно заплатить в качестве налога. При отсутствии документов, подтверждающих расход, налог был бы больше. А именно: 8 000 000 млн. рублей, умноженных на 13%. То есть — 1 040 000 рублей.

Был рассмотрен случай, когда купленное жильё стоило меньше проданного. Но если граждане несут убытки при продаже, они могут не платить налоги, если предоставят документальное подтверждение на покупку, строительство.

Можно ли уменьшить налоговую нагрузку?

В случае использования льготного налогообложения граждане обязаны уведомлять налоговый орган, сдавая детальный отчёт. Применяя послабления, государство облегчает налоговую нагрузку.

Одним из способов является имущественный вычет при реализации квартиры. Это льгота представляет собой конкретную сумму, уменьшающую взнос, а именно — 1 млн. рублей.

Фиксированный размер не является новшеством в законодательстве. Он был установлен и до изменений.

Совет

Например, гражданка обзавелась квартирой год назад, а теперь продаёт её за 4 млн. рублей. Данное имущество ей подарил её близкий родственник. Она не несла расходов, связанных с покупкой. Налог (НДФЛ) рассчитывается следующим образом.

4 000 000 — 1 000 000, умноженные на 13% = 390 000 рублей.

Продавец своей квартиры, осуществляя сделку, обязан передать эту сумму в бюджет государства. Особенность льготы в том, что вычет применяется однократно на протяжении налогового периода.

При продаже нескольких объектов сумма не делится по их числу. К примеру, если некоторый гражданин продал две квартиры по различным ценам, 1 млн. рублей вычитается из суммы одной из сделок.

К этому прибавляется цена второй квартиры (вырученная сумма). Всё умножается на 13%.

То есть — вычет применён лишь к одной квартире. Если бы гражданин продал второй объект недвижимости в следующем году, он вновь мог воспользоваться льготой. Данное послабление действует для всех категорий лиц, имеющих гражданство РФ.

При продаже совместного имущества двумя супругами одну из квартир может продать жена, получив вычет, а другую — муж, тоже воспользовавшись льготой.

К льготной категории отнесены пенсионеры по старости и инвалиды. Им выделены преимущества при покупках объектов недвижимости. Но продавая квартиру, они платят налоги наравне с другими людьми.

Кому можно не платить?

Освобождаются от выплаты налога лица, которые продали свою бывшую квартиру в убыток, приобретая более дорогую недвижимость для будущего проживания.

Условием является предоставление документов, подтверждающих подобную покупку или расходы на строительство. Например, гражданин реализовал квартиру, приобретенную в 2015 году по цене 3 млн. рублей.

Затем он подтвердил документально покупку нового жилья стоимостью 4 млн. рублей.

Налог рассчитывается по формуле: 3 млн. — 4 млн., умноженное на 13%, то есть — 0 рублей.

При невозможности доказать убыточную продажу бывшей недвижимости, он заплатил бы налог 3 000 000, умноженные на 13%. То есть — 390 000 рублей.

Об отчётности

Граждане, желающие получить льготы, должны заполнить декларацию формы 3-НДФЛ и сдать её до 30 апреля, давая данные за прошедший год. Инспекция по месту жительства проверяет сведения и выдаёт квитанцию на оплату. Существует крайний срок — 15 июня, до которого обязательно следует оплатить бюджетный сбор. Подробнее о том, нужна ли декларация при продаже квартиры более 3 лет читайте тут.

Отчётная информация должна быть достоверна и подтверждена прилагающимися документами. Обнаружив ошибки, инспекция вправе отказать в предоставлении льгот. Нарушая сроки, продавцы недвижимости подвергают себя дополнительным штрафам и начислению пеней.

Ограничения на минимальную стоимость квартиры при продаже

Новшеством в законодательстве также стало правило, ограничивающее минимальную цену продаваемого жилья, что поможет прекратить «нечестные» сделки. Начиная с 2017 года НК РФ включает требования к стоимости реализуемых квартир для физических лиц — не менее кадастровой на 1 января года проведения сделки. Чтобы легче было перейти на данную систему исчисления, применяют коэффициент 0,7.

К примеру, некая гражданка указала в договоре стоимость продаваемой квартиры 1 млн. рублей, для того, чтобы снизить сумму налога. А кадастровая стоимость составляла 5 млн. рублей. Теперь НДФЛ будут рассчитывать, исходя из официальной оценки недвижимости, то есть — с 5 млн.

рублей. Но эту сумму умножат на 0,7Ю указывая в договоре купли-продажи цену 3,5 млн. рублей (по минимуму). При этом учитываются данные, предоставленные кадастровой палатой. Поправка в законодательстве не применяется, в случае, если сведения о кадастровой стоимости отсутствуют.

Ситуацию с новым законом комментирует специалист в этом видео:

Заключение

Благодаря новшествам в законодательстве, НК РФ, урегулированы некоторые моменты, которые позволяли ранее совершать спекулятивные сделки. Занижение стоимости квартиры также будет исключено принятием в расчёт кадастровой стоимости жилья.

Нужен ли техпаспорт на квартиру при продаже читайте в нашей статье здесь.

За дополнительной информацией по данному вопросу обращайтесь в рубрику «Продажа» по ссылке.

Облагается ли налогом квартира при продаже которая в собственности более 5 лет — Правовая помощь юриста

Home / Гражданское право / Облагается ли налогом квартира при продаже которая в собственности более 5 лет

Но подобные противоправные действия могут привести к административной или даже уголовной ответственности обоих лиц.

- Получение квартиры через процедуру наследования от лиц, которые не связаны с вами кровным родством или брачными узами. Данная процедура встречается не так часто. Многие оформляют договор пожизненного содержания или дарения.

- Квартира получена после удачного инвестирования в строительное предприятие или объединение.

При соблюдении одного условия после 5 лет владения квартирой можно полностью забыть о налогах при ее продаже.

Подробнее о продаже квартиры после 3 лет владения ею и нововведениях в Законодательстве Российской Федерации можно узнать в следующем видео: Подача документов Итак, вы соответствуете одному их перечисленных выше требований. Но автоматически избавиться от налоговых обязательств не получится.

Важно

Точно также продавец и покупатель составляют купчую и регистрируют ее в ЕГРП.

Теперь же с новыми поправками к Налоговому кодексу, прежний срок увеличен до 5 лет.

Какой налог с продажи квартиры необходимо оплатить

При этом вы можете воспользоваться налоговым вычетом, но сейчас не об этом (если интересны подробности про налоговый вычет, читайте вот эту статью).

Сейчас о том, что, если вы владеете недвижимостью определенный срок, то от уплаты этого налога освобождаетесь. Ранее, до 1 января 2016 года, этот срок составлял три года.

Внимание

С 1.01.2016 года — 5 лет. При этом есть исключения. Какие?

- квартира в собственности на основании договора на передачу в собственность (приватизация);

- квартира в собственности на основании договора дарения от близкого родственника и/или члена семьи;

- квартира получена в собственность в порядке наследования;

- квартира получена в собственность по договору ренты.

Все время сбиваюсь на «квартиры», так как занимаюсь в основном ими, но вы должны понимать, что все эти положения касаются также домов, участков и прочего недвижимого имущества.

Также они вправе снижать процентную величину кадастровой стоимости объекта, с которой сравнивается полученный продавцом доход в целях обложения НДФЛ. Положения ст. 217.1 НК РФ применяются в отношении объектов недвижимости, приобретенных в собственность после 1 января 2016 года.

Новые правила, как и действовавшие ранее, не распространяются на недвижимость, которая непосредственно использовалась в предпринимательской деятельности. Напомним, доходы физлица — налогового резидента РФ от продажи недвижимости не облагались НДФЛ, если срок нахождения объекта в собственности составлял три года и более.

При этом было неважно, каким образом данный объект получен.

Недвижимость 5 лет в собственности. новый закон 2016 года

Штраф в сумме 20% от недоимки может быть начислен инспектором в зависимости от сроков просрочки и трактовки ситуации.

Вопрос №5. Можно ли снизить размер налога, указав в договоре заниженную сумму продажи квартиры.

Схемы, при которых целенаправленно производится занижение налога, может доставить неприятности продавцу. При расторжении договора по инициативе покупателя возврат производится в размере, установленном в документе. Риск не оправдан и не имеет под собой оснований в виде особой необходимости. Оцените качество статьи.

Особенности продажи квартиры, находящейся в собственности менее 5 лет

Основной смысл данного документа заключается в том, что нетрудоспособное лицо передает отдельную часть имущества или имущество в полном размере другому лицу.

Тот же в свою очередь обязуется пожизненно опекать нетрудоспособного гражданина, ухаживать за ним и обеспечивать достойную жизнь. Заключение подобных договоров является, с одной стороны, отличным решением для обоих сторон. Но зачастую лица недобросовестно и не в полном объеме выполняют свои обязанности, регламентированные документом.

Существует и большое количество мошенников, которые хотят наживаться на заключении данного договора.При соблюдении одного из указанных выше требований лицо, т. е. продавец недвижимости, может полностью избавить себя от необходимости погашения налогов. Срок владения квартирой более 5 лет Второй срок — 5 лет.

Для него, как и для предыдущего срока, существуют особые требования.

Разъяснения

Если налог был занижен, потребуется дополнительно уплатить недоимку, пени и после этого подать декларацию.

- Применяется актуальная в периоде форма отчетности в составе листов, предназначенных для декларирования.

- При продаже в 2016 году квартиры, находящейся в собственности более 3-х лет, в 2017 году декларирование не производится.

- Если после заявления льготы сумма налога к уплате равна нулю и срок в собственности насчитывает менее 3-х лет, декларирование производится на общих основаниях.

При продаже квартиры после истечения 3-хлетного срока владения необходимость в представлении декларации и оправдательных документов отсутствует.

Одновременно лицо не уведомляет ИФНС об отсутствии задолженности перед бюджетом.

Новые сроки и налоги при продаже недвижимости с 1 января 2016 года

Изменения коснулись квартир, долей и иного жилья, приобретенного по договорам купли-продажи и их разновидностям, например, договорам мены. Исчисление срока для применения льготы Срок нахождения квартиры в собственности рассчитывается с даты регистрации, указанной в Свидетельстве (в настоящее время – в выписке из Реестра).

Дата означает получение права собственности при покупке, получении или приватизации жилья. Время владения имуществом, претерпевшим перепланировку без внешних изменений (например, присоединения) также определяется от дня приобретения квартиры. Пример #1. Гражданин Смирнов К.

приобрел квартиру, регистрация права на которую была произведена в декабре 2015 года.

Обратите внимание

В январе 2016 года собственником была сделана перепланировка с получением нового кадастрового паспорта.

На основании документа была внесена запись в реестр, изменяющая площадь.

Налог с продажи 2 квартир, которые в собственности более 5 лет

Данный процесс является довольно сложным, политика становления собственниками государственного имущества частных лиц ведется уже несколько десятилетий.

Это связано с тем, что с 1917 года в России была полностью свержена царская власть.

С того периода в стране начала свое формирование политика коммунизма и социализма. А это означало, что все имущество переходило от частных лиц в государственные руки.

Но в современном капиталистическом обществе такая политика значительно замедляет его развитие.

Именно поэтому сейчас активно развивается процедура разгосударствления. Правительство безвозмездно передает недвижимость частным лицам и упрощает процесс платы государственных пошлин.

- Получение имущества по документу пожизненного содержания.

Какой подоходный налог с продажи квартиры?

Скачать налоговые пояснения о налогоплательщиках НДФЛ (НК РФ, ч2, Глава 23, статья 207 ) Скачать налоговые пояснения о налоговой базе НДФЛ (НК РФ, ч2, глава 23, статья 210) Скачать налоговые пояснения о стандартных налоговых вычетах (НК, РФ, ч2, глава 23, статья 218) Скачать налоговые пояснения о стандартных налоговых вычетах (НК, РФ, ч2, глава 23, статья 218) Скачать налоговые пояснения о социальных налоговых вычетах (НК, РФ, ч2, глава 23, статья 219) Скачать налоговые пояснения об инвестиционных налоговых вычетах (НК, РФ, ч2, глава 23, статья 219.1) Скачать налоговые пояснения о декларации НДФЛ (НК, РФ, ч2, глава 23, статья 229) Декларирование дохода при продаже квартиры Уплата сумм в бюджет производится до середины июля года, следующего за периодом продажи.

Особенности продажи квартиры, находящейся в собственности менее 5 лет

Продажа квартиры в собственности менее 5 лет имеет свои законодательные особенности, которые следует знать. Закон, который начал действовать после наступления шестнадцатого года связан с продажей квартиры в собственности менее 5 лет.

Все граждане РФ обязаны платить налоги, государственная пошлина за полученный доход от продажи квартиры, которая находилась во владении меньше 5 лет тому не исключение.

Важно

Сбор подлежит уплате не только с жилья, которое находится в пределах нашей страны, но и заграницей, если хозяин недвижимости до сих пор является гражданином России.

Каждое физлицо должно разбираться в том, какой налог подлежит уплате и с какого года стали действовать новые изменения.

Действующий налог в 2019 году

Перед тем как решиться продать квартиру нужно задуматься о предстоящих денежных расходах, которые непременно ожидают хозяина связанные с осуществлением сделки по купле и продаже.

Значимым моментом будет являться разница между продажей квартиры и покупкой новой, и какие налоги будут подлежать обязательному сбору с гражданина.

Также нелишнем будет ознакомиться со стоимостью услуг юридических компаний по составлению договора. Процесс регистрации сделки в государственном органе, также повлечет за собой некоторые траты денег.

ВАЖНО !!! Хозяин жилья должен заплатить пошлину в виде налога тринадцати процентов с прибыли, полученной в результате сложившейся разницы между покупкой и ценой продажи, в случае если квартира находилась в собственности менее пяти лет.

Если квартира была куплена до начала первого января шестнадцатого года, то хозяин попадает под действие старого формата законодательства. Таким образом, хозяин жилья может реализовать его, не платя налоговый взнос через несколько лет с даты проведения регистрации собственности владения имуществом. В 2019 году можно смело продавать квартиру и не быть налоговым должником правительства.

Перед тем как реализовать свой объект, владелец должен внимательно изучить свидетельство о праве владения. Если квартиру передали по праву наследования, то первым днем распоряжения имуществом можно считать дату наступления смерти того лица, которое является наследодателем. Сумма, которая будет являться налоговым взносом, зависит от продажной стоимости объекта и периода владения.

Если жилье находилось во владении больше, чем три года

Если право получения пришлось на три года ранее, то хозяин объекта не должен платить никаких налоговых платежей. Также лицо не обязано подавать свои сведения в формате 3 НДФЛ в налоговый орган. Но при наличии желания рекомендуется все-таки отправить их сотрудникам налоговой инспекции, это не будет лишним.

Если жилье находилось во владении меньше, чем три года

Если гражданин находился в статусе собственника менее чем три года (до шестнадцатого года) или менее пяти лет (с шестнадцатого года), а затем надумал продать недвижимый объект, то в таком случае придется оплатить налоговую сумму государству в размере тринадцати процентов от полученной доходной составляющей сделки.

ВНИМАНИЕ !!! Но приятным моментом в таком деле будет являться возможность получить обещанный от правительства вычет в размере миллиона рублей или предоставить документы, которые смогут подтвердить факт расходов.

Этими понесенными тратами могут быть следующие моменты:

- Проведение необходимых ремонтных работ в жилье.

- Денежные траты, связанные с оформлением документов в офисе нотариуса.

- Оплата обязательной пошлины для заключительного этапа сделки по продаже имущества.

- Риэлтерские услуги.

Если квартира находилась во владении менее чем три года или пять лет, то следует предоставить сведения в формате 3 НДФЛ в налоговый орган, в противном случае может быть наложена штрафная санкция в размере одной тысячи рублей.

Размер налогового взноса придется рассчитывать самостоятельно, но 3 НДФЛ придется отправить в любом случае.

Порядок уплаты налогового взноса пенсионерами

Порядок уплаты налогового сбора одинаковый для граждан всех возрастов. В этом плане никому не делаются поблажки. Даже если лицо, которое продает квартиру, является пенсионером, то оплатить взнос все равно придется. Можно воспользоваться возможностью уменьшения полученной прибыли с продажи на сумму государственного вычета, то есть на миллион руб.

ВАЖНО !!! Если доход, который пенсионер смог получить, меньше или равен размеру вычета, то платить НДФЛ не нужно. В любом случае следует предоставить налоговую декларацию о доходах в проверяющий орган. Иначе придется платить штраф.

По другим платежам пенсионерам предоставляется льгота и государственная скидка, но, к сожалению, этот налог не умолим по возрастной категории. Но на остальные преимущества в получении гарантий от правительства пенсионеры также могут рассчитывать. Если срок владения жильем превысил три года, то платить никаких взносов не требуется.

Время отсчета срока владения

Чтобы не ошибиться в начале отсчета срока владения нужно ориентироваться на дату полученного документа о собственности. С нее и начинает определяться временной период. Если у хозяина жилья отсутствует свидетельство, то на руках должен быть экземпляр выписки из единого государственного реестра. На нем также указана дата выдачи документа.

Следует знать некоторые исключительные моменты, которые связаны со способом приобретения имущества:

- Квартира, которую передали на правах наследования. В таком случае отсчет срока начинается со дня смерти лица, признанного наследодателем в соответствии со ст. №1152 ГК РФ.

- При кооперативной сделке.

Лицо будет признано официальным владельцем только после окончательной выплаты пая и заключения акта по приему объекта.

- До девяносто восьмого года. До указанного периода никаких свидетельств и государственных выписок не требовалось.

Если имущество приобреталось постепенно по долевым частям, то срок владения начнет свой отсчет с момента регистрации первой части.

Наглядный пример. Касторкин приобрел половину квартиры за свои денежные средства, а спустя определенный промежуток времени, благодаря близкому родственнику, ему была подарена вторая половина жилья. В таком случае срок владения отсчитывается с момента покупки первой доли и то, что полностью владеть жильем он стал позже, этот факт уже никого не касается.

ВНИМАНИЕ !!! В итоге если гражданин является собственником своей квартиры больше чем три года, а теперь уже и пять лет, то не стоит волноваться об уплате налоговой пошлины и подачи декларации.

Данный срок по владению не облагается налоговой ставкой.

Если же срок помещается в рамки обязательного взноса в государственный бюджет, то вопрос будет стоять о виде облагаемой налогом базе, то есть учитывать будут, либо цену продажи, либо стоимость кадастровой оценки на объект.

Совет

В лучшем случае можно постараться снизить размер налогового сбора до максимума, пользуясь вполне законными способами или обратиться за возможностью получить обещанный миллион от правительства.