Содержание

Как правильно написать претензию в страховую компанию по ОСАГО?

Страховые компании не всегда выплачивают страховое возмещение, которое так необходимо водителям, попавшим в ДТП.

Страховщики могут неохотно расставаться с деньгами, но добиваться справедливого возмещения ущерба необходимо.

Досудебная претензия по ОСАГО — это законный способ добиться справедливости, и в эффективности подобного способа убедились уже многие автомобилисты.

Претензия — официально оформленная жалоба гражданина за неоказание или некачественное оказание ему определенных услуг.

Обратите внимание

Спорный вопрос разрешается в страховой компании. Автовладелец может обратиться в суд, если досудебная претензия не удовлетворена.

Основания составления и подачи такого документа — страховые споры по ОСАГО. Обычно несогласие владельца автомобиля связано со следующими обстоятельствами:

- Недостаточная сумма страховой выплаты, которая явно не покроет размер возмещения ущерба. Это самый распространенный случай для страховых споров по “автогражданке”. Сумма компенсации устанавливается экспертами страховой компании, по этой причине расчеты заинтересованных лиц могут быть необъективными. Водитель имеет право заказать независимую экспертизу. Если разница между подсчетами СК и независимого эксперта составит более 10%, появляется основание для оспаривания решения страховщика.

- Отказ в страховой выплате. Страховые компании — коммерческие структуры, которые заинтересованы сводить свои расходы к минимуму или вовсе их избегать. Но автомобилист должен помнить, что он имеет полное и законное право выражать свое несогласие с отказом, а также добиваться пересмотра решения страховщика.

- Страховщик нарушил срока страховой выплаты. Компания не возместила ущерб по окончании установленного законом срока в 20 рабочих дней, что является веским основанием для оформления досудебной претензии.

Правовое регулирование претензии

Положение о досудебной претензии ввели в Закон об ОСАГО в 2014 году. Регламентировано статьей 16.1. Цель принятия дополнения — оптимизация процесса разрешения спорных случаев по выплатам ОСАГО.

Так у страховщиков и водителей появилась возможность урегулировать конфликт без суда.

Процедура оформления досудебной претензии обязательна. Водитель, у которого имеются претензии к страховой компании, уведомляет ее об этом в письменном виде, передает на рассмотрение свои требования, оформленные в должном порядке и не обращается при этом в суд.

Страховая компания в обязательном порядке рассматривает жалобу и принимает решение о выплате или оформляет обоснованный отказ.

Суд не может рассматривать иск по обязательному страхованию без официально оформленного отказа страховой в возмещении ущерба.

Правила об обязательном досудебном порядке применимы и в случае предъявления иска к профессиональному объединению страховщиков о взыскании компенсационных выплат.

Узнаем, как правильно написать претензию в страховую компанию по ОСАГО.

Во многих страховых компаниях имеется специальный бланк для досудебной жалобы.

Можно заполнить его самостоятельно, а можно обратиться к юристу, у которого есть опыт составления подобной документации и который подскажет, как грамотно составить жалобу.

Необходимо помнить следующее: получение необходимой суммы выплаты может во многом зависеть от того, как Вы оформили претензию, насколько доступно, грамотно и всесторонне Вы обосновали проблему и свои требования. Поэтому следует подготовиться заранее и узнать, как оформить документ.

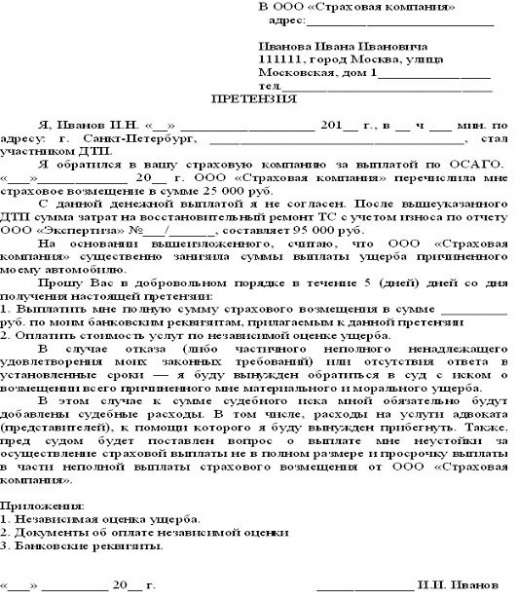

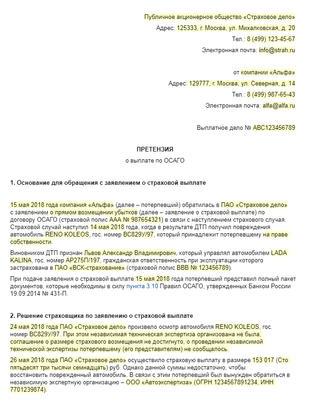

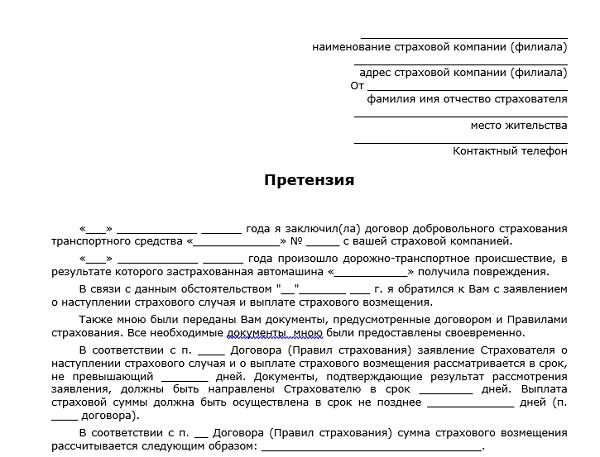

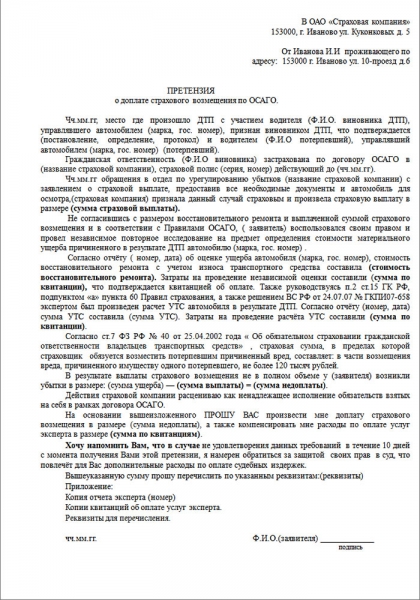

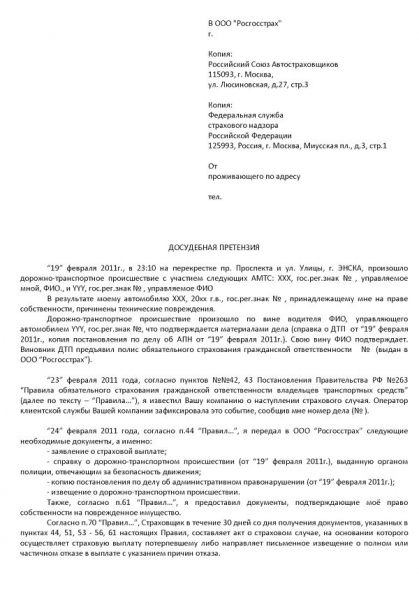

Образец 2019 года досудебной претензии в страховую компанию по ОСАГО вы можете скачать по ссылке внизу статьи.

В документе должна содержаться следующая информация:

- Данные сторон: ФИО, серия и номер паспорта, адрес заявителя. Если заявителем является юридическое лицо, нужно указывать ФИО и должность сотрудника, который подписывает жалобу, название, юридический адрес страховой компании.

- Обстоятельства возникновения конфликта. Содержание претензии. Один из самых важных пунктов. В нем спорный случай должен отражаться полностью и в доступной форме. Приводится ссылка на невыполненные пункты договора.

- Примечание о несогласии автомобилиста с суммой выплаты, которую назначил страховщик. Страховая компания нередко отмечает отсутствие этого пункта и отказывает в страховой компенсации.

- Требование о выплате денежной компенсации, в котором нужно указать определенную сумму.

- Реквизиты лица, которое оформило документ, куда нужно перечислить выплату.

Обязательно укажите, что в случае, если страховая компания не выплатит компенсацию (или не выплатит ее в должном размере), Вы будете решать вопрос уже в судебном порядке. В конце жалобы укажите перечень всех прилагаемых к досудебной претензии документов, подпись с расшифровкой, дату.

Видео: Претензия в страховую компанию. Алгоритм действий

Приложение к досудебной претензии

Претензию в страховую компанию по ОСАГО о занижении выплаты или ее отсутствии рассмотрят только тогда, когда ее будет сопровождать полный пакет документов:

- копия паспорта заявителя;

- копии документов на ТС;

- полис ОСАГО;

- справка о ДТП или извещение, если авария оформлялась по европротоколу;

- медицинская справка о нанесенном здоровью ущербе, если она есть;

- заключение независимого эксперта;

- квитанции о других расходах (к примеру, об оплате услуг эвакуатора).

При предоставлении полного пакета документов вероятность положительного исхода дела возрастет.

Сроки

За этот срок СК должны:

- принять заявление;

- признать случай страховым;

- изучить всю представленную документацию и обстоятельства дела;

- направить эксперта, который оценит повреждения для будущих расчетов размера компенсации;

- рассчитать выплаты.

Денежная компенсация должна поступить на счет автомобилиста не позднее 20 рабочих дней со дня поступления сведений о ДТП в страховую компанию. Если деньги так и не приходят, автомобилист имеет право подавать досудебную претензию.

Водитель обращается в страховую компанию, где получал полис. Следует посетить офис лично. При передаче документа сотруднику страховой компании водитель обязан проследить, чтобы была точно зафиксирована дата поступления жалобы.

Эта мера необходима для правильного отсчета срока подачи претензии, который составляет 10 дней.

Так можно зафиксировать дату отправления и получения. Но лучше все-таки явиться в офис лично.

Если в течение установленного срока водитель не предъявит претензию, он не сможет требовать выплату от страховой компании даже через суд.

Важно

Если автомобилист подал претензию вовремя, страховщик обязан принять документы, ознакомиться с содержанием, вынести решение.

Срок рассмотрения претензии по ОСАГО — 10 дней. За этот срок страховщик обязуется:

- сделать выплату;

- или направить обоснованный отказ в письменной форме.

Наказание для страховой компании

За каждый день просрочки автомобилист имеет право требовать от компании пени в размере 1% в день от суммы выплаты. Если ответа от страховой не поступает, на следующий же день можно обращаться в суд.

Другие наказания:

- 0,05% за каждый день, который заявление не рассматривается;

- 50% от суммы иска, если дело дошло до суда;

- моральный ущерб устанавливается через суд.

При этом общий размер пени не должен превышать размера страховой выплаты по виду причиненного вреда.

Основания для отказа

СК отказывают в рассмотрении претензии, если:

- случай не страховой: к примеру, пострадавший в ДТП (не виновник) находился в состоянии опьянения за рулем;

- заявителем выступает не участник ДТП и не его доверенный представитель;

- заявитель подал не полный пакет необходимых документов;

- не уложился в течение 5 рабочих дней после аварии, не подал первое заявление в срок;

- заявитель нарушил условия договора по ОСАГО;

- у страховой компании виновника отозвали лицензию на осуществление страховой деятельности по ОСАГО;

- возбуждение административного или уголовного дела по ДТП, идет расследование, тогда страховщик может отложить рассмотрение заявки;

- когда дело рассматривается в суде, так как сложно установить виновника, есть пострадавшие, участник скрылся с места аварии;

- претензия оформлена неверно, отсутствует важная информация о водителе (контакты, ФИО или реквизиты для безналичного перечисления выплаты);

- не проставлена отметка о несогласии с назначенной денежной компенсацией, если страховщики мало выплатили.

Те должны отреагировать на жалобу, проверить обстоятельства дела и дать оценку правомерности отказа в выплате. Если нарушения действительно выявят, страховая компания будет наказана.

Жалобу рассматривают с момента получения. Срок рассмотрения претензии — один день.

Иск в суд

Если досудебная претензия не дала тех результатов, на которые Вы надеялись, следует собрать документы для суда.

Для определения исковой суммы нужно к сумме ущерба, подсчитанной независимой экспертизой, добавить утерю товарной стоимости.

Из этого вычитается сумма, уже выплаченная страховой компанией (если какая-то выплата была сделана).

Иск составляют в трех экземплярах (по экземпляру для суда, страховой компании, для отметки о том, что документы получены судом).

К иску прикладываются копии документов, которые Вы будете использовать для обоснования своих требований.

К делу лучше подключить опытного юриста, который поможет подготовить иск и другие документы.

В иске необходимо подробно изложить все обстоятельства дела с самого начала, т.е. с момента ДТП, а также все пункты договора или закона, которые были нарушены страховщиком.

Важные условия

ДТП обязательно оформляется следующими этапами:

- оформление на месте происшествия;

- анализ и заключение ГИБДД;

- подача заявления в страховую компанию для получения страховой выплаты.

Итог

Страховые компании иногда нарушают выполнение своих обязательств, обозначенных в договоре ОСАГО:

- задерживая выплату;

- отказывая без уважительных причин в выплате денежной компенсации;

- не начисляя причитающиеся водителю размеры выплат и прочее.

При нарушении страховой компанией условий договора страхователь может обжаловать невыполнение обязательств страховщиком.

Для обжалования решения страховщика нет смысла сразу же идти в суд, так как подобные прошения будут отклонены без предварительного рассмотрения в досудебном порядке.

Введение этой меры позволило разгрузить судебные инстанции, так как очень многие из споров, которые рассматриваются в суде, можно разрешить без судебного вмешательства. Ко всем прочим документам обязательно прикладывается копия досудебной претензии.

К составлению жалобы лучше подключить юриста или ознакомиться с образцами в интернете: этот документ играет очень важную роль в процессе принятия решения страховой о выплате Вам денежной компенсации в размере, который покроет причиненный ущерб.

Скачать:

Досудебная претензия в страховую компанию по ОСАГО — Бланк.docДосудебная претензия в страховую компанию по ОСАГО — Образец заполнения.doc

Вас заинтересует:

Как правильно написать досудебную претензию по ОСАГО?

Претензия в страховую компанию о выплате страхового возмещения направляется при отказе в перечислении компенсации по полису ОСАГО, либо при несогласии с размером ущерба.

Соблюдение претензионного порядка является обязательным условием для последующего обращения в суд, поэтому содержанию этого документа нужно уделить особое внимание.

В этой статье разберем, как оформляется досудебная претензия по ОСАГО в страховую компанию, и какие документы должен собрать автовладелец для заполнения этого бланка.

Когда нужно писать претензию

Программа ОСАГО позволяет получить денежную компенсацию от страховой компании в случае причинение ущерба автотранспорту или иному имуществу, а также вреда здоровью гражданам.

Максимальные пределы выплат по полису составят по 400 тыс. руб. за имущественный вред, и 500 тыс. руб. за причинение телесных повреждений.

Алгоритм действий пострадавшего для получения страхового возмещения выглядит следующим образом:

- на месте аварии заполняется извещение о ДТП – это могут сделать сами водители по программе Европротокола, либо с участием представителя ГИБДД;

- о столкновении машин уведомляются страховые компании каждого водителя – сделать это можно по телефону, с последующим подтверждением в письменной форме;

- в адрес страховой компании подается заявление о наступлении страхового случая;

- автовладелец обязан представить машину для осмотра повреждений и оценки размера ущерба – эксперта назначит страховая компания, а о месте и времени экспертизы уведомляются все участники ДТП;

- на основании экспертного заключения, страховщик обязан выдать направление на восстановительно-ремонтные работы в СТО, либо выплатить компенсацию в денежной форме.

С 2017 года приоритетным вариантом является направление машины на ремонт и оплаты услуг СТО за счет страхового возмещения. Если у страховщика не заключен договор с автосервисом, либо СТО расположена за пределами населенного пункта пострадавшего, компенсация перечисляется в денежной форме.

Хотя правила выплаты по полисам ОСАГО детально регламентированы на законодательном уровне, страховые компании под любыми предлогами уклоняются от добровольного и своевременного перечисления компенсации, либо существенно занижают размер ущерба. Выделим наиболее распространенные ситуации, при которых гражданам придется оформлять претензию к страховой компании:

- отказ признать ДТП страховым случаем;

- отказ принять к рассмотрению документы, составленные по факту аварии;

- занижение характера повреждений автотранспорта и суммы ущерба при проведении экспертизы (например, большинство страховщиков не включают в расчет компенсации утрату товарной стоимости машины);

- нарушение сроков и порядка выплаты компенсации, либо выдачи направления на восстановление машины.

Типичным случаем нарушения прав по полису ОСАГО является существенное занижение характера повреждений при проведении экспертизы. Это автоматически влечет уменьшение причитающихся выплат. Такая ситуация возникает по причине прямой или косвенной заинтересованности эксперта в результатах оценки, так как у большинства страховых компаний заключены договоры с собственными оценщиками.

При выявлении факта нарушения правил ОСАГО, водитель не может сразу обратиться в суд с исковым заявлением. Дело в том, что споры со страховщиком подпадают под действие законодательства о защите прав потребителей.

Это обязывает граждан соблюдать правила претензионного урегулирования спора до обращения в судебные инстанции. Если исковое заявление будет подано в суд без предъявления претензии, в рассмотрении дела будет отказано.

Что нужно сделать для направления претензии

Чтобы подготовить претензию, необходимо иметь на руках доказательства нарушения прав и законных интересов. Для этого автовладельцу придется выполнить следующие действия:

- соблюсти порядок обращения к страховщику и представления автомашины для осмотра (если представительства или филиалы страховой компании отсутствуют по месту жительства заявителя, он может сразу обращаться к независимому оценщику);

- получить на руки официальный отказ страховщика в признании ДТП страховым случаем, либо в выплате полной суммы компенсации;

- обратиться к независимому эксперту для проведения осмотра машины и составления акта оценки;

- получить документы в правоохранительных органах об установлении вины конкретного водителя в ДТП.

Нужно учитывать, что отказ страховщика выплатить компенсацию может быть абсолютно законным. Например, если в столкновении зафиксирована обоюдная вина автовладельцев, страховщик не сможет выплатить возмещение, даже если не возникает споров об оценке ущерба. Определить степень вины в таком случае может только суд, а предъявление претензии будет необязательным.

Претензия к страховой компании при ДТП должна быть аргументированной и обоснованной. Для этого гражданин должен ссылаться на официальные бланки и формы, подтверждающие право на выплаты. Документы для подачи претензии на страховую компанию включают в себя:

- паспорт гражданина РФ;

- документы, подтверждающие законность права управления машиной – свидетельство о регистрации ТС, доверенность от собственника, арендный договор и т.д.;

- оригинал действующего полиса ОСАГО, либо сведения о нем, указанные в документах о ДТП;

- извещение о ДТП, составленное водителями по программе Европротокола, либо с участием сотрудника ГИБДД;

- копия переписки со страховой компанией;

- официальный письменный отказ в выплате или признании повреждений страховым случаем (если страховщик отказывается выдать такой документ, на это нужно сослаться в тексте претензии);

- заключение независимого эксперта с определением объективного характера повреждений и оценкой ущерба;

- доверенность на представителя, если с претензией будет обращаться не сам автовладелец.

С марта 2018 года подразделения ГИБДД не выдают справку о ДТП. Ранее этот документ являлся обязательным условием для выплаты по полису ОСАГО.

В настоящее время граждане должны представить процессуальные документы, составленные по факту ДТП – протоколы, акты, схемы и т.д.

Если виновник привлекался к уголовной или административной ответственности за нарушение ПДД, при подготовке претензии нужно ссылаться на материалы указанных дел.

Разберем, по каким правилам оформляется претензия, и какие последствия влечет ее подача.

Как правильно составить претензию

Претензионное письмо можно составлять сразу после выявления факта нарушений со стороны страховщика – при получении официального отказа в выплатах или решения с заниженной суммой компенсации, при нарушении срока перечисления средств и т.д. Оформить и подать претензию может не только сам автовладелец, но и его представитель по доверенности. Такую доверенность нужно оформить через нотариальную контору.

В содержании претензии обязательно указываются следующие пункты:

- сведения о страховой компании, в которую обращается заявитель;

- личные данные заявителя;

- сведения о возникновении права на получение выплат по полису ОСАГО – дата и место аварии, описание характера повреждений и иных обстоятельств, указание на виновность конкретного лица;

- информация о действующем полисе ОСАГО, по которому будет выплачиваться компенсация;

- суть нарушений со стороны страховщика, по которым предъявляется претензия (например, занижение суммы выплат или нарушение сроков перечисления компенсации);

- аргументы и доводы заявителя, подтверждающие законность его требований – например, ссылка на заключение независимого эксперта, подтверждающее объективный характер повреждений и суммы ущерба;

- требование о выплате полной суммы по договору ОСАГО, с учетом объективного размера ущерба;

- дата и личная подпись автовладельца, либо его представителя по доверенности.

Скачать досудебную претензию в страховую компанию по ОСАГО (образец 2019)

Содержание претензии будет отличаться, в зависимости от характера нарушений со стороны страховщика. Например, претензия в страховую компанию по ОСАГО о занижении выплаты должна содержать расчет надлежащей суммы компенсации.

Для этого заявитель должен представить заключение независимого оценщика и сослаться на этот документ в тексте претензии.

Если претензия подается ввиду нарушения сроков выплаты, гражданин должен указать и подтвердить даты обращения с извещением о ДТП.

Подать претензию можно непосредственно в офис страховой компании, либо направить документы по почте. При направлении претензии почтовым отправлением, вместо оригиналов подтверждающих документов прикладываются копии. Последствия направления претензии заключаются в следующем:

- не позднее 20 дней с момента получения претензии страховщик обязан удовлетворить требования гражданина, либо направить ему аргументированный отказ;

- при получении письменного отказа от страховщика, либо при нарушении сроков рассмотрения претензии, гражданин приобретает право на обращение в суд;

- необоснованный отказ в удовлетворении претензии или нарушение регламентированных сроков на ответ, влечет не только принудительное взыскание выплат по полису, но и штрафные санкции.

Если аргументированная и обоснованная претензия будет оставлена без удовлетворения, со страховой компании будет взыскан штраф за нарушение прав потребителя. На всю сумму выплат будут начислены штрафные санкции, а гражданин сможет взыскать и компенсацию морального вреда.

Претензия в страховую компанию в 2019 году — виды и правила составления

При несоблюдении интересов заявителя в области заключения договора ОСАГО, он вправе обратиться за защитой. Суд обычно выступает последней инстанцией, в которую обращаются при условии, что все остальные способы не принесли результата. Претензия в страховую компанию (СК) составляется и подается в определенной форме, что следует учесть заинтересованному лицу.

В каких случаях составляется

Досудебное урегулирование споров с компаниями-страховщиками заключается в представлении возражения против неправомерных действий. Клиент может сделать это в виде подачи претензии в саму фирму. Обычно такой шаг является началом разбирательства, на нем все может закончиться или продолжиться в иных инстанциях, в том числе в суде.

Основанием для представления такого обращения может послужить несколько ситуаций. Наиболее часто встречаются следующие.

- Несогласие с суммой страховой компенсации. Если она слишком занижена, по мнению клиента, он вправе оспорить объем. Так как расчеты производятся сотрудниками страховой, они могут быть несколько необъективными, что приводит к многочисленным спорам на этой почве.

- Нарушен срок предоставления страхового возмещения. Если компания не предъявила его в течение установленного в договоре периода, то есть основание жаловаться.

- Полный отказ в возмещении.

На практике могут возникать иные спорные ситуации, связанные с отказом в заключении договора ОСАГО или приобретением клиентом ненужного пакета услуг. Все они решаются в индивидуальном порядке.

Куда подавать

Для начала следует обратиться непосредственно в фирму, где оформлялась страховка. Если в ответ на письмо не последовало никаких действий и объяснений, целесообразно идти дальше. Повлиять на деятельность страховой могут:

- ЦБ РФ;

- РСА;

- ФАС;

- Роспотребнадзор;

- прокуратура;

- суд.

Каждый из органов решает вопросы в пределах своей компетенции. Наиболее эффективными считаются жалобы в прокуратуру и суд. Однако они применимы, когда все остальные методы решения проблемы исчерпаны.

Жалоба в РСА

Эта организация регулирует деятельность поставщиков, но и имеет полномочия меньшие, чем ЦБ РФ. Обращаться сюда целесообразно, если занижена сумма страхового возмещения. Меры, которые использует РСА на компании:

- предупреждение;

- штраф;

- исключение из союза, что влечет для них невозможность дальнейшей выдачи полисов.

Последнее применяется в случае неоднократного нарушения. Пожаловаться на страховую в РСА можно путем подачи соответствующего письменного обращения.

Виды претензий

В зависимости от сути проблемы и позиции заинтересованного лица существует несколько типов возражений против действий СК. Все они имеют специфику и применяются в конкретных случаях.

Простая претензия

Обращение такого характера ставит целью скорее разобраться в сложившейся ситуации и получить пояснения. В ней заявитель вправе изложить вопросы к СК и потребовать письменного обоснования ее действий. Определенной формы такого документа не предусмотрено. Однако образец заявления в страховую компанию о выплате страхового возмещения в 2019 году можно скачать для ознакомления.

Досудебная

Такая форма обращения определяет дальнейшее развитие событий и требует тщательного подхода в составлении. При правильном оформлении повышаются шансы на получение результата непосредственно от страховщика. Если же получен отрицательный ответ, именно этот документ становится основанием для начала судебного разбирательства.

Досудебная претензия в страховую компанию по ОСАГО образца 2019 года позволит лучше понять последовательность и правила ее составления.

О занижении суммы выплаты

Если заинтересованное лицо считает, что объем возмещения должен быть больше, оно вправе составить претензию в страховую компанию по ОСАГО о занижении выплаты в 2019 году. Для повышения шансов на получение положительного результата следует приложить независимую экспертизу и другие подтверждения справедливости требований.

Претензия в Росгосстрах по заниженной сумме выплат, образец которой можно скачать для ознакомления, обязательно должна указывать на обстоятельства ДТП, требования заинтересованного лица и намерения решать проблему на более высоком уровне в случае отсутствия реакции СК.

Отказ в выплате

Такой вид претензии оформляется, когда поступил отказ в выплате по ОСАГО. Она составляется по правилам, применимым к предыдущему случаю. Обязательно указываются все важные детали ДТП, а также требования заявителя.

Затягивание сроков выплаты

Если период предоставления возмещения прошел, а его не поступило, актуально представление подобного обращения. Претензия в страховую компанию по ОСАГО о затягивании по срокам составляется в виде вопроса о причинах сложившейся ситуации. Вряд ли после ее получения проблема сразу же решится, но представителям фирмы придется давать письменные объяснения.

В дальнейшем документ станет одним из доказательств того, что клиент пытался решить вопрос мирно. Претензия по ОСАГО за задержку сроков по выплате возмещения, образец которой целесообразно скачать для ознакомления, может поспособствовать устранению проблемы.

Процедура составления

Если заинтересованное лицо не знает, как написать претензию в страховую компанию по ОСАГО, необходимо обратиться к юристам или в саму фирму. Там обязаны выдать бланк для заполнения и образец для понимания содержания документа. Форму претензии в страховую компанию по ОСАГО также можно скачать для ознакомления.

В тексте обязательно должны быть следующие данные.

- О сторонах – заявителе и компании. Для первого потребуется внести Ф.И.О., номер и серию паспорта, адрес проживания. Для второго – название, юридический адрес.

- Суть проблемы, обстоятельства ее возникновения. Описание должно быть четким, кратким, но полным.

- Непосредственно несогласие заявителя по существу дела.

- Требование в адрес компании.

- Реквизиты и данные для связи.

Скачать претензию о возмещении ущерба

Прилагаемые документы

Недостаточно заполнить бланк претензии, необходимо приложить к нему определенный набор документов:

- ксерокопия паспорта заявителя;

- полис ОСАГО;

- копия ПТС;

- справка о происшествии (при наличии);

- медицинские документы: справки, выписки о причиненном ущербе (при необходимости);

- независимое экспертное заключение.

Чем больше документов, имеющих отношение к делу будет приложено, тем выше вероятность положительного разрешения проблемы.

Срок ответа страховой компании

Сколько дней рассматривается претензия, отправленная по вопросам ОСАГО? Этот период составляет до 10 суток, отсчет ведется с момента подачи и регистрации обращения.

Если оно было представлено лично заявителем в офис фирмы, то реакция должна последовать быстрее, чем, если обращение отправлено почтой.

Сроки ответа на досудебную претензию не отличаются от стандартных и составляют до 10 дней.

Иск в суд

Последним этапом в борьбе с произволом страховой является заявление в суд. Туда нужно обращаться, если все остальные варианты не принесли результата. Суд со страховой компанией начинается с подготовки и подачи искового заявления.

В нем обязательно должна быть указана цена, которая складывается из суммы, запрашиваемой в претензии, а также утеря товарной стоимости ТС.

Документ составляется в 3 экземплярах:

- для ответчика;

- для суда (вкладывается в дело);

- для истца.

В тексте иска обязательно указываются следующие данные:

- Ф.И.О. заинтересованного лица, его паспортные данные и адрес проживания;

- данные ответчика (юридический адрес, полное наименование);

- суть проблемы (последовательно, с указанием способов мирного урегулирования конфликта);

- ссылки на нормативно-правовые акты, делающие требования истца законными;

- просьбы к суду;

- подпись и дата;

- перечень прилагаемых документов.

После подачи иска в секретариат суда и принятия его к рассмотрению, назначается заседание, в результате которого выносится соответствующее решение.

Основания отказа в претензии

Есть несколько причин, по которым страховые не примут претензию или откажут в ее удовлетворении:

- не страховой случай;

- отзыв лицензии у страховщика второго участника ДТП;

- обращение спустя большой промежуток времени после происшествия;

- некорректное составление претензии;

- нарушение условий соглашения по ОСАГО самим заявителем.

В любом случае клиент вправе пожаловаться на страховую в РСА. Если после проведения разбирательств выяснится, что отказ незаконный, компанию накажут.

Итоги

При несправедливой деятельности страховой фирмы клиент вправе отстаивать свои интересы. Если не удается получить положительного результата в различных инстанциях, целесообразно обращаться в суд. Для этого составляется иск, рассмотрение которого оканчивается вынесением решения. Если он удовлетворен, то страховая компания обязана выполнить требования клиента.

Досудебная претензия в страховую компанию по ОСАГО: образец 2019 года

Досудебная претензия является жалобой против страховщика, который по мнению застрахованного лица не выполнил свои договорные обязательства. О том, где найти образец досудебной претензии в страховую компанию по ОСАГО в 2019 году, в каких случаях составляется документ, каковы сроки подачи и рассмотрения претензии, какие бумаги прилагаются к ней, будет рассмотрено в данной статье.

Основания составления претензии

До 2014 года, если страхователи были недовольны действиями страховщика, они сразу же обращались в суд. В 2019 г. застрахованные лица обязываются регулировать данный спор в досудебном порядке, посредством предъявления претензии в страховую организацию.

Если страхователям не удалось решить данный вопрос посредством подачи досудебной претензии по ОСАГО, то следующим шагом может быть подача искового заявления в суд, то есть, если страховая компания (СК), в результате рассмотрения претензии, откажет страхователю в выплате страховой суммы, то последний может решить вопрос через суд.

Итак, основаниями предъявления претензии в СК является спор со страховщиком. Данный спор выражается в:

- Низкой страховой сумме, что является самым распространенным случаем. Причиной недовольства застрахованного лица является тот факт, что сумма возмещения определяется экспертами СК, которые заинтересованы в том, чтобы указать низкую сумму страховой выплаты. В таком случае страхователь может обратиться к независимому эксперту, который определит сумму ущерба. Если разница сумм, определенных экспертами СК и независимым экспертом, составляет больше 10%, то застрахованное лицо может составить претензию в СК.

- Отказе возместить ущерб. СК являются коммерческими организациями, и поэтому на практике нередко отказываются от предоставления страховой суммы, не имея на то законные основания. По этой же причине автомобилист имеет право не только выразить свое несогласие с решением СК, но и потребовать пересмотра данного акта.

- О несоблюдении срока страховых выплат. Если СК в течение 20 дней после подачи заявления на возмещение ущерба, не выплатила компенсацию, то страхователь имеет полное право оформить досудебную претензию.

Если страховщик занижает сумму компенсационной выплаты, застрахованный гражданин должен соблюсти следующий алгоритм действий:

- отправить письменный запрос страховщику, с требованием предоставить акт страхования и экспертное заключение;

- пойти в иную страховую компанию для проведения независимой экспертизы и сравнить результаты обеих экспертиз;

- составить претензию, указав в ней сумму, подлежащей выплате;

- пойти в суд, если страховщик отказывается выплатить компенсацию, указанную в претензии.

Если страховая фирма отказала выплатить компенсацию из-за того, что машина была повреждена не в ходе автоаварии, застрахованное лицо может предпринять следующие пошаговые действия:

- пойти в иную СК для проведения независимой экспертизы;

- осведомить СК насчет результатов экспертизы и предложить регулировать вопрос, минуя суд;

- пойти в суд, если СК отказывается возместить ущерб.

Не рекомендуется бездействовать, если страховая фирма постоянно откладывает выплату, требуя дополнительные документы.

Как оформить и подать документ

Так как законодательство не устанавливает унифицированной формы рассматриваемого документа, то последний может быть составлен в произвольной форме. Несмотря на это, в претензии должны быть указаны данные насчет:

- названия страховой фирмы;

- реквизитов СК (юридический и фактический адрес);

- заявителя и виновника ДТП (ФИО, паспортные и контактные данные);

- обстоятельств дела, которые должны быть изложены вкратце;

- номера страхового документа;

- точного списка бумаг, предъявляемых в страховую фирму;

- оснований составления претензии. При этом рекомендуется ссылаться на ту статью нормативного акта, нормы которой были не соблюдены страховщиком.

Если имелись очевидцы, то рекомендуется указать в претензии также о них.

Образец досудебной претензии можно скачать ниже. Ниже приведен пример рассматриваемого документа:

В конце бумаги автомобилист проставляет дату и подпись.

Необходимо учесть, что письменный ответ на претензию заявитель получит по адресу, указанному в документе. По этой же причине следует в претензии указать фактический адрес проживания заявителя.

Помимо того, в претензии рекомендуется указать реквизиты банковского счета, на который сотрудник СК начислит денежные средства, если примет решение об удовлетворении претензии жалобщика.

Претензия подается в СК следующими способами:

- лично на месте. В таком случае рекомендуется составить претензию в 2 экземплярах, один из которых подается страховщику, а на другом сотрудник страховой фирмы проставит отметку о том, что претензия была получена. Это послужит доказательством в суде, что страхователь перед тем, как обратиться в суд, пробовал решить данный спор в досудебном порядке.

- по почте ценным письмом, с указанием списка бумаг, которые приложены к основному документу. Можно также отправить претензию посредством отправки заказного письма с уведомлением о вручении.

Сроки подачи и рассмотрения документа

Если страхователь имеет законные основания, то он может подать претензию в СК в период 10-дневного срока, после принятия отрицательного решения страховщика или с момента, когда наступила просрочка выплаты компенсации, то есть по истечению 20 дней с момента подачи заявления о возмещении ущерба.

Если страхователь не предоставит претензию и прилагаемые документы к нему в период указанного срока, то он не сможет рассчитывать на получение страховой выплаты не только в досудебном порядке, а также через суд. Невзирая на это, законодательство предоставляет возможность страховщику восстановить пропущенный срок.

Для этого застрахованное лицо обязано доказать, что срок был пропущен по уважительным причинам.

Совет

Страховщик обязывается рассмотреть предъявленную претензию в период 5-дневного срока с момент ее подачи. Если страховщик не выплатит компенсацию в указанный срок, то застрахованное лицо имеет право потребовать в суде от страховщика не только сумму страховки, но и неустойку в размере 1% в день от страховой суммы.

Страховщик в течение 5 дней, с момента получения претензии, обязывается принять одно из следующих решений:

- решение об отказе удовлетворит требование жалобщика;

- решение о выплате компенсации.

На практике бывают также случаи, когда СК не принимает никакого решения. В таком случае страхователю рекомендуется не медлить и обратиться в суд.

Требуемые документы

В случае предъявления претензии страхователь должен приложить к этому документу определенный пакет бумаг. Итак, при подаче претензии в СК застрахованный гражданин должен запастись:

- контрактом страхования;

- копией паспорта жалобщика;

- правоустанавливающими документами на автотранспортное средство (свидетельство о регистрации автотранспортного средства, свидетельство о праве на наследстве ТС);

- бумагами, подтверждающими о том, что произошел страховой случай;

- документом, который обосновывает размер нанесенного вреда (заключение эксперта).

Страхователь может подать либо оригиналы, либо копии вышеуказанных бумаг. Если застрахованное лицо решило подать копии документов, то ему следует обратиться к нотариусу, который и заверит эти копии в нотариальном порядке.

Куда подать претензию

Есть 2 варианта подачи досудебной претензии:

- в страховую организацию, которая выдала страховой документ;

- непосредственно виновнику автопроисшествия.

Застрахованный гражданин сам выбирает адресата, основываясь на конкретной ситуации и размера причиненного ущерба. Законодательством предусматривается возможность предъявления претензии одновременно и страховщику, и виновнику автотранспортного происшествия. Последнее возможно, если:

- страховая фирма не имеет возможности предоставить компенсационную выплату;

- впоследствии автокатастрофы пострадали более 2 лиц, а указанная сумма недостаточна для покрытия ущерба всем участникам автоаварии;

- виновник дорожно-транспортного происшествия не имеет полис ОСАГО, либо истек срок действия страхового документа;

- автотранспортное средство было повреждено в ситуации, которая не признается страховым случаем и не может быть направлено на ремонт страховщиком;

- потерпевшему был нанесен моральный ущерб, не являющийся прямым действительным ущербом и не оплачивающийся страховой фирмой.

Досудебная претензия высылается виновному лицу по адресу, указанному в документе. Рекомендуется сразу указать как адрес регистрации виновного лица, так и его фактический адрес проживания.

В рассматриваемом документе также рекомендуется указать дату, после которой жалобщик намерен обратиться в суд, если виновное лицо не согласится выплатить компенсацию.

Основания отказа в выплате

Существуют определенные законные основания, по которым страховая организация вправе отказать жалобщику в предоставлении компенсационной суммы. К таким обстоятельствам относятся следующие случаи:

- автомобилист пропустил срок предъявления досудебной претензии страховую фирму. В таком случае СК не обязывается принять и рассматривать данную претензию. Как известно, срок подачи документа составляет 10 дней после того, как компания отказала выплатить страховую сумму, или истек 20-дневный срок, в течение которого страховая фирма должна была возместить ущерб, причиненный при ДТП;

- в документе указан не потерпевшее лицо, а его представитель, который не имеет при себе нотариально заверенную доверенность на представление прав и законных интересов потерпевшего;

- в страховую фирму были предоставлены неправильные документы, либо не был подан полный перечень документов, нужных для получения компенсационной выплаты;

- в претензии не указаны реквизиты заявителя (банковский счет), и было невозможно перечислить жалобщику денежные средства и т.д.

Если застрахованное лицо считает, что отказ СК является незаконным, то он вправе подать в суд исковое заявление, указав в нем данные насчет:

- названия суда, компетентного рассматривать данное дело;

- истца и ответчика (ФИО, контактные и паспортные данные, название страховой организации и т.д.);

- обстоятельств дела;

- статьи нормативно-правового акта, нормы которой были нарушены;

- списка документов, прилагаемых к исковому заявлению (квитанция об оплате госпошлины, паспорт, контракт страхования, отказ страховщика возместить ущерб, правоустанавливающие документы ТС, документы, подтверждающие о том, что произошла автокатастрофа и т.д.).

После изложения требования насчет возмещения ущерба, застрахованное лицо должно проставить в документе дату и подпись.

Если суд примет решение об удовлетворении требований истца, последний должен с судебным решением пойти к страховщику и потребовать возмести ущерб.

Итак, если страховая организация отказывается выплатить страховую сумму или в пределах 20-дневного срока не дает какой-либо ответ, то страхователь, перед тем как пойти в суд, обязан предъявить в страховую фирму досудебную претензию по ОСАГО. Несмотря на то, что нет унифицированной формы претензии, рекомендуется составить документ по вышеуказанным правилам, прикрепляя к нему необходимый перечень документации.

Необходимо учесть, что срок подачи претензии, бланк которой можно найти выше, составляет 10 дней. Если документ был подан после истечения указанного срока, страховщик может и не рассмотреть претензию.

Претензия может быть предъявлена одновременно не только в страховую фирму, но и к виновнику автокатастрофы, в вышеуказанных случаях.

Страховая организация также может на законных основаниях отказать в выдаче компенсационной выплаты. Если страхователь считает отрицательное решение страховщика незаконным, то он может решить вопрос через суд.

Как правильно написать претензию в страховую компанию по ОСАГО? обновлено: Февраль 12, 2019 автором: admin

Образец претензии в страховую компанию по ОСАГО

В случае наличия разногласий по поводу выплаченной страховой суммы или качества восстановительного ремонта ТС страхователь вправе обратиться к страховщику с требованием об устранении нарушений закона.

Что это такое

Досудебная претензия – это письменный документ, предоставляемый страхователем страховщику лично или путем почтового отправления, содержащий требование об устранении нарушений законодательства в области обязательного страхования автогражданской ответственности.

В п. 5.1. Положения о правилах обязательного страхования…, утвержденных Центробанком № 431-П от 19 сен. 2014 года (далее – Правила) сказано, что досудебная претензия требуется в следующих случаях:

- при несогласии потерпевшего с размером компенсационной выплаты;

- при несоблюдении СТО срока передачи отремонтированного ТС;

- в иных случаях неисполнения или недолжного исполнения страховщиком своих обязанностей по договору.

При этом в отношении всех договоров, заключенных после 1 сентября 2014 года, действует единое правило – нельзя обращаться в судебный орган, если досудебная претензия не была направлена страховщику.

Только после отказа в рассмотрении претензии или при ее нерассмотрении у страхователя/потерпевшего появляется право на судебное решение вопроса.

Как составить

Унифицированная форма претензии отсутствует, поэтому страхователи/потерпевшие самостоятельно определяют содержание документа, учитывая при этом требования Правил.

Так, в соответствии с аб. 3 п. 5.1. Правил, в претензии должны быть следующие существенные условия:

- наименование страховщика, с которым возник спор;

- полное наименование юридического лица, адрес нахождения, организационно-правовая форма (для юридических лиц), ФИО, почтовый адрес потерпевшего или выгодоприобретателя (для физлиц);

- суть требования с описанием обстоятельств, послуживших причиной для направления протеста, со ссылкой на законодательные акты;

- банковские реквизиты для перечисления страховой суммы, если страховщик признает жалобу обоснованной;

- дата, подпись заявителя.

К претензии обязательно следует приложить документацию, подтверждающую правомерность требований, например:

- акт приема-передачи отремонтированного ТС, в котором указан срок фактической передачи;

- заключение независимой экспертизы с указанием суммы ущерба;

- справка с места работы о среднемесячном заработке – в случае неисполнения страховщиком обязанности по компенсации утраченного заработка (дохода) и др.

Помимо этого, к жалобе следует приложить и иные документы, если таковые не были представлены при первичном обращении (как только произошел страховой случай):

- паспорт или прочий документ, идентифицирующий личность;

- СТС или ПТС;

- протокол, постановление о нарушении, либо определение об отказе в возбуждении;

- полис ОСАГО.

Как и куда подавать

На основании последнего абзаца п. 5.1. Правил, жалоба может быть подана следующими способами:

- личная передача в офисе страховщика под расписку последнего;

- отправка заказным письмом с описью вложения по адресу нахождения страховой компании или ее управомоченного представителя.

Также допускается и электронная передача:

- через официальный сайт страховщика (если есть такая возможность);

- или путем отправки на официальную электронную почту.

Сроки подачи и рассмотрения

В Правилах и в 40-ФЗ от 25 апр. 2002 года “Об обязательном…” (далее – ФЗ № 40) не указан срок, в течение которого заинтересованное лицо все еще имеет возможность подать жалобу на неправомерные действия страховщика.

Срок рассмотрения жалобы страховой компанией не может быть более 10 календарных дней (кроме нерабочих праздничных) (аб. 2 ч. 1 ст. 16.1. ФЗ № 40) со дня поступления.

В течение представленного срока страховщик обязан выполнить одно из следующих действий:

- удовлетворить требования заявителя;

- отказать в удовлетворении (п. 5.2. Правил).

Штраф страховой за просрочку

Помимо того, что страховая компания, в случае выигрыша дела заявителем в суде, будет обязана выплатить присужденную сумму, так еще и взыскиваются штрафы и неустойки в пользу истца.

Вот какие выплаты будут ждать истца в случае выигрыша дела в суде или в случае добровольной выплаты страховщиком неустоек после направления досудебной претензии:

Ситуация | Что, когда и в каком размере взыскивается со страховщика |

| Страховая компания выплатила неверно исчисленную сумму за вред, причиненный имуществу или здоровью в результате ДТП и не удовлетворила требования в ходе досудебного урегулирования | На основании ч. 3 ст. 16.1. ФЗ № 40, взыскивается штраф в размере 50 % с разницы от суммы, которую присудил суд, и которую страховщик выплатил изначально (с которой был не согласен истец) |

| При пропуске страховой компанией 14-дневного срока осуществления возврата страховой премии за досрочно расторгнутый договор (например, при смерти страхователя, гибели (утраты) ТС по обстоятельствам иным, чем страховой случай, замене собственника ТС и другие случаи, указанные в п. 1.13. и 1.14. Правил) | 1 % от страховой премии согласно договору, но не более, чем полный размер такой страховой премии (ч. 4 ст. 16.1. ФЗ № 40, последний абзац п. 1.16. Правил) |

| Несоблюдение установленного в п. 4.22. Правил срока осуществления компенсационной выплаты или выдачи направления на ремонт ТС (20 дней с даты получения заявления о страховом случае и иных документов) | 1 % за каждый день просрочки от 500000 рублей (если компенсация не выплачивается в отношении вреда, причиненного здоровью или жизни) или от 400000 рублей (если возмещение не платится за вред, нанесенный имуществу) |

| Нарушение сроков осуществления восстановительного ремонта или передачи отремонтированного ТС (нормативный срок ремонта – 30 дней) | 0,5 % за каждый день просрочки от 400000 рублей, но не более 400000 рублей (аб. 6 п. 4.22. Правил) |

Нюансы:

- если страховая фирма докажет, что обязательства были исполнены в порядке и сроки, установленные в ФЗ № 40, либо же неисполнение обязательств было связано с обстоятельствами непреодолимой специфики, суд откажет в присуждении неустойки (ч. 5 ст. 16.1. ФЗ № 40);

- в любом случае, общая сумма неустойки не может превышать 400 или 500 тыс. рублей (ч. 6 ст. 16.1. ФЗ № 40);

- суд не может взыскать пени, штрафы и неустойки, не предусмотренные ФЗ № 40 (ч. 7 ст. 16.1. ФЗ № 40);

- страховые агенты, брокеры и прочие лица, назначенные страховщиком в качестве представителей, не несут самостоятельной ответственности – пени и штрафы все равно взыскиваются со страховой компании (ч. 8 ст. 16.1. ФЗ № 40).

Причины отказа

На основании аб. 4 п. 5.2. Правил, существуют следующие причины отказа в удовлетворении протеста, направленного страховщику:

- отсутствие приложенных документов, удостоверяющих правомерность требований заявителя, или их предоставление в ненадлежащей форме;

- направление жалобы лицом, на то не управомоченным (например, третьим лицом, не являющимся страхователем, выгодоприобретателем или потерпевшим) – при отсутствии документа, подтверждающего полномочия;

- отсутствие в тексте жалобы банковских реквизитов для перечисления средств (если заявитель желает получить выплату безналичным путем);

- непредоставление ТС на осмотр в течение 5 календарных дней после направления страховщику претензии, выражающей несогласие с качеством проведенного восстановительного ремонта;

- иные причины.

В течение 10 календарных дней страховщик направляет мотивированный отказ по почтовому адресу заявителя, указанному в претензии.

Когда идти в суд

Обращаться в суд следует:

- при нарушении страховщиком сроков направления ответа на претензию;

- при непредоставлении ответа в 10-дневный срок вовсе;

- при отказе в удовлетворении требований заявителя, если такие требования законодательно обоснованы.

Порядок досудебного урегулирования в случае разногласий по поводу восстановительного ремонта

В случае, если страхователь не согласен с тем, как был проведен ремонт его ТС, процедура досудебного урегулирования будет несколько иной.

Сначала, на основании аб. 1 п. 5.3. Правил, в акте приема-передачи на СТО нужно указать о несогласии с качеством проведенных работ. Непростановка соответствующей отметки, тем не менее, не ограничит право на подачу претензии при обнаружении недостатков в течение гарантийного срока (6 месяцев).

Далее оформляется претензия в стандартном порядке.

В течение 5 дней после того, как страховщик получит жалобу, он обязан организовать осмотр ТС, а заявителю необходимо предоставить ТС на осмотр. Место и сроки осмотра определяются страховой компанией.

После осмотра составляется акт, в котором указывается:

- об отсутствии выявленных недочетов;

- или о возможности/невозможности их устранения путем организации повторного ремонта.

Если устранение недочетов возможно, страховщик обязан выдать повторное направление на ремонт, в противном случае осуществляется денежная компенсация.

Итак, досудебная претензия пишется в случае несогласия с осуществленной страховщиком выплатой или при некачественном восстановительном ремонте. Обязательно написание претензии до обращения в суд – в противном случае, иск не будет принят к рассмотрению.